Налог на имущество земельный участок 2024 — организаций, физических лиц, облагается ли, дом

В соответствии с действующим законодательством все граждане, которые владеют какой-либо недвижимостью на территории России, должны в обязательном порядке оплачивать с нее определенный налог.

Именно поэтому стоит разобраться в том, что представляет собой налог на имущество и земельный участок, и в каких случаях нужно его платить.

Содержание

- Законодательное регулирование

- Определение понятий

- Что облагается

- Кто должен платить

- Размеры налога на имущество и земельный участок

- Есть ли льготные категории

- Порядок уплаты и подача декларации

- С 2015 года участки под многоквартирными домами не облагаются земельным налогом

- Налог на земельный участок для физических лиц

- Что такое земельный налог: его назначение и кто платит

- Налоговый период по земельному налогу

- Как определить налоговую базу по земельному налогу

- Куда идет земельный налог

- Налог на приватизированную и неприватизированную землю

- Нужно ли платить налог, если земля в собственности

- Налог на землю при строительстве

- С какого года ввели налог на землю

- Какие земельные участки облагаются налогом

- Кто начисляет земельный налог

- Изменения в земельном налоге в 2018 году

- Налоговые льготы на имущество физических лиц

- Общие правила налогообложения и предоставления льгот

- Виды льгот

- Льготы по транспортному налогу

- Льготы по земельному налогу

- Льготы по имущественному налогу

- Налог на постройки на земельном участке 2018

- Консультации(43)

- Добавить вопрос или комментарий

- Голосование:

Законодательное регулирование

Действующее законодательство регламентирует выплату данного сбора в главах 30 и 32 Налогового кодекса. Первая регулирует данный налог, выплачиваемый юридическими лицами, в то время как вторая – физическими.

Ранее платежи за имущество физических лиц вносились в соответствии с отдельным специализированным законом №2003-1, выпущенным 9 декабря 1991 года.

На сегодняшний день этот нормативный акт уже потерял свою законную силу, в связи с чем гражданам следует руководствоваться нормами Налогового кодекса, а также различными подзаконными актами, которые регулярно принимаются законодателями.

Разъяснение МинФина РФ

Министерство финансов выпустило официальное письмо, в котором уточнило, какие налоги устанавливаются на земельные участки, находящиеся под постройками различных юридических лиц. В первую очередь, данное письмо включает в себя указания касательно того, что в соответствии с нормами статьи 38 Налогового кодекса у каждого налога присутствует самостоятельный объект обложения.

Учитывая, что земельные участки не входят в перечень объектов обложения по налогу на имущество, так как подлежат обложению отдельным самостоятельным налогом, нормы, указанные в этих двух статьях, не противоречат друг другу.

Определение понятий

Плательщиками данного сбора выступают лица, распоряжающиеся определенным земельным участком на праве собственности, пожизненного наследуемого владения или же постоянного пользования.

Сам по себе данный сбор относится к категории местных, в связи с чем его введение или же прекращение действия основывается исключительно на тех нормативно-правовых актах, которые действуют на территории определенного региона.

Таким образом, перечень ключевых положений об этом налогеприсутствует в Налоговом кодексе, в то время как конкретные нормы уже регулируются различными местными актами.

Конкретные ставки устанавливаются в соответствии с нормами местного законодательства, но при этом в любом случае федеральными законами устанавливаются определенные пределы, которые не могут быть превышены.

Что облагается

Налог на имущество российских компаний предусматривает необходимость внесения соответствующей выплаты за различное движимое или недвижимое имущество, которое:

- в пользовании;

- во временном распоряжении;

- в постоянном распоряжении;

- в доверительном управлении;

- является частью совместной деятельности;

- было получено на основании концессионного соглашения;

- учитывается на балансе как объект основных средств в бухгалтерском учете.

Ранее данный перечень был более широким, так как налог распространялся на всевозможные материалы, нематериальные активы и прочие средства, но в дальнейшем было принято решение сократить перечень объектов, но в то же время повысить имеющуюся ставку.

Перечень объектов, за которые указанный налог оплачивается гражданами, перечислен в статье 401 Налогового кодекса и включает в себя следующее имущество:

- жилой дом;

- комната или квартира;

- гараж или же индивидуальное место под автомобиль в гараже;

- недвижимость, возведенная в виде единого комплекса;

- объект, строительство которого не было закончено;

- какие-либо другие объекты недвижимости.

Налог уплачивается даже в том случае, если у человека есть только доля в праве собственности на указанное имущество.

Также важно принимать во внимание и тот факт, что в соответствии с изменениями, внесенными в Налоговый кодекс на протяжении 2018 года, нежилые здания получили такой же юридический статус, как и жилые, в связи с чем за них также выплачивается соответствующая сумма сбора.

Однако в этой ситуации граждане уже могут рассчитывать на получение соответствующих льгот, и 50 м 2 площади данного строения не будут включаться в налогооблагаемую базу. Для получения этой льготы в территориальное отделение Налоговой службы отправляется соответствующее уведомление.

Как происходит дарение дома и земельного участка — читайте в этой публикации.

Кто должен платить

Плательщиками налога, который распространяется на различное имущество, находящееся в собственности юридических лиц, являются любые российские компании, имеющие собственное имущество, вне зависимости от их формы образования. При этом стоит отметить, что недвижимость, принадлежащая частным предпринимателям, облагается данным платежом частично.

Оплата данного сбора гражданами осуществляется только в том случае, если в их распоряжении есть какие-либо объекты недвижимости, которые подлежат данному налогу, и если они не имеют соответствующих льгот, которые могли бы освободить от необходимости данной выплаты. При этом вносят данную выплату как граждане России, так и лица, имеющие иностранное гражданство или не имеющие его вовсе.

Помимо этого, обязанность по оплате рассматриваемого налога в обязательном порядке возлагается на несовершеннолетних граждан, имеющих в своей собственности соответствующую недвижимость. При этом по факту оплата осуществляется со стороны законных представителей несовершеннолетних граждан.

Размеры налога на имущество и земельный участок

Наличие в собственности какого-либо имущества говорит о том, что человек имеет право распоряжаться им полностью на свое усмотрение, а также оплачивать данное право государственным органам. Именно это и представляет собой основная суть налога на имущество.

Практически любое имущество, находящееся в собственности предприятия, облагается указанным налогом, и единственным исключением в данном случае являются всевозможные водоемы, важные культурные памятники и другие аналогичные объекты.

Сумма налога рассчитывается как процент от кадастровой стоимости указанного имущества. Точный размер сбора устанавливается в соответствии с нормами регионального законодательства, но в любом случае не может превышать 2.2%.

На протяжении года компания делает несколько взносов по указанному сбору, а по окончанию периода полностью оплачивает рассчитанную сумму. При этом, если платежи не будут вноситься в установленные сроки, помимо основной их суммы, дополнительно будут начисляться соответствующие пени.

Общая стоимость имущества, расположенного на территории определенного региона, используется в качестве основы для расчета суммы налога, но в любом случае органами местного самоуправления сумма выплаты не может устанавливаться больше, чем 2% от стоимости недвижимости.

Есть ли льготные категории

Законом устанавливаются определенные категории граждан, которым в принципе не обязательно оплачивать налог на имущество, и в частности, это касается:

- героев России и СССР;

- граждан, награжденных орденом Славы;

- инвалидов второй или первой группы;

- участников Великой Отечественной войны;

- граждан, пострадавших в результате ЧАЭС и имеющих право на получение социальной поддержки;

- военнослужащие или лица, уволенные с военной службы в связи с возрастом;

- пенсионеры;

- прочие категории.

Также отдельное внимание стоит уделить малочисленным народам Севера, Дальнего Востока и Сибири, которые также освобождаются от уплаты налогов за использование земли в целях сохранения и последующего развития местных промыслов, ведения традиционного образа жизни или какого-либо хозяйства.

В то же время пенсионеры изначально отсутствуют в перечне льготных категорий, и привилегии, связанные с отсутствием необходимости во внесении выплат за использование земельных участков и другой недвижимости, могут устанавливаться только в региональном законодательстве.

Порядок уплаты и подача декларации

Налоговые органы полностью самостоятельно рассчитывают сумму налога, которая должна быть оплачена физическим лицом. Информация, на основании которой осуществляется расчет, налоговыми службами получается из органов, занимающихся ведением кадастрового учета и государственной регистрацией прав.

Таким образом, если человек не получает соответствующее уведомление, то в таком случае взыскание земельного налога с него будет осуществляться не более, чем за последние три года, но в случае игнорирования поступающих направлений взыскание сбора осуществляется за любой промежуток времени. В то же время частным предпринимателям и юридическим лицам нужно самостоятельно рассчитывать точную сумму налога.

Налог имущество оплачивается один раз в год на основании инвентаризационной стоимости имущества. Органы, занимающиеся ведением кадастрового учета и государственной регистрацией прав, до 1 марта отправляют в налоговый орган информацию, которая требуется для расчета точной суммы налога.

В преимущественном большинстве случаев ставки налогообложения определяются представительными органами местного самоуправления, но при этом они в любом случае не будут выше тех, которые прописаны в действующем законодательстве.

Читайте далее, как взять кредит под залог земельного участка.

Также мы расскажем, как поменять назначение земельного участка.

С 2015 года участки под многоквартирными домами не облагаются земельным налогом

Вопрос: Об освобождении от уплаты земельного налога в отношении земельных участков под многоквартирными домами, находящихся в общей долевой собственности собственников помещений.

Ответ:

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

ПИСЬМА

Департамент налоговой и таможенно-тарифной политики рассмотрел обращение по вопросу налогообложения земельных участков под многоквартирными домами и сообщает следующее.

В соответствии с пунктом 1 статьи 389 Налогового кодекса Российской Федерации (далее — Налоговый кодекс) объектом налогообложения по земельному налогу признаются земельные участки, расположенные в пределах муниципального образования (городов федерального значения Москвы и Санкт-Петербурга), на территории которого введен земельный налог.

Согласно статье 16 Федерального закона от 29 декабря 2004 г. N 189-ФЗ О введении в действие Жилищного кодекса Российской Федерации» земельный участок, на котором расположены многоквартирный дом и иные входящие в состав такого дома объекты недвижимого имущества, который сформирован до введения в действие Жилищного кодекса Российской Федерации и в отношении которого проведен государственный кадастровый учет, переходит бесплатно в общую долевую собственность собственников помещений в многоквартирном доме.

Пунктом 1 статьи 36 Жилищного кодекса Российской Федерации (далее — Жилищный кодекс) установлено, что собственникам помещений в многоквартирном доме принадлежит на праве общей долевой собственности общее имущество в многоквартирном доме, включающее земельный участок, на котором расположен данный дом, с элементами озеленения и благоустройства, иные предназначенные для обслуживания, эксплуатации и благоустройства данного дома и расположенные на указанном земельном участке объекты.

На основании пунктов 1 и 2 статьи 37 Жилищного кодекса доля в праве общей собственности на общее имущество в многоквартирном доме собственника помещения в этом доме пропорциональна размеру общей площади указанного помещения. Доля в праве общей собственности на общее имущество в многоквартирном доме собственника помещения в этом доме следует судьбе права собственности на указанное помещение.

Собственник помещения в многоквартирном доме не вправе осуществлять выдел в натуре своей доли в праве общей собственности на общее имущество в многоквартирном доме, а также отчуждать свою долю в праве общей собственности на общее имущество в многоквартирном доме (пункт 4 статьи 37 Жилищного Кодекса).

Таким образом, собственник помещения в многоквартирном доме не вправе самостоятельно распоряжаться долей земельного участка, занимаемого многоквартирным домом.

В соответствии с Инструкцией об особенностях внесения записей в единый государственный реестр прав на недвижимое имущество и сделок с ним при государственной регистрации прав на объекты недвижимого имущества, являющегося общим имуществом в многоквартирном доме, предоставления информации о зарегистрированных правах общей долевой собственности на такие объекты недвижимого имущества, утвержденной приказом Минюста России от 14.02.2007 N 29, внесение в Единый государственный реестр прав на недвижимое имущество и сделок с ним размера долей в праве общей долевой собственности на объект недвижимости собственников помещений в многоквартирном доме осуществляется на основании сведений, содержащихся в представленном на государственную регистрацию решении (протоколе) общего собрания собственников, ином соглашении участников общей долевой собственности на общее имущество в многоквартирном доме, в котором также указываются сведения о собственниках конкретных помещений (жилых и нежилых) в многоквартирном доме.

Пунктом 3 статьи 15 Федерального закона от 24 июля 2007 г. N 221-ФЗ «О государственном кадастре недвижимости» определено, что сведения о вещных правах на объект недвижимости вносятся в государственный кадастр недвижимости при наличии соответствующих данных о зарегистрированных в Едином государственном реестре прав на недвижимое имущество и сделок с ним вещных правах.

Учитывая изложенное, исчисление земельного налога и его администрирование в отношении земельных участков, занимаемых многоквартирными домами, могут осуществляться налоговыми органами только на основании сведений о земельных участках, содержащихся в государственном кадастре недвижимости и Едином государственном реестре прав на недвижимое имущество и сделок с ним.

Однако, как показывает практика, в подавляющем большинстве многоквартирных домов не определены и не зарегистрированы размеры долей в праве общей долевой собственности на объект недвижимости собственников помещений в многоквартирном доме, что не позволяет налоговым органам в полной мере осуществлять исчисление и администрирование земельного налога в отношении земельных участков, занятых многоквартирными домами.

При этом обращаем внимание на отсутствие механизма привлечения собственников помещений в многоквартирных домах к налогообложению, поскольку не определен на законодательном уровне орган, ответственный за расчет долей земельного участка, приходящихся на каждого собственника помещений многоквартирного дома, в обязанности которого входило бы представление сведений о долях в налоговые органы, а также не установлен порядок актуализации размера долей в праве при изменениях в составе собственников помещений в многоквартирных домах.

В этой связи Федеральным законом от 4 октября 2014 г. N 284-ФЗ «О внесении изменений в статьи 12 и 85 части первой и части второй Налогового кодекса Российской Федерации и признании утратившим силу Закона Российской Федерации «О налогах на имущество физических лиц», вступающим в силу с 1 января 2015 года, внесено изменение в пункт 2 статьи 389 Кодекса, согласно которому земельные участки, входящие в состав общего имущества многоквартирного дома, не признаются объектом налогообложения земельным налогом.

Налог на земельный участок для физических лиц

Теорию налогообложения изучали только граждане, обучавшиеся на соответствующих факультетах в экономических вузах, но знать, что входит в земельный налог, на какую землю он начисляется и можно ли уменьшить или вовсе избежать обложения, хотят все плательщики, поскольку в России налоговое время высокое, а зарплаты индексируется редко и мало.

Что такое земельный налог: его назначение и кто платит

Назначение любого налога — это выполнение ряда функций:

- фискальной — т. е. наполнение казны;

- социальной — перераспределение доходов: налоговые платежи возвращаются нуждающимся в виде общественных благ, различных социальных пособий и пр.;

- экономической — влияние на деятельность хозяйственных субъектов, т. е. представителей бизнеса, поддержание той или иной сферы или категории предпринимательства;

- контрольной — слежение за тенденциями и состоянием населения и его различных форм деятельности.

Земельный налог — это прямой аккордный фискальный платеж, т. е. он взимается с прямого источника — земли, и взимается независимо от доходов плательщика. В России этот платеж наполняет бюджеты местного уровня и не является бюджетообразующим платежам, как НДС, налог на прибыль, налог на имущество юридических лиц, НДФЛ.

Если говорить о самих субъектах, т. е. кто должен платить налог на землю, а кто нет, то Налоговый кодекс России признает плательщиками всех владельцев земельных участков, обладающих ими на основании права собственности, наследуемого владения или бессрочного пользования.

Есть ряд земель, которые не подлежат обложению — они перечислены в ст.389 НК РФ. А в ст.395 перечислены лица, освобождаемые от обязанности выплачивать процент с земли, из федеральных льготников — физических лиц — выделены только обитатели Севера, Дальнего Востока и Сибири в отношении участков, на которых они сохраняют свой традиционный образ жизни.

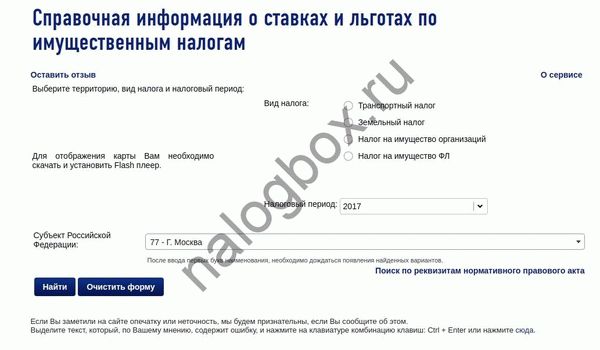

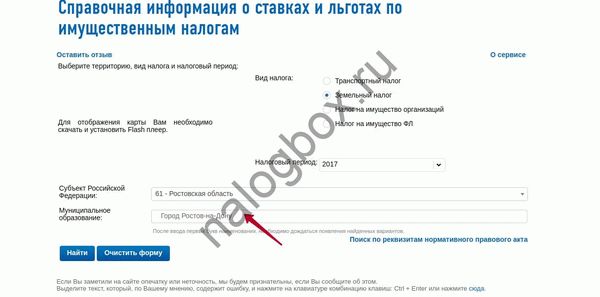

Однако местные органы власти наделены полномочиями устанавливать самостоятельные списки льготников. Почти все муниципалитеты освобождают пенсионеров, инвалидов, малоимущих и пр. ознакомиться с актами местного уровня вы можете также на сайте ФНС:

Налоговый период по земельному налогу

Для граждан есть только один налоговый период, он установлен ст.393 НК РФ и составляет календарный год, причем уплачивать за него нужно еще почти через год — до 1 декабря. А у организаций период уплаты налога на землю делится на кварталы, за которые производятся авансовые перечисления.

Если не уложиться в этот срок, то:

- вам будет вынесено постановление о налоговом правонарушении с назначением штрафа — не менее 1 000 рублей (ст.122 НК РФ);

- начисляться пеня со следующего дня после дня просрочки и до погашения долга.

Как определить налоговую базу по земельному налогу

Налоговая база земельного налога — это та сумма, с которой взимается платеж, основа для расчета. По ст.390 базой в данном случае является кадастровая стоимость участка. Многие граждане боялись, что при переходе к кадастровой стоимости от оценочной значительно возрастет размер платежа, но пока этого не случилось.

Самостоятельно определить кадастровую стоимость своего участка вы не сможете — она устанавливается техническими инженерами, работающими по лицензии и методологии Росреестра. Всё, что вы можете, — это оспорить назначенную кадастровую стоимость, но для успешного результата необходимо иметь твердые аргументы в свою пользу.

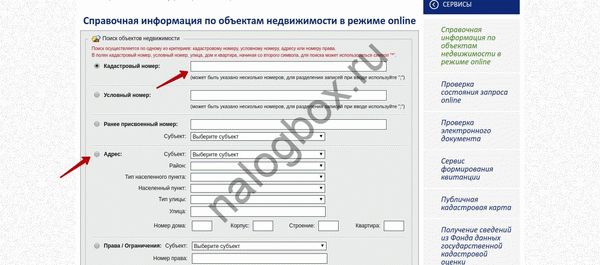

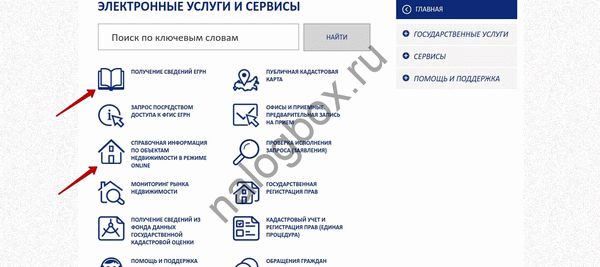

Кадастровая стоимость зависит не только от площади участка, но и его вида, разрешенного использования, местонахождения и других различных факторов. Просмотреть информацию о кадастровой стоимости своего имущества вы можете на сайте Росреестра:

Также можно заказать выписку с более подробными сведениями в МФЦ или онлайн на сайте.

Куда идет земельный налог

Получателем земельного налога является согласно Бюджетному кодексу России на 100% казна той территории, на которой находится облагаемый участок. Поэтому важно при заполнении квитанции верно указывать ОКТМО — территориальный признак платежа.

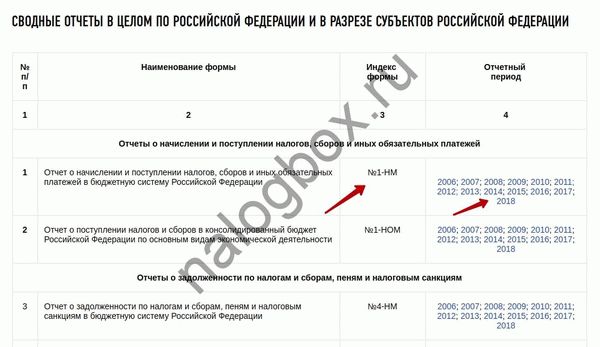

Если посмотреть сборы данного платежа и сравнить с аналогичными поступлениями от НДФЛ, то разница будет колоссальна. Найти данные о поступлениях налогов можно на сайте ФНС России — ведомство регулярно публикует их в отчетах по форме 1-НМ:

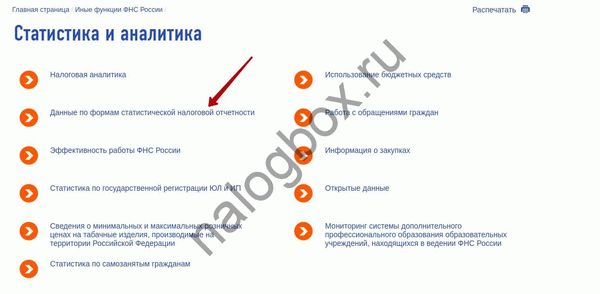

- Зайдите на сайт.

- Перейдите во вкладку иных функций ФНС.

- Откройте раздел статистики и аналитики.

- Перейдите по строке данных по формам статистической отчетности.

- Выберите нужный вам файл и вы узнаете, в каком размере платят налог на землю в нашей стране.

О том, как используются средства, зачисленный в местный бюджет, вы можете узнать, изучив план бюджета, утвержденный на соответствующий год: поищите искомый документ на сайте Правительства своего города или Администрации, также можно запросить его, посетив лично офис исполнительного органа власти.

Налог на приватизированную и неприватизированную землю

Неприватизированная недвижимость не является собственностью человека, который ею пользуется. Он владеет и использует такой объект на правах нанимателя — заключив договор социального найма. А хозяином подобного имущества является муниципалитет. Таким образом, наниматель не относится к плательщикам земельного платежа, ему не будут приходить уведомления от ИФНС в отношении занимаемого участка.

А налог на приватизированную землю начисляется, т. к. с даты заключения договора о приватизации эта недвижимость переходит в частную собственность, и сразу действует ст.388 — с месяца договора рассчитывает годовой налог с учетом количества месяцев нахождения в собственности, и новоиспеченному владельцу приходит налоговое уведомление.

Если гражданин после приватизации понял, что ему тяжело нести бремя собственников и выплачивать налоги и иные платежи, он может инициировать деприватизацию — процедуру возврата участка муниципалитету и использования его в качестве нанимателя.

Нужно ли платить налог, если земля в собственности

Если земля в собственности, налог на землю нужно платить.

Здесь есть несколько нюансов:

- даже если вы не оформили документы на участок, но пользуетесь им, то являетесь собственником со дня принятия во владение; например, земля перешла к вам по наследству, но вы еще не занялись регистрацией прав, однако со дня смерти предыдущего хозяина вы являетесь новым плательщиком налога по этому объекту; как ИФНС узнает о вас — о смерти физических лиц в налоговые органы сведения поступят от отделений ЗАГС, а далее инспекция может подать необходимые запросы для поиска преемников;

- если собственником является несовершеннолетний, то ему тоже будут приходить уведомления, но сами расходы на себя берут родители или опекуны ребенка;

- местными органами власти могут быть приняты законы об освобождении различных групп населения от уплаты земельного налога, но такое освобождение предоставляется в заявительном порядке — вам нужно будет подать заявление с подтверждающими право на льготу документами; могут быть предоставлены вычеты, сколько платится земельный налог, необходимо уточнять в местных актах власти.

Налог на землю при строительстве

Если возвести на земельном участке строения, то это никак не повлияет на обязанность по земельному налогу. Однако в НК РФ в ст.396 предусмотрены особенности исчисления платежа при жилищном строительстве. В случае ИЖС согласно п.16 ст.396 НК РФ через 10 лет с момента регистрации прав на участок платеж рассчитывается с повышающим коэффициентом — 2, и до момента регистрации прав на возведенное строение.

Таким образом считается земельный налог и при бессрочном пользовании, и при наследуемом владении. В результате компенсируется налог на имущество, который не уплачивается со строения, поскольку оно не зарегистрировано в ЕГРН. Гражданин либо платит двойной размер земельного налога, либо регистрирует строение и платит земельный налог и налог на имущество.

С какого года ввели налог на землю

Земельный налог как форма платы за землю существует с древних времен. В настоящем виде он утвержден частью второй НК РФ, которая вступила в силу с 2001 года. До принятия НК РФ действовали отдельные законы, устанавливающие отдельные налоги, а затем — в 1999 году фискальное законодательство было кодифицировано.

Но на каждой территории органы местных властей утверждают этот платеж самостоятельными актами — и годы у разных муниципалитетов будут различаться. Решения о земельном налоге на 2018 год со всеми изменениями вы можете найти через услугу ФНС России — «Справочная информация об имущественных налогах».

Какие земельные участки облагаются налогом

По общему правилу платеж взимается со всех земель, кроме земель-исключений, перечисленных в ст.389 НК РФ:

- из лесного фонда;

- из водного фонда;

- изъятые из оборота;

- участки, включенные в общее имущество собственников многоквартирного дома;

- земли из списков всемирного наследия, заповедники и музеи и пр.

Налог на землю по видам разрешенного использования градируется по ставке и по коэффициентам. Как говорилось, при жилищном строительстве используются повышающие коэффициента. А ставка для земель:

- сельского назначения;

- жилищного фонда;

- для обороны, таможенного контроля и безопасности;

- личного подсобного хозяйства, огородничества и пр.

- применяется пониженная — не более 0,3% от кадастровой стоимости.

Кто начисляет земельный налог

Юридические лица и предприниматели самостоятельно считают налог на владение земельным участком и авансовые платежи, подают декларацию и расчеты.

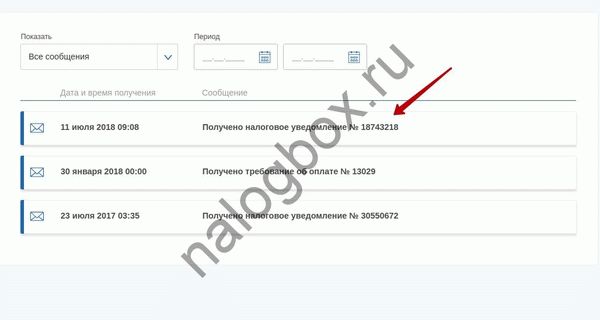

Обычные граждане этим не занимаются, весь процесс исчисления производит налоговый орган, формирует налоговое уведомление и направляет адресатам.

Важно!

Если вы сменили адрес или фактически проживаете в другом месте, сообщите об этом в ИФНС, т. к. письма будут направляться по вашей старой прописке.

Паспортный стол регулярно высылает дела о смене адресов граждан, но инспекторы физически не успевают вносить эти данные вовремя в базу «АИС-налог». Также учтите: если у вас зарегистрирован «Личный кабинет налогоплательщика», то уведомления вам будут направляться в электронном виде, не ждите бумажных писем.

Изменения в земельном налоге в 2018 году

Новое в земельном налоге в 2018 году вы можете посмотреть на сайте ФНС — самый надежный и актуальный источник данных, вот кто разъясняет нормы по земельному налогу и предоставляет широкий спектр электронных услуг для решения налоговых обязательств.

Из важных новостей:

- издан новый бланк декларации по земельному налогу — нужно ИП и компаниям, физические лица декларацию не заполняют;

- с 2018 года в некоторых регионах и на территориях муниципалитетов применяются новые туры государственной кадастровой оценки — возможно, стоимость вашего участка тоже изменится;

- в этом году вы можете уменьшить базу обложения на 600 соток, если подходите под условия ст.391 НК РФ, до этого вычет предоставлялся в виде денежной суммы; вычет предоставляется автоматически и по 1 участку; вы можете выбрать, какой участок использовать для скидки, подав уведомление такого формата.

- Целевой налог на земельный участок в России обусловлен нуждами муниципальных образований — ведь они лучше федеральных властей знают, что необходимо на их территориях. Ставки и льготы налога устанавливает каждый орган местного самоуправления.

- Земельный налог считается по кадастровой стоимости. Узнать кадастровую стоимость своего участка вы можете на сайте Росреестра.

- За физических лиц расчет производят ИФНС — вам нужно уплачивать платеж своевременно и согласно полученному уведомлению.

Я очень старался при написании этой статьи, пожалуйста, оцените мои старания, мне это очень важно, спасибо!

Налоговые льготы на имущество физических лиц

Налоговые льготы на имущество физических лиц могут устанавливаться федеральным и региональным законодательством, в форме частичного или полного освобождения от платежей, либо в виде вычета. Самостоятельно разобраться во всех нюансах льготного налогообложения крайне сложно, хотя сотрудники ФНС регулярно выступают с разъяснениями закона в СМИ или сети интернет.

Налоговые льготы на имущество физических лиц могут устанавливаться федеральным и региональным законодательством, в форме частичного или полного освобождения от платежей, либо в виде вычета. Самостоятельно разобраться во всех нюансах льготного налогообложения крайне сложно, хотя сотрудники ФНС регулярно выступают с разъяснениями закона в СМИ или сети интернет.

В этой статье разберем, на какие льготы по налогу на имущество физических лиц можно рассчитывать в 2018 году, и насколько можно уменьшить платежи в бюджет.

Общие правила налогообложения и предоставления льгот

Бытовые вещи и объекты, принадлежащие гражданам, налогами не облагаются, даже если они отнесены к предметам роскоши и ювелирным изделиям. В НК РФ предусмотрены следующие виды имущественных активов, по которым собственникам придется нести налоговые обязательства:

- за объекты недвижимости, кроме участков земли, оплачивается налог на имущество. Под этот платеж подпадают квартиры, комнаты, дома и иные строения, на которые зарегистрировано право собственности в Росреестре;

- участки облагаются специальным земельным налогом, если на них закреплено право собственности. Арендованные наделы под налог не подпадают, так как за них нужно оплачивать арендные платежи на весь период владения;

- грузовые и легковые машины облагаются транспортным налогом. Плательщиком признается гражданин, на которого машина зарегистрирована в реестре ГИБДД.

Таким образом, обязанность платить налоги связана с официальной регистрацией права собственности. Такие сведения налоговая служба получит из реестра ЕГРН (по недвижимости и земле), либо базы данных ГИБДД.

Имущественный, земельный и транспортный налог обязаны платить не только частные лица, но и предприятия. Однако порядок начисления и оплаты для указанных субъектов будет существенно отличаться:

- в отличие от предприятий-собственников, физические лица не должны сами представлять в ИФНС расчет по налогам на свое имущество. Инспекторы должны самостоятельно получить данные из соответствующих реестров и рассчитать сумму к оплате с учетом льгот;

- инспекция ФНС обязана разослать гражданам квитанции на оплату налогов, с указанием порядка расчета – для этого используются почтовые отправления или электронная рассылка через Личный кабинет налогоплательщика;

- предприятия обязаны вносить налоги авансовыми платежами в течение года, тогда как частные лица могут сделать это единовременно – например, налоги за 2017 год нужно оплатить не позднее 3 декабря 2018 года.

Порядок предоставления льгот также будет существенно отличаться для каждого из перечисленных видов налогов. Дело в том, что НК РФ относит транспортный налог к ведению субъектов РФ, а имущественные и земельный налог – к полномочиям местных властей. На федеральном уровне предусмотрен только базовый перечень льгот и послаблений по оплате налогов. Основной состав льгот и список категорий граждан для освобождения от платежей будет утверждаться региональными и муниципальными актами. Поэтому узнавать о наличии льгот по налогу нужно в ИФНС, либо на официальных сайтах субъекта РФ и муниципального образования.

Виды льгот

Под льготой понимается полное или частичное освобождение от ежегодного платежа. Оно может зависеть от статуса имущества или собственника, характеристик и стоимости объекта, оснований приобретения или продолжительности владения, а также от иных факторов. Выделим основные направления, по которым граждане могут претендовать на частичное или полное освобождение от налоговых обязательств:

Под льготой понимается полное или частичное освобождение от ежегодного платежа. Оно может зависеть от статуса имущества или собственника, характеристик и стоимости объекта, оснований приобретения или продолжительности владения, а также от иных факторов. Выделим основные направления, по которым граждане могут претендовать на частичное или полное освобождение от налоговых обязательств:

- для грузового автотранспорта льготы зафиксированы в НК РФ и связаны с особенностями использование системы автоматической регистрации «Платон»;

- льготы по легковым автомашинам могут предоставляться регионами для отдельных категорий граждан (например, пенсионеры или ветераны труда), а также по техническим параметрам транспорта. Например, получить освобождение можно при соблюдении максимальной планки по мощности двигателя, либо по году выпуска авто;

- для земельных участков полное освобождение от налога предусмотрено в НК РФ для пенсионеров, если размер надела не превышает 6 соток. Муниципалитеты могут вводить дополнительные льготы для членов СНТ, для пенсионеров или фермеров, для возведения частного жилья;

- льготы по объектам недвижимости могут вводиться в отношении отдельных категорий граждан на муниципальном уровне. Помимо этого, граждане могут использовать имущественные вычеты, которые применяются в заявительном или автоматическом режиме.

Таким образом, претендовать на налоговые скидки и вычеты может большинство собственников. Однако точный перечень льгот и вычетов зависит от множества нюансов – характеристик объекта, статуса и возраста собственника, нюансов регионального и местного законодательства. Разберем, как узнать и реализовать право на льготы по каждому виду налогов.

Льготы по транспортному налогу

Относительно просто обстоят дела с налогами на автотранспорт. В НК РФ приведен перечень транспортных средств, на которые налог не будет начисляться, даже при отсутствии такого правила в региональных актах. Например, к ним относятся автомашины, предоставленные по линии соцзащиты, либо для обеспечения подвижности инвалидов, если мощность двигателя не превышает 100 л.с.

Относительно просто обстоят дела с налогами на автотранспорт. В НК РФ приведен перечень транспортных средств, на которые налог не будет начисляться, даже при отсутствии такого правила в региональных актах. Например, к ним относятся автомашины, предоставленные по линии соцзащиты, либо для обеспечения подвижности инвалидов, если мощность двигателя не превышает 100 л.с.

Однако большинство льгот по налогу на транспорт будут содержать нормативные акты субъекта РФ. Выделим наиболее распространенные направления, по которым можно рассчитывать на полное или частичное освобождение:

- по статусу собственника – во многих субъектах РФ предоставляют скидки от 50 до 100% для пенсионеров, ветеранов боевых действий и труда, однако льгота действует только на 1 единицу транспорта;

- по мощности двигателя – льгота может действовать только на автотранспорт, чья мощность не превышает определенного максимума (например, 100, 120 или 150 л.с.);

- по году и месту выпуска ТС – многие регионы практикуют полное освобождение для отечественного автотранспорта, чей выпуск был ранее 1991 года.

Регионам предоставлено право снижать или увеличивать базовые ставки для расчета налоговых обязательств. Однако такое изменение не может отличаться от федеральных нормативов более чем в 10 раз. Поэтому размер ставок и перечень льгот может значительно отличаться даже для соседних регионов, так как налог платиться по месту регистрации авто.

Льготы по земельному налогу

На федеральном уровне полностью освобождены от уплаты земельного налога пенсионеры, чьи наделы не превышают 6 соток. Однако для использования этой льготы нужно подтвердить свой статус, т.е. представить заявление с пенсионным удостоверением. Сделать это необходимо один раз, а в последующем ИФНС будет самостоятельно рассчитывать платеж с учетом льготы. Если участок более 6 соток, за превышение придется платить на общих основаниях.

На федеральном уровне полностью освобождены от уплаты земельного налога пенсионеры, чьи наделы не превышают 6 соток. Однако для использования этой льготы нужно подтвердить свой статус, т.е. представить заявление с пенсионным удостоверением. Сделать это необходимо один раз, а в последующем ИФНС будет самостоятельно рассчитывать платеж с учетом льготы. Если участок более 6 соток, за превышение придется платить на общих основаниях.

Помимо норм НК РФ, положения о льготах могут вводить муниципалитеты. Для этого ежегодно принимается муниципальный нормативный акт, а порядок льготного налогообложения может заключаться в следующем:

- установление дифференцированных ставок для разных категорий земель и участков – например, пониженные ставки будут применяться для наделов личного и подсобного хозяйства;

- освобождение от платежей за определенные виды участков – например, практикуется полное устранение налога для земель СНТ, если все участки были оформлены в собственность граждан;

- предоставление скидок для отдельных категорий собственников – пенсионеров, многодетных семей и т.д.

Земельный налог рассчитывается по кадастровой стоимости. Поскольку такой показатель стоимости нередко превышает рыночные значения, его можно оспорить, чтобы снизить размер налоговых обязательств.

Льготы по имущественному налогу

Наиболее широкие возможности предоставлены собственникам по налогу на недвижимость.

В 2018 году можно рассчитывать на следующие виды льгот:

- в автоматическом режиме применяется вычет по общей площади объекта. Для квартир или части домовладения он составляет 20 кв.м., для комнаты или части квартиры – 10 кв.м., для частного дома – 50 кв.м.;

- на имущественный вычет можно рассчитывать при покупке квартиры, при оформлении ипотечного кредита – например, при покупке жилья вычет составит 2 млн. руб., на которые будет уменьшена налогооблагаемая база;

- на льготу могут претендовать отельные категории собственников (например, пенсионеры), однако освобождение будет действовать только на 1 объект.

При наличии в собственности нескольких объектов, обязательный вычет по площади будет предоставлен по каждому из них, вне зависимости от вида, характеристик и стоимости. Подавать отдельное заявление для этого не нужно. ИФНС самостоятельно получит сведения из реестра ЕГРН и исключит часть площади при расчете налога.

Для реализации права на скидку по налогу, либо для получения имущественного вычета при покупке или ипотеке, нужно подать заявление и ряд иных обязательных документов. Например, для подтверждения факта приобретения жилья в ИФНС подается декларационный бланк 3-НДФЛ, договор купли-продажи и/или ипотечное соглашение, доказательства перечисления средств продавцу.

Имущественный вычет будет действовать до тех пор, пока вся его сумма не исчерпана. Соответственно, льгота по налогу будет применяться, пока собственник сможет подтвердить свой статус, либо на период действия нормативного акта. Если льгота или вычет не были применены при расчете налога, нужно обратиться непосредственно в ИФНС, либо через Личный кабинет налогоплательщика.

Налог на постройки на земельном участке 2018

Итак, давайте разберемся за что придется платить налог, а за что нет.

Обновление: В конце статьи официальные разъяснения Федеральной налоговой службы!

По новому закону, любая постройка, которая будет у вас на участке, будет облагаться налогом. Суммы эти будут разные и узнать сколько вам нужно будет за них платить, вы можете узнать после того, как ее зарегистрируете.

Исключение в данном плане, составляют только пенсионеры, так как у них один дом в котором они живут, не будет облагаться налогом, плюс еще одно любое строение, общая площать которого, не должна превышать 50 квадратных метров общей полщади.

Ну а все остальные сооружения у пенсионера кроме этих двух, так же будут облагаться налогом, как и у всех обычных лиц которые являются гражданами РФ.

По закону в 2018 году все граждане РФ, которые на своем участке имеют капитальные (с фундаментом) постройки нежилого типа должны платить налог.

Им облагаются такие постройки, как беседка (постоянная с фундаментом и имеющая приличные габариты), гаражи, летние кухни, сараи.

Что касается теплиц, легких переносных беседок, туалетов без фундамента — такие постройки не облагаются налогом. Так как сегодня они у вас есть — а завтра вы их снесли.

Также не стоит забывать о регистрации собственности. Как и гаражей ранее. После чего вы будете оплачивать выставленный налог. Исключением являются лишь пенсионеры, которые имеют льготы. И в данном случае, если у них есть одно капитальное строение — они не будут платить за него. А вот за все остальное — придется, тот же погреб с фундаментом и капитальной застройкой.

Разъяснения ФНС России «О налоге на имущество физических лиц в отношении хозяйственных построек»

Не каждая хозяйственная постройка облагается налогом.

Согласно разъяснениям Минфина России для исчисления налога на имущество физлиц к хозпостройкам относятся объекты недвижимости на земельных участках, предоставленных для ведения личного подсобного, дачного хозяйства, огородничества и садоводства или индивидуального жилищного строительства.

Речь идет о хозяйственных, бытовых строениях, сооружениях вспомогательного использования и аналогичных объектах. Дома, жилые строения и гаражи не являются хозпостройками.

Если площадь такой постройки не более 50 кв.м, то налог с нее не взимается, при условии, что ее собственник обратился в налоговый орган за предоставлением соответствующей налоговой льготы.

При этом льгота применяется только для одной хозпостройки (независимо от ее расположения в пределах страны), не используемой в предпринимательской деятельности.

Представительные органы муниципальных образований имеют полномочия расширить условия применения льготы (например, в отношении неограниченного числа хозпостроек в пределах муниципального образования или на хозпостройки площадью более 50 кв.м). Ознакомиться с перечнем налоговых льгот можно в сервисе «Справочная информация о ставках и льготах по имущественным налогам».

Хозпостройки, не попадающие под действие льгот, в т.ч. площадью более 50 кв.м, облагаются налогом в общем порядке на основании поступившей в налоговые органы информации о зарегистрированных правах физлиц на такие объекты (в т.ч. сведений из органов Росреестра, от нотариусов при оформлении прав на наследство).

Постройки, которые не регистрируются в Едином государственном реестре недвижимости (теплицы, хозблоки, навесы, некапитальные строения, временные сезонные сооружения и т.п.), не являются объектом налогообложения.

В ГрК РФ уточнили, что относится к капитальным и некапитальным строениям

С 4 августа изменилось понятие капитального строения и сооружения. Теперь прямо указано, что к таким объектам не относятся неотделимые улучшения земельного участка (замощение, покрытие и другие).

Поправка вполне в духе судебной практики, которая не признает объектом недвижимости бетонные площадки или замощения, не отвечающие признакам сооружения. При этом суды в последнее время не отождествляют понятия «объект капитального строительства» и «объект недвижимости».

Кроме того, в ГрК РФ появилось понятие некапитальных строений и сооружений. К ним относятся строения и сооружения (в том числе киоски, навесы и т.п.), которые не имеют прочной связи с землей. Конструктивные характеристики этих объектов позволяют перемещать, демонтировать, собирать их без несоразмерного ущерба назначению и без изменения основных характеристик.

Также внесены и другие изменения, например в части градостроительного зонирования, оптимизации требований к проектной документации. Установлены зоны с особыми условиями использования территории, введены и многие другие новшества.

Документ: Федеральный закон от 03.08.2018 N 342-ФЗ (рассмотренные положения вступили в силу 4 августа 2018 года)

Консультации(43)

Лена

Лена

По-моему перебор уже с налогами.

18.10.2018 10Ответить  Лидия

Лидия

Вот тебе, Россиянин, и «налог на роскошь», только для бедных! Странно то, что квартирный житель заплатил налог за квартиру и пользуйся туалетом, ванной, балконом, газом, отоплением и т.д. Почему же, заплатив налог за землю дачник или сельский житель не может без налога сам себе создать быт и им пользоваться?! Хозпостройка, баня, сарай, веранда, погребок и т.д.- это неотьемлемый быт на земле. За что же чиновники обирают и без того нищих людей?! Берите с замков и дворцов, поместий толстосумов, господа.

09.09.2018 441Ответить  Екатерина

Екатерина

А в Северных регионах,как тогда строить курятники,сараи,дровяники ведь без фундамента все за год згниет,а платить не чем с зарплатой в 15 тысяч?Как жить народу?Цены росту на глазах,коммуналка каждые полгода растет,а зарплаты не меняются и работы в сёлах нет.А до города 400км ехать.Где работу искать?

06.09.2018 271Ответить  Егор

Егор

Доброго времени суток!

У нас дом 7 на 8. Общей площадью 87 кв. За 50 кв. мы не платим, а оставшиеся 37 платим.

Хотели построить баню.

Коротко о бане.

Баня будет стоять на сваях или на бетонных блоках (грунт хороший песок)1) Но в бане хотим поставить печь из кирпича и под нее залить фундамент

2) Или печь без фундамента и не кирпичную.

Нужно ли по 1 случаю платить налог?

Нужно ли по 2 случаю платить налог?

Заранее благодарен за ответ!

02.09.2018 00Ответить Администратор портала Егор

Судя по описанию в любом случае это капитальная постройка и платить налог придется.

03.09.2018 02Ответить  Карамба

Карамба

Если мы с супругом пенсионеры и у нас в совместной собственности два гаража, то как будет действовать льгота? 1/2 одного гаража освобождается у меня и супруга, а за второй надо платить налог? Так как если бы собствкенность на гаражи была оформлена не совместная, а на каждого по гаражу, тогда и второй гараж был бы освобожден от налога. Так получается? В итоге значит надо переводить собственность на гаражи в единоличное пользование, чтобы получить положенную льготу на второй гараж. Соответственно опять платить деньги. Поборы за поборами. Шаг ступил плати.

11.08.2018 20Ответить Администратор портала Карамба

Вам лучше уточнить этот момент в самой налоговой, здесь много нюансов.

11.08.2018 01Ответить  Галина

Галина

У нас на участке жилой дом, и постройки летняя кухня 14 кв.м., сарай 23 кв.м, свинарник 6,7, сооружение-погреб квадратура не указана. Эти объекты внесены в росреестр, в 2012 года при купли-продажи БТИ внесли эти данные , и данным строениям присвоены кадастровые номера. право собственности на жилой дом и земельный участок для индивидуального строительства зарегистрировано, а на хозпостройки нет. Сейчас дом отец дарит мне. Вопрос как лучше сделать акт сноса данныхстроений (данные строения в очень плохом состоянии, но сносить их пока не собираемся) или зарегистрировать право собственности.

07.08.2018 00Ответить Администратор портала Галина

Если постройки юридически не существуют, то и акт сноса делать не надо.

07.08.2018 00Ответить  Надежда

Надежда

Вопрос такой, что считать фундаментом? Камешки подложенные, столбы в пол метра, бревна, вкопанные в землю, считаются «фундаментом»?

29.07.2018 00Ответить Администратор портала Надежда

Фундамент не состоит из разрозненных частей, он монолит.

29.07.2018 00Ответить  Григорий

Григорий

Добрый день .

Я уже три года назад зарегистрировал дом ,но налог на него ни разу не приходил. Может это быть связано с отсутствием кадастрового паспорта?

28.07.2018 00Ответить Администратор портала Григорий

Если право собственности зарегистрировано, то наличие или отсутствие кадастрового паспорта на начисление налога уже не влияет.

29.07.2018 00Ответить  Сергей

Сергей

Хотел купить дом в деревне. Чтоб работать на земле, чтожб жить и радоваться. Ан нет как посчитал сколько налогу уплатить за дом с хозпостройками и хоть 50 соток. Да хай меня пристрелят. Сами пусть пашут. Они село загонят в могилу. И так уже никто не хочет там жить и работать. 😈 Вот это подъ*ем села так подъ*ем.

16.07.2018 260Ответить  Виктор Сергей

Виктор Сергей

Нет просто землю хотят продать за бугор.

10.09.2018 41Ответить  Гость

Гость

*******, не знают уже как народ *******, скоро на воздух будем налоги платить. Во многих странах был, но такого ******* как в России не видел нигде. Ещё чего то по ТВ показывают, какие то ************** достижения, все это *********, с *********** во власти не может быть ***********, лучше бы *********** подоили, тогда и деньги в ******** появились бы. Единственная отдушина: пусть попробуют заставить платить этот налог, не платил им ничего и не буду.

01.06.2018 170Ответить  Раиса

Раиса

Пришла картинка из космоса! Обязуют оформить летний домик,стоящий без фундамента и меньше 50м2 я пенионерка 10 лет! На фото только крыши.куда обращаться за разъяснениями?

22.05.2018 00Ответить Администратор портала Раиса

Вопрос непонятен, поясните.

23.05.2018 00Ответить  Анна Администратор портала

Анна Администратор портала

А что вам не понятно? Очень все понятно. Контролирующий орган смотрит или свежую аэрофотосъемку или карты яндекс/гугл. На карте видят крышу — проверяют по базе — объект не зарегистрирован — выписывают штраф. Разбираться им нет времени. Они — орган формальной юрисдикции. Предоставить доказательства о том, что постройка некапитальная обязывают собственника участка. Предоставил справку — оставляют в покое, не предоставил — штраф с последующей административкой. Вопрос в том, кто будет справку о некапитальности предоставлять? Эксперты по ОКС? Стоимость экспертизы от 30 до 60 тыс.руб. — населению не по карману. Кадастровый инженер? но кад.инженер не специалист по капитальности зданий. кто тогда? Есть судебная практика?

18.09.2018 00Ответить  Светлана

Светлана

Сами строим,сами проводим дороги и коммуникации, влезаем в кредиты, чтобы все это было. Так за что налоги? Чем помогло *******? Это просто еще один способ ********* людей. Чтоб уж окончательно ************. Казну надо же чем-то пополнять, чтоб себя любимых не ********.

21.05.2018 270Ответить  Анна

Анна

А если гараж построен, но не зарегистрирован, т.к. говорили, что гараж относится к хозпостройкам и его не надо регистрировать.

19.05.2018 00Ответить Администратор портала Анна

Не понятен вопрос ..

20.05.2018 00Ответить  Сергей Николаевич

Сергей Николаевич

Интересно, то есть в деревне свиней и коров держать становится не выгодно. Плюс техники кадастровой службы получают «дополнительный» заработок (нарисовали, что у тебя постройка без фундамента и не платишь налог, или наоборот, как у меня, постройка без фундамента, а на схеме нарисована с фундаментом) . Осталось ввести налог на кур и уток, а затем на крыс и мышей и сельское хозяйство похороним.

10.05.2018 240Ответить  Яяяя Сергей Николаевич

Яяяя Сергей Николаевич

Скоро введут, не переживайте, сельхозперепись не зря проводили

20.10.2018 00Ответить  Виктор

Виктор

Интересно а если у меня курятник на винтовых сваях который я не когда за фундамент считать не буду. Мне за него зачем платить и тем более регистрировать в егрн

08.05.2018 20Ответить Администратор портала Виктор

За курятник без фундамента скорее всего платить не придется.

09.05.2018 10Ответить  Анна Администратор портала

Анна Администратор портала

Так курятник на винтовых сваях, указано же! Где сказано, что винтовые сваи — не являются фундаментом. Я лично тоже не считаю винтовые сваи фундаментом, я инженер ПГС. Но половина новых домов (каркасные и брусовые) у нас на севере построена именно на винтовых сваях. И не факт, что курятник не 2х этажный! На слово что ли гражданам верите?

18.09.2018 00Ответить  Ирина

Ирина

Как будет начисляться этот налог?

08.05.2018 00Ответить Администратор портала Ирина

Налог рассчитывается муниципалитетом вашего района, где располагается объект налогообложения. Вам или направят налог по почте ( могут в личном кабинете на госуслугах) или вам надо самостоятельно явиться в налоговую и узнать.

08.05.2018 01Ответить  Александр

Александр

Правильно ли я понял, что дома для сезонного проживания, построенные на землях населенных пунктов, предназначенных для садоводства и огородничества ( разрешение на строительство домов на этих землях не требуется, следовательно такой дом не регистрируется) облагаться налогом не будут?

23.04.2018 20Ответить Администратор портала Александр

Если нет фундамента, то да — верно.

23.04.2018 10Ответить  Александр Александр

Александр Александр

А если фундамент есть , то надо регистрировать. А как регистрировать, если разрешение на дом, построенный на землях НП для садоводства и огородничества не требуется. В таком случае единственный способ ,это перевод земли под ИЖС, получение разрешения, регистрация или есть какие-то варианты регистрации дома на землях для садов. и огородн.?

23.04.2018 00Ответить Администратор портала Александр

Ваш случай надо досконально изучать, ориентируйтесь на сведения из ЕГРП, если запись по объекту имеется, значит и налог начислять будут.

24.04.2018 00Ответить  Анна Администратор портала

Анна Администратор портала

Обоснуйте, пожалуйста, ответ. Каким нормативным документом это регулируется? Вряд ли Вы ответите, нормативного документа не существует. Регистрировать надо. С 1 марта 2024 года при строительстве на садовом участке будет требоваться уведомление о строительстве наряду с жилыми домами и на садовые дома также. Указано в 340 ФЗ от 03.08.2018

18.09.2018 00Ответить  Сергей

Сергей

Живу на севере , взял участок под строительство дома ,есть постройки но пока не в собственности ,кухня7 на7 сарай 25 ка и фундамент 12 на11 за это платить?

20.04.2018 00Ответить Администратор портала Сергей

Да, вероятнее всего придется платить.

20.04.2018 03Ответить  Евгений

Евгений

То есть налогообложение касается только объектов недвижимости, признаки которых оговорены в 130 ст. ГК. Сарай без фундамента, туалет и т.д. сюда не подпадают?

19.04.2018 00Ответить Администратор портала Евгений

Дело не в фундаменте, а в том, подлежит ли объект регистрации в реестре.

19.04.2018 01Ответить  Злые налоги

Злые налоги

Судя по нашиму доброму законодательству постройку нужно уводить не вверх, а в глубь. Вы там наверху вообще вообще зажрались чтоли, денег не хватает воровать?

11.04.2018 201Ответить Администратор портала Злые налоги

Вы же должны понимать, что законы принимаем не мы.

12.04.2018 14Ответить  Анна Злые налоги

Анна Злые налоги

18.09.2018 20Ответить  Ольга

Ольга

Здравствуйте.Я пенсионерка купила участок земли для собственного пользования.В дальнейшем хочу построить сарай размером 4 на 3,небольшой домик 6 на 6,баню 6 на 6.Это длительная перспектива,может до бани дело и не дойдет,но построить хотелось бы.Правильно ли я поняла,что дом не облагается налогом и еще одно строение менее 50 кв.м.Можно ли суммировать площадь сарая и бани?Ведь их общая площадь будет меньше 50 кв.м.

10.04.2018 20Ответить Администратор портала Ольга

Объекты, находящиеся в собственности пенсионеров, которые не подвергаются налогообложению: Комната; Квартира; Жилой дом; Дача; Сарай; Гараж; Стройка; Участок местности, приспособленный для стоянки авто; Помещения, созданные для осуществления творческой деятельности.

Все остальные виды имущества должны быть подвержены выплате налогов. Помимо этого, имеется два существенных условия, влияющих на налоги: Данное имущество не подвергается применению в рамках предпринимательской деятельности; Имущество должно принадлежать на праве собственности только пенсионеру. Лишь при данных обстоятельствах, пенсионер не будет оплачивать налоговые платежи. Налоговые поблажки определяются по заявлению пенсионера, только на один из объектов, которые находятся в его владении.

По поводу площади: Физическое лицо относительно сооружений или строений хозяйственного значения, площадью до 50 м2. Кроме того, эти помещения должны быть расположены на участках земли, которые выдавались под ИЖС (индивидуальное жилищное строительство).

Сложения по площади не будет.

Добавить вопрос или комментарий

У Вас появились вопросы или собственное мнение?

Оставляйте в комментариях и Вы обязательно получите быстрый ответ .

Голосование:

Полезна ли Вам данная статья?

- Да, спасибо.

- Нет

- У меня остались вопросы и я задам их в комментариях. Жду ответа.

Голосовать!

Поделитесь статьей с друзьями и узнайте, поддерживают ли они Вас

Статья написана по материалам сайтов: 1kvartirka.ru, www.audit-it.ru, nalogbox.ru, lgotarf.ru, advokatorium.com.

»