Как рассчитывается транспортный налог в Калужской области в 2024 году

Транспортный налог в 2019 году будет кардинально пересмотрен и, главное, будет изменен принцип начисления этого налога. Государственная дума рассматривает законопроект, предусматривающий привязку транспортного налога к стоимости топлива. Практическое внедрение изменений в законодательстве планируется с 1 января 2019 года. В настоящее время, начисление транспортного налога производится отдельной статьей, за которой неусыпно следит налоговая служба Российской Федерации.

Ставки транспортного налога в России регулируются государством и являются фиксированной величиной, уплачиваемой автолюбителем вне зависимости от того, насколько активно эксплуатируется его автомобиль. То есть, даже если ваша машина находится круглый год в отапливаемом гараже, а вы ходите на работу пешком, то платить транспортный налог все-равно придется. Несправедливость такого уравнительного подхода ко всем автолюбителям уже несколько лет обсуждается Государственной думой и в 2019 году мы станем свидетелями того, как из-под пера законотворцев родится новый подзаконный акт, регулирующий взимание транспортного налога.

Содержание

- Ставки транспортного налога в настоящее время

- Как будут начислять налог в 2019 году

- Как рассчитывается транспортный налог в калужской области в 2018 году

- Транспортный налог в Калужской области в 2018 г

- Как рассчитывается транспортный налог в 2018 — для юридических лиц

- Ставки транспортного налога в калужской области в 2017 и 2018 годах

- Транспортный налог в России в 2019 году

- Транспортный сбор: основные понятия

- О суммах и сроках платежей в 2018-2019 году

- Новости для крымчан

- Перспективы реформирования транспортного налога

- Налоговые инновации 2019 года

- Отмена транспортного налога в 2019 году для легковых авто

- Отмена транспортного налога в 2019 году для легковых автомобилей: Как отмена налога повлияет на дороги?

- Отмена транспортного налога в 2019 году для легковых автомобилей: Законопроект об отмене обременения

- Транспортный налог — отменили или нет в 2018 году

- Отмена транспортного налога 2018 в России, свежие новости на 23 октября 2018 года. Правда или нет?

- Транспортный налог в 2018 году отменили – это правда, последние новости?

Ставки транспортного налога в настоящее время

По состоянию на сегодня транспортный налог имеет фиксированную ставку и рассчитывается администрациями региональных субъектов Российской Федерации. Таким образом, мы видим, что суммы, уплачиваемые гражданами, как налог на автомобиль, не одинаковые, а зависят от региона регистрации транспортного средства. Предлагаем таблицу, демонстрирующую транспортный налог для юридических и физических лиц с привязкой к региону нашей страны.

В таблице представлены ставки налога на машину, рассчитываемые по текущей схеме, которая берет за основу мощность двигателя транспортного средства. Как видим, эта схема работает так: платит меньше то, у кого слабее моторчик. Владельцы автомобилей с мощными моторами вынуждены вырывать из бюджета семьи куда более серьезные суммы. Таблица содержит сведения, справедливые для московского региона. Суммы для других субъектов России могут отличаться как в большую, так и в меньшую сторону.

Как будут начислять налог в 2019 году

С 1 января 2019 года правительство готовит серьезные изменения в налоговом законодательстве России, предусматривающие привязку ставки транспортного налога (для юридических лиц) не к мощности двигателя (как сейчас), а к пробегу автомобиля. Уплату налога на автомобиль хотят включить в стоимость топлива и сделать ее прозрачной для автолюбителей. Это значит, что с 2019 года налоговая служба перестанет начислять всем автовладельцам транспортный налог, но стоимость бензина вынужденно повысится. Соответственно, сумма, уплачиваемая в бюджет страны, увеличится для тех, кто ездит на автомобиле много и часто, и снизится для тех, чья машина пылится в гараже и не эксплуатируется.

Справедливо? В принципе — да. Однако, в кулуарах властных структур еще не пришли к единому мнению относительно нового метода начисления этого налога, опасаясь, что довольно резкое увеличение стоимости топлива (примерно несколько рублей за литр бензина) окажется серьезным ударом для малоимущих слоев населения и вызовет резкую волну недовольства в обществе. Дело в том, что и сейчас стоимость бензина заставляет многих автовладельцев экономить на поездках, а с увеличением стоимости топлива, многим придется задуматься о продаже своего железного коня.

Однако, не все так однозначно. В главном управлении ГИБДД мы застали начальника Главного управления по обеспечению безопасности дорожного движения Министерства внутренних дел Российской Федерации генерала-майора полиции Черникова Михаила Юрьевича, который в интервью нашему корреспонденту пояснил, что социальная составляющая транспортного налога не менее важна для государства, чем его финансовый смысл и сейчас Государственная Дума занимается разработкой социально справедливой схемы начисления, чтобы все слои граждан нашей страны чувствовали себя в справедливой ситуации.

Как рассчитывается транспортный налог в калужской области в 2018 году

Транспортный налог в Калужской области в 2018 г

Порядок и сроки уплаты транспортного налога

Ставки транспортного налога в Калужской области

Льготы по транспортному налогу в Калужской области

2002 № 156-ОЗ «О транспортном налоге на территории Калужской области» (с соответствующими изменениями, действующим в 2018 г.). Он распространяется на все города области. Административный центр – Калуга.

Крупные города области: Балабаново, Киров, Людиново, Малоярославец, Обнинск, Сухиничи.

Порядок и сроки уплаты транспортного налога в Калужской области

Налогоплательщики-организации уплачивают авансовые платежи по налогу не позднее 5 числа второго месяца, следующего за отчетным периодом. Отчетными периодами признаются I, II и III кварталы календарного года.

Налогоплательщики-организации уплачивают налог не позднее 1 марта года, следующего за истекшим налоговым периодом.

Налогоплательщики-граждане уплачивают налог на машину на основании налогового уведомления, направляемого налоговым органом.

Сумма налога на машину определяется налоговыми органами на основании сведений, которые представляются в налоговые органы органами, осуществляющими государственную регистрацию транспортных средств на территории Российской Федерации.

Физическими лицами транспортный налог должен быть уплачен в общем порядке в срок не позднее 1 декабря года, следующего за истекшим налоговым периодом.

То есть транспортный налог за 2016 год соответственно по ставкам, установленным на 2016 год, уплачивается до 01 декабря 2017 года, автомобильный налог за 2017 год — до 01 декабря 2018 года, а налог на авто за 2018 год — до 01 декабря 2019 года.

Неуплата налога в установленные сроки влечет за собой начисление пени в соответствии с действующим законодательством.

Ставки транспортного налога в Калужской области

установлены в зависимости от мощности двигателя, тяги реактивного двигателя или валовой вместимости транспортного средства в расчете на одну лошадиную силу мощности двигателя транспортного средства, один килограмм силы тяги реактивного двигателя, одну регистровую тонну транспортного средства или одну единицу транспортного средства в следующих размерах:

Рассчитать транспортный налог в г. Калуге и Калужской области самостоятельно очень просто. Для этого необходимо мощность автомобиля (в л.с.) умножить на ставку налога (второй столбик таблицы).

Внимание: в связи с тем, что окончательная сумма налога зависит от категории и марки автомобиля, его мощности, мы не рекомендуем пользоваться онлайн-калькуляторами. Наиболее верный расчет достигается простым умножением мощности автомобиля на ставку налога (с учетом повышающих коэффициентов на дорогостоящие автомобили).

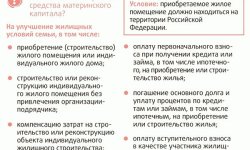

Льготы по транспортному налогу в Калужской области

1. От уплаты налога освобождаются следующие категории граждан и организаций области:

- органы государственной власти Калужской области, государственные органы Калужской области, органы местного самоуправления муниципальных образований Калужской области, учреждения (казенные, автономные, бюджетные), учрежденные органами государственной власти Калужской области и органами местного самоуправления муниципальных образований Калужской области (льготы предоставляются соответственно на основании учредительных документов и документального подтверждения финансовыми органами финансирования или предоставления субсидий из соответствующего бюджета);

- религиозные организации (льготы предоставляются на основании устава религиозной организации) (на одно транспортное средство мощностью двигателя до 150 лошадиных сил);

- участники Великой Отечественной войны, ветераны боевых действий на территории СССР, на территории Российской Федерации и территориях других государств (на одно транспортное средство мощностью двигателя до 150 лошадиных сил);

- Герои Советского Союза, Герои Российской Федерации, полные кавалеры ордена Славы и инвалиды 1, 2, 3 группы (на одно транспортное средство мощностью двигателя до 150 лошадиных сил);

- чернобыльцы (на одно транспортное средство мощностью двигателя до 150 лошадиных сил);

- один из членов многодетной семьи на одно транспортное средство мощностью двигателя не более 200 лошадиных сил на основании документа, подтверждающего статус многодетной семьи, выданного уполномоченным органом местного самоуправления Калужской области в сфере социальной защиты населения. О всех льготах для многодетных семей можно прочитать по ссылке;

- собственники транспортных средств, оснащенных только электрическими двигателями;

- организации-резиденты особых экономических зон, созданных на территории Калужской области, — в отношении грузовых автомобилей и других самоходных транспортных средств, машин и механизмов на пневматическом и гусеничном ходу, зарегистрированных и учтенных на балансах указанных организаций после их регистрации в качестве резидентов особых экономических зон. Освобождение от уплаты налога в соответствии с настоящим подпунктом применяется в течение десяти последующих лет с момента регистрации транспортного средства в порядке, установленном законодательством Российской Федерации. Налоговая льгота предоставляется на основании копии свидетельства, удостоверяющего регистрацию лица в качестве резидента особой экономической зоны;

- организации и физические лица, зарегистрированные в качестве индивидуальных предпринимателей, на которых в соответствии с законодательством Российской Федерации зарегистрированы гражданские воздушные суда, относящиеся к авиации общего назначения (далее — воздушные суда АОН), в отношении воздушных судов АОН:

Пенсионеры по старости льготы по уплате транспортного налога на территории Калужской области не имеют.

Законодательством предусмотрены различные скидки по уплате налогов для транспортных предприятий области при условии использования газобаллонного оборудования.

- на 20 процентов — по автобусам, оснащенным газобаллонным оборудованием;

- на 50 процентов — по автобусам, имеющим тип двигателя «газовый».

Новое. Налоговые ставки понижаются на период 2017 — 2024 годов для организаций и физических лиц, являющихся индивидуальными предпринимателями на 80 % по следующим объектам налогообложения, оснащенным газобаллонным оборудованием и (или) имеющим тип двигателя «газовый»:

- «Автобусы»;

- «Грузовые автомобили»;

- «Другие самоходные транспортные средства, машины и механизмы на пневматическом и гусеничном ходу».

Документом, подтверждающим право на применение налоговой льготы, является копия паспорта транспортного средства или паспорта самоходной машины, заверенная руководителем организации (индивидуальным предпринимателем).

Документ, подтверждающий право на применение налоговой льготы, прилагается организацией к налоговой декларации за каждый налоговый период; индивидуальным предпринимателем — при заявлении налоговой льготы в налоговый орган по месту жительства.

Подготовлено «Персональные права.ру»

Как рассчитывается транспортный налог в 2018 — для юридических лиц

Каждый автолюбитель обязан вносить оплату транспортного налога. Размер платежа рассчитывается на показаниях мощности двигателя транспорта, его стоимости и года производства. Налог на одну и туже комплектацию машины в различных областях России отличаться, поскольку процентные ставки устанавливаются муниципалитетом. Аналогичная ситуация обстоит со льготной категорией жителей.

Что это такое

Под транспортным налогом принято понимать региональную выплату, которая вносится только по месту регистрации автомобилей. Обязанность по его уплате касается абсолютно всех собственников транспорта, которые проживают на территории нашей страны. Что касается юридических и финансовых моментов, то они определены законодательством РФ.

В роли объектов налогообложения выступают все категории транспорта, оснащённые двигателем. В качестве примера можно привести машины, катера, самолёты, вертолёты, трактора и прочее. Обязанность по оплате касается только тех, кто является собственником, и ранее был поставлен на учёт в отделении ГИБДД, согласно действующему Российскому законодательству.

Если рассматривать данный вопрос более подробно, налогоплательщиками являются следующие категории российских граждан:

- все жители нашей страны;

- представители, которые не имеют российского гражданства;

- жители иностранных республик, проживающие на территории России и имеющие паспорт русского образца.

В зависимости от типа транспортного средства, налоговая база для каждого из них может представлять разнообразные выражения:

- для автомобильных средств передвижения за основу берутся лошадиные силы;

- в основе расчёта воздушного собственного транспорта берётся размер тяги реактивного двигателя;

- валовая вместимость для водного транспорта;

- для иных средств передвижения берётся фиксированный размер для единицы средства передвижения.

Собственники транспорта могут узнать показатели мощности двигателя из технического паспорта автомобиля, где этот показатель будет указан как кВт. Поскольку тарифы налоговой установлены для других единиц измерения, лошадиных сил, роль в общепринятых величинах силы мощности необходимо будет пересчитать.

Процедура оплаты штрафов ГИБДД без комиссии через интернет картой Сбербанка описывается тут.

Налоговые службы заполучают необходимые сведения с места, где зарегистрирован автомобиль. На основании этих данных и осуществляются расчеты. Нередко уполномоченные представители допускают промахи, поэтому собственнику нужно владеть основами начисления самостоятельно. Если появляются несоответствия, тогда нужно обратиться к работнику налоговой инспекции с целью исправления ошибки.

Чтобы вычислить сумму транспортного налога с двигателями, должностные лица применяют специальную формулу. Показатель ставки нужно узнавать в региональных службах. Сила двигателя должна обязательно обозначаться в лошадиных силах. Если же в техническом паспорте обозначены киловатты, тогда их обязательно нужно перевести.

Для этой цели применяется следующая формула:

1 кВт = 1,35962 л.с.

Например: 77,3 кВт. * 1,35962 = 105 л. с.

Время владения – один год (а именно 12 месяцев). Однако если человек купил — продал транспорт в середине года, или он был угнан, тогда в расчёт берётся только то количество месяцев, когда автомобиль являлся личной собственность физического, а также юридического лица.

Если месяц не полный, он округляется. В подобных случаях (если транспорт являлся собственностью менее одного года), в момент расчёта применяется только понижающих коэффициент.

Например, когда нужно рассчитать размер налога за транспорт, который числился в составе собственности только на протяжении 5 месяцев:

Понижающий коэффициент = 5 : 12 = 0,41.

Налогоплательщикам нет необходимости самостоятельно заниматься расчётами транспортного налога, поскольку всеми операциями занимается ФНС. Для этой цели в базу службы направляются сведения от ГИБДД о том, чтобы осуществлена регистрация автомобиля, с информацией о его собственнике, который теперь считается налогоплательщиком.

Но дожидаться этого не обязательно, поскольку человек может самостоятельно рассчитать сумму, на которую ему нужно ориентироваться. Для этого он может воспользоваться специальным калькулятором, который можно отыскать в интернете.

Так как, законодательство определяет индивидуального предпринимателя как физическое лицо, он не является юридическим представителем либо руководящим фермерского дела.

Согласно статье 357, налогоплательщиком признаётся любой человек, на имя которого было зарегистрировано транспортное средство.

Поэтому индивидуальные предприниматели вносят транспортный налог на тех же условиях, что и физические представители.

Для юридических лиц

Юридические представители занимаются расчётом самостоятельно. Отчётность в государственный орган по месту расположения объекта, что повергается налогу, направляется по окончании налогового срока. Иными словами, документ представляет собой составленную, согласно всем правилам декларацию.

Налогоплательщик формирует одну декларацию, на сам расчёт осуществляется в отдельном порядке для каждого вида транспорта, что имеется на балансе компании.

Как оплатить

Начиная с 2018 года для всех областей Российской Федерации, установлен один срок оплаты налогов на имущество — не позднее 1 декабря 2018 года. Если плательщик допустил нарушение срока внесения оплаты, к размеру недоимки прибавляется пеня за каждые сутки просрочки. Её размер достигает одной трёхсотой от существующей ставки рефинансирования ЦБ нашей страны.

Более того, налоговая служба вправе оформить на имя работодателя должника сообщение о взыскании долга за счёт получаемой заработной оплаты, либо наложить запрет на выезд из нашей страны. В этом вопросе законодательство на стороне физических лиц, поскольку они не обязаны оплачивать штраф.

Чтобы заплатить налог, граждане России могут пойти двумя способами: воспользоваться платёжной системой в интернете, либо обратиться в кассу Сбербанка. В последнем случае, банк обязательно берёт у клиента комиссионные, в качестве платы за предоставленную услугу.

Если деньги вносятся через государственные электронные сервисы, здесь также уплачивается комиссия, но её размер не такой высокий. Эти два способа весьма удобны и отличаются только процессом регистрации и созданием личного кабинета на сервисе, конечно только в тех моментах, когда она требуется.

Поэтому, если пользователь желает сэкономить, выгоднее пользоваться дистанционными способами оплаты, тем более что они не обязательно должны осуществлять процедуру самостоятельно.

Раздел платежей располагается в пункте «Налоги и финансы». Также доступны платежи напрямую через систему ФНС — пройдя по ссылкам в пунктах внесения оплаты налога физическими представителями. В целом, возможности оплаты сегодня мало чем изменились за два года, и каких-либо изменений не предвидится. Во всяком случае, так заявляют государственные органы.

Если рассмотреть оплату налога на сайте ФНС более подробно, то весь процесс осуществляется всего в несколько этапов:

- вначале указываются данные налогоплательщика. Если оплата осуществляется в безналичной форме, обязательно вписывается ИНН;

- заполняется тип оплачиваемого налога, точный адрес регистрации, вид транзакции и размер платежа;

- указывается оптимальный способ оплаты. Если внесение денег осуществляется наличным переводом, обязательно формируется платёжное поручение. Для этой цели выбирается клавиша «Сформировать ПД». После этого шага, лицо распечатывает квитанцию, и оплачивает её в любом отделении банка;

- при безналичных платежах выбирается одна из предоставленных кредитных компаний, затем пользователь автоматически перенаправляется на официальный интернет-портал компании, с целью совершения оплаты.

Не все транспортные средства подвергаются налогообложению.

К ним относятся:

- льготы для легковых авто, наделённые силой до 100 л.с. (73,55 кВт), но купленные посредством сотрудничества представителей социальной защиты населения на законных основаниях;

- техника сельскохозяйственного назначения;

- машины, находящиеся в розыске в следствии угона;

- легковой транспорт, который оснащён специальными приборами для инвалидов;

- государственный пассажирских и легковой транспорт.

Большинство собственников транспорта ошибочно уверены в том, что если им не было доставлено заказное письмо от лица налоговой службы, с требованием об оплате налога, тогда они полностью от него освобождаются.

Но на самом деле, это далеко не так. Хорошо, если автолюбитель возьмёт инициативу в свои руки, и лично узнает о необходимости оплаты. При желании заняться расчётом налога он может самостоятельно. Так удастся найти ориентировочную сумму, которую придётся уплатить водителю.

Как происходит ремонт по ОСАГО, узнайте здесь.

Со стоимостью диагностической карты техосмотра ознакомьтесь тут.

Ставки транспортного налога в калужской области в 2017 и 2018 годах

В Калужском регионе шесть лет назад принят местный закон №156-ОЗ, устанавливающий налоговое взыскание с граждан, юридических лиц за личные транспортные средства, оснащенные автономными силовыми установками.

Действие Закона в пространстве имеет юридическую силу в областном центре города Калуги, а также в городах периферийных поселений Калужской области в 2018 году для транспортного налога.

Алгоритм уплаты

Законом закреплен порядок налогообложения. Городские жители, владеющие правом собственности на транспортные средства с автономными силовыми установками, вносят платежи согласно полученным уведомлениям налоговой службы Калужской области.

Размер фискальной уплаты исчисляется налоговыми учреждениями по техническим справкам-описаниям транспортных средств, представленным при регистрации автомашины, мотоцикла, мопеда и так далее.

Сроки оплаты налоговых платежей заканчиваются 1 декабря очередного года, наступающего по окончании налогового отрезка времени.

Точнее разобраться в сроках уплаты поможет рассмотрение вопроса на конкретных примерах. Налоговый период позапрошлого года оплачивался до первого декабря 2017-го. Налог на автомашины и иной моторизированный транспорт за прошедший год требовалось внести до 01.01. 2018. А налог за текущий период вносят до 1 декабря следующего года.

Несвоевременное выполнение обязательных фискальных выплат чревато начислением пени, установленной местным законодательством.

Иной алгоритм уплаты для юридических лиц

Законодательством областного действия юридическим лицам города Калуги оплата налога разработана в другой временной трактовке. Компании-налогоплательщики перечисляют в бюджет Калужской области средства по автомобильному налогу до 5 февраля будущего года. Фискальные платежи разрешено оплачивать по кварталам.

Налогоплательщики-организации уплачивают налог не позднее 1 марта года, следующего за истекшим налоговым периодом.

Размер ставок связан с мощностью двигателя

Стоит привести в качестве примера ставки транспортного налога Калужская область 2017 года. Они стабильные, не вносящие разночтения в подсчеты.

На период с 2015 года до 2017-го, на текущий год включительно, размер фискальных ставок тотально зависел:

- от мощности силовой установки ТС;

- реактивной тяги самоходной техники в расчете на 1 л.с авто , мотоцикла, мопеда и так далее.

Следующая информация поможет понять алгоритм образования ставок транспортного налога.

Приводим примеры ставок прошлых лет и на текущий налоговый период. Исчисление предлагается в русских рулях:

- Для легковых автомашин мощностью до 80 лошадиных сил налоговая ставка — 5 р.

- Авто такого типа с повышенной мощностью моторов, достигающих 100 лошадиных сил — 10 р.

- До 125 лошадиных сил — 20 рублей.

- Автомобили с мощностью силовой установки до 150 лошадиных сил облагаются транспортным налогом в сумме — 25 рублей.

- Автомобильный транспорт легковой с двигательной установкой до 128,7 кВт — 45 рублей.

- Аналог с двигателем мощностью 183,9 кВт — 75 рублей.

- С двигателем больше этого значения, налог составляет — 150 рублей.

Облагаются транспортным фискалом также самоходные средства на гусеницах и пневматике. В число машин входят сани, оборудованные двигателями внутреннего сгорания, снегоходы и другие. Транспортный налог начисляется с каждой лошадиной силы.

Не остались в стороне от транспортных выплат владельцы маломерных судов с бензиновыми движителями. Платить налог с каждой лошадиной силы.

Повезло хозяевам яхт, комбинированных лодок, оборудованных парусами и двигателями внутреннего сгорания. Транспортный налог Калуги использует для сохранения экологии в регионе, выполнения заданий социальных программ.

Платят налог из мощности силовых главных и вспомогательных установок. Точка расчета — одна лошадиная сила.

Список объектов, подлежащих транспортному налогу

Калужская область пополняет бюджет, находя новые объекты обложения транспортным налогом. В областной реестр попали:

- гидроциклы;

- баржи, буксируемые речными катерами (так зваными «толкачами»);

- гражданские воздушные суда;

- самолеты на реактивной тяге и другие.

Налогоплательщиков интересует способ расчета фискальных выплат на транспорт без ошибок и урона для удовлетворения запросов семей.

По ставкам транспортного налога

Ставки транспортного налога в Калужской области введены местным законом для облегчения расчета окончательной суммы налоговых платежей на транспортные средства. Налоговики предложили простую схему подсчета — цифровое значение ставки перемножить на мощность двигателя легкого автомобиля, яхты водного мотоцикла и так далее.

Эффективное фискальное изъятие денег с владельцев транспортных средств не статика, а событие быстро изменяющееся. Начиная с 2015 года, при расчетах налоговых выплат на элитные автомобили, ценой свыше 3-х миллионов рублей, применяется повышенный коэффициент.

Кто не платит налог на транспорт в Калуге?

Пользуются предоставленными льготами на транспортный налог автовладельцы Калужской области в 2018 году:

- госорганы, администрации самоуправления муниципалитетов, учреждения, регистрация которых произведена государственными структурами, церкви.

- В числе пользующимися налоговыми льготами — Герои Советского Союза, России; ликвидаторы аварии на Чернобыльской АС; лица, награжденные орденами Славы; инвалиды первой и второй группы. И так дальше. Словом, список не в одну страницу.

Пенсионеры по старости, проживающие на территории Калужской области, льготами по транспортному налогу, не значатся.

Транспортный налог в России в 2019 году

Вот уже несколько лет российские налоговые реалии радуют нас неутихающими дискуссиями в отношении транспортного налога – сбора, взимаемого с тех, кто владеет транспортными средствами. Одно время ходили слухи, что данный сбор будет вообще отменен перед выборами 2018 года, однако надеяться на такие щедрые шаги со стороны правительства и фискальных ведомств все же не стоит. Данный сбор является слишком серьезной статьей бюджетных пополнений.

Ежегодно за счет транспортного налога казна государства пополняется суммой, исчисляемой 146 миллиардами рублей, а в текущих условиях, когда Резервный фонд страны практически опустел, экономика все еще находится в состоянии рецессии, а существенное количество территориальных субъектов Российской Федерации являются дотационными, правительство вряд ли пойдет на то, чтобы лишиться еще одного источника для наполнения бюджета.

С другой стороны – транспортный сбор постоянно вызывает недовольство автовладельцев, тем более что в некоторых регионах страны этот налог является весьма высоким. Сейчас в правительственных кругах ведется активная разработка нового законопроекта, который приведет к замене транспортного налога на некий экологический сбор. Подготовиться к налоговым инновациям стоит заранее, поэтому давайте узнаем, как обстоят текущие дела со ставками, и разберемся в механизме экологического налога, предлагаемого к внедрению в 2019 году.

Узнайте, к чему приведет замена транспортного сбора на экологический!

Узнайте, к чему приведет замена транспортного сбора на экологический!

Транспортный сбор: основные понятия

Как уже было сказано, такой налог обязаны уплатить россияне, владеющие транспортным средством. Как и любой другой фискальный сбор, этот налог взымается с целью пополнения бюджета. Официальное назначение аккумулированных средств – оплатить расходы на ремонт дорожного покрытия.

Базой для исчисления транспортного налога является количество «лошадок» под капотом транспортного средства, а также «возраст» автомобиля. Отдельно отметим коэффициент «роскоши» — он применяется к высококлассным дорогим авто, которые являются не просто предметом первой необходимости и средством для передвижения, но и статусным приобретением, которое по карману далеко не всем россиянам. Сегодня порог, отделяющий простое транспортное средство от предмета роскоши, исчисляется суммой в 3 миллиона рублей.

Некоторым автовладельцам приходится уплачивать разную сумму налога за идентичные машины – все потому, что региональные власти в вопросе установления транспортного сбора имеют некоторую самостоятельность. Также существуют льготные категории граждан, освобожденные от сбора — к ним относят многодетные семьи, пенсионеров, инвалидов и тех, кто пострадал от аварии на ЧАЭС. В некоторых регионах от транспортных фискальных платежей освобождены предприятия, которые работают в сфере транспорта под управлением муниципальных структур (или находятся в их собственности).

Кстати, несмотря на то, что в просторечии этот налог часто называют сбором с машин, ему подвержены практически все виды транспорта с двигателем. Заплатить налог нужно не только владельцам автомобиля – мотоциклистам, яхтсменам, владельцам квадроциклов, моторных лодок, автобусов, снегоходов и т.д. также придется рассчитаться с бюджетом. Единственное исключение — те, у кого транспортное средство попадает в одну из льготных категорий. Например, по действующим нормативам от взимания транспортного налога освобождаются:

- владельцы лодок (с мотором или на веслах), которые оснащены движком мощностью 5 л.с. или менее;

- владельцы автомобилей, полученных по социальной программе и переоснащенных с учетом потребностей водителя-инвалида (если мощность движка не превышает 100 л.с.);

- владельцы транспортных средств, которые зарегестрированы в органах полиции как угнанные;

- владельцы промышленных морских или речных плавательных средств;

- владельцы транспорта, выделенного под сельхозпотребности (транспортировку молока, скотины, удобрений и т.д.). Сюда же относятся тракторы.

О суммах и сроках платежей в 2018-2019 году

В действующем законодательстве прописано, что уплату транспортного сбора нужно совершить до конца следующего календарного периода, поэтому в 2019 году не забудьте оплатить налог, начисленный за 2018 год, а в 2024 придется заплатить сумму за пользование транспортом в 2019 году. Подход к процедуре оплаты отличается для владельцев легковых и грузовых авто – первые вносят необходимую сумму раз в год, а вторые – перечисляют деньги раз в квартал.

Окончательная сумма налога имеет прямую зависимость от постановления, изданного местной администрацией. Например, сумма налога на автомобиль с двигателем мощностью 100 «лошадок» для автовладельцев, зарегистрированных в разных регионах РФ, будет исчисляться такими показателями:

- москвичам и питерцам придется заплатить от 12 до 24 руб. за 1 л.с., а вот в прилегающих областях ситуация c налогом получше – 10 и 18 руб. соответственно;

- властями Томской области установлен налог в размере 6,5 руб. за каждую «лошадку»;

- автовладельцы, представляющие Курскую область, Татарстан и Башкортостан, а также сахалинцы, пермяки и вологодцы уплачивают 25 руб. за единицу мощности движка;

- властями Калининградской, Архангельской, Астраханской и Калужской областей установлен сбор в 14 руб. за 1 л.с.;

- в Оренбургской, Владимирской и Воронежской областях владельцам транспорта предстоит заплатить 20 руб. за 1 лошадиную силу;

- ростовчанам и жителям этой области придется выложить 8 руб. за 1 л.с., если машине еще не исполнилось 10 лет, и 12 руб. – за транспорт постарше;

- в Коми ставка установлена в размере 10-20 руб. за единицу мощности;

- тывчанам и жителям Ингушетии придется выложить всего 5 руб. за 1 л.с.;

- карельцам, хакасийцам и жителям Новосибирской области — 6 руб.;

- авто, зарегистрированные в Челябинской области, обложены сбором в 7,7 руб.;

- властями Адыгеи, а также Ульяновской и Тульской администрациями установлен налог в размере 10 руб.;

- Ярославской администрацией — в размере 13,1 руб.;

- Нижегородской администрацией – в размере 13,5 руб.;

- власти Еврейской автономии и Удмуртии взимают 8 руб. за 1 л.с.;

- в Калмыкии закреплена налоговая ставка в размере 11 руб.;

- в Амурской области – 15 руб.;

- в Краснодарском крае одна лошадиная сила оценивается в 12 руб.;

- в Красноярском – 5 руб.;

- жители Чувашии и Самары должны перечислять по 16 руб. за 1 л.с;

- Дагестанские власти установили сбор в размере 8 руб.;

- в Чеченской республике, Омской области и Ставропольском крае взимается налог в размере 7 руб.;

- в Калининградской области ставка весьма щадящая – всего 2,5 руб. за 1 л.с.;

- больше всего повезло роммиянам, которые зарегистрировали авто в Свердловской области, – тут машины до 100 л.с. не облагаются транспортным сбором.

Отдельно приведем данные по коэффициенту на роскошные автомобили:

- данный коэффициент равен 1,1-1,5, если авто стоит свыше 3 млн руб., а его возраст — 3 года или менее;

- коэффициент 2 применяется для машин стоимостью в 5-10 млн руб. возрастом до пяти лет;

- коэффициент 3 используется для автомобилей, которым от 10 до 20 лет, а их цена составляет от 10 до 15 миллионов в нацвалюте.

Уже в 2018 году состоятельных автовладельцев могут затронуть некоторые инновации – например, для машин стоимостью 3-5 млн руб. возрастом до 3-х лет предлагают единый коэффициент — 1,1%.

Стоит также напомнить, что на протяжении последних лет действует закон, по которому российские автовладельцы обязаны самостоятельно уведомлять фискальную службу о факте приобретения машины. Если умолчать об этом, то можно нарваться на штраф (20% от сбора). Не спешите радоваться, если на ваш адрес не отправляют фискальные квитанции – факт неполучения этой бумаги не освобождает вас от необходимости рассчитаться с государством!

Владельцам элитных авто приходится платить налог вдвое или втрое больший

Владельцам элитных авто приходится платить налог вдвое или втрое больший

Новости для крымчан

Уже с 2016 года крымские автовладельцы (примерно 200 тысяч человек) участвуют в российской системе взимания транспортного сбора. В 2017 году ставки для них были льготными – например, севастопольцы платили за авто мощностью до 100 л.с. 5 рублей, а жители остальной части полуострова — 2,5-5 руб. Однако в 2018 году ситуация может кардинально поменяться, причем не в лучшую сторону. В конце прошлого года власти Российской Федерации выступили с заявлением, что текущие ставки налогообложения в Крыму являются минимальными в сравнении с другими субъектами Южного округа РФ.

- за авто с движком в 150-200 л.с. придется уплатить по 30 руб. за единицу мощности, при наличии 200-250 «лошадок» — по 75 руб., а за автомобили, которые превышают этот показатель, – по 100 руб.;

- будут пересмотрены ставки для владельцев мотоциклов и мотороллеров. Если агрегат обладает мощностью до 20 л.с., крымчанам придется платить не 2 руб. за «лошадку», а 4 руб. Для более мощных двухколесных агрегатов ставки возрастут до 6 и 15 руб.;

- для автобусов и грузовиков фискальный сбор поднимется с 5 до 10 руб.;

- для владельцев яхт и гидроциклов в законопроекте тоже нашлась строчка – для них налог повысится в два раза — да 100-200 руб. за 1 л.с. (в зависимости от мощности плавсредства);

- отдельно прописана отмена льгот, которые ранее действовали для машин определенного года выпуска.

Главная цель крымских властей — обеспечение поэтапного роста фискальных ставок до уровня, который зафиксирован в РФ как максимально допустимый. В итоге территориальные налоговые органы планируют направить в бюджет около 200 млн руб. (сейчас сумма поступлений примерно в два раза меньше). Впрочем, пока что данный законопроект находится на рассмотрении, ведь в правительстве есть и ярые противники такой инициативы. Они вполне справедливо опасаются роста социального возмущения и уклонения от уплаты сборов.

Перспективы реформирования транспортного налога

Основная критика в отношении транспортных сборов касается не налоговых ставок, а самого принципа их взимания. Владельцы личного транспорта и многие экономисты полагают, что учитывать только мощность транспортного средства недопустимо – при исчислении ставок нужно корректировать налог в зависимости от частоты использования авто. Ведь, по сути, главная цель налога – взимать с россиян деньги за ущерб, нанесенный дорожному полотну. Но интенсивность поездок у автовладельцев разных категорий существенно отличается!

До 2019 года акцизы на каждый литр бензина вырастут еще на рубль

До 2019 года акцизы на каждый литр бензина вырастут еще на рубль

Например, многие пенсионеры пользуются старыми и мощными машинами лишь для того, чтобы 5-10 раз за год поехать на приусадебный участок. Зато платить им приходится столько же, сколько и россиянам, которые используют машину ежедневно! При этом автовладельцы должны заплатить еще и сумму акцизного сбора с бензина, то есть фактически подвергаются двойному налогообложению. Кстати, в этом отношении у властей заготовлены очередные инновации – с 01.01.2018 ставка за литр вырастет на 0,5 руб., а с 01.06.2018 — еще на 0,5 руб.!

В итоге некоторые партии (например, ЛДПР) выносили на рассмотрение проекты, в которых предлагалось вообще отменить налог на транспортные средства, но эта инициатива была тут же заблокирована представителями Министерства экономического развития. В ведомстве высказались, что и сегодня далеко не во всех субъектах страны налоги собираются должным образом – суммарный долг по налогу на транспорт достиг отметки в 2 триллиона рублей! Утратить сборы в размере еще 150 миллиардов рублей сегодня попросту недопустимо.

Также поступало еще несколько предложений, например: отменить налог на транспортные средства, увеличив акциз на топливную составляющую; пересмотреть принцип начисления налога, заложив в него объем двигателя; привязать сбор к показателю экологичности машины. В итоге наибольшее число сторонников нашел как раз последний из перечисленных вариантов.

Налоговые инновации 2019 года

В Минтрансе уже обсуждают замену налога на транспортные средства экологическим сбором. Согласно словам Евгения Москвичева, председателя Государственной Думы по вопросам транспорта, проект закона будет готов в 2019 году. Вполне вероятно, что тогда же он и вступит в действие. Подробности инициативы пока неизвестны. Наиболее вероятной является замена налога на транспортные средства сбором, зависящим от степени экологичности авто. Скорее всего, будут выделены льготные категории машин, освобожденные от уплаты сбора – ими станут автомобили, произведенные по стандарту «Евро» 4, 5 и 6.

Уже скоро налог будет зависеть от экологичности авто, а не от его мощности

Уже скоро налог будет зависеть от экологичности авто, а не от его мощности

При этом власти собираются отменить территориальную дифференциацию сбора – его будут платить по единым ставкам в любом регионе страны. Новый сбор отвечает задачам Транспортной стратегии развития государства до 2030 года. В этом документе прописано, что нужно стремиться к понижению энергетической емкости транспортных средств и популяризации экономичных авто. Естественно, в первую очередь новый сбор ударит по старым грузовым машинам и автобусам. Владельцам этих средств придется заменять их на новые модели.

Главным критерием при определении базы для расчетов станет пробег авто. По предварительным данным, уплата налога будет включена в стоимость топлива, то есть налоговики перестанут слать автовладельцам платежки. Однако благодаря этому цена на бензин и дизтопливо существенно возрастет. Новость можно назвать хорошей для тех, кто бывает за рулем железного коня не слишком часто, а также для владельцев сломанных машин, простаивающих в гараже.

Впрочем, новые инициативы уже подверглись критике. Эксперты полагают, что повышение цены топлива даже на 3-5 рублей на литр может привести к существенным социальным возмущениям, ведь малоимущие россияне, которые вынуждены часто пользоваться машиной, не смогут оставить этот факт без внимания. Неясно и то, как ситуация повлияет на формирование стоимости проезда в такси, маршрутках и автобусах.

Отмена транспортного налога в 2019 году для легковых авто

Депутаты хотят изменить принцип начисления транспортного налога в 2019 году: если Государственная дума одобрит новый законопроект, то размер такого платежа будет рассчитываться по новой схеме, где будет учитываться текущая стоимость топлива. Если в ближайшее время документ будет принят, то изменения вступят в силу с 1 января следующего года. А если решение этого вопроса будет отложено на более поздний срок, размер такого налога будет рассчитываться по старой схеме и в соответствии с действующими ставками.

В последнее время водителей интересует только один вопрос — будет ли отменен налог на транспорт в этом году. Все это началось после того, как Путин подписал указ о налоговой амнистии, затронувшей долги многих владельцев авто.

В России каждый гражданин или организация, имеющие авто, являются плательщиками налога. Причем неважно — используется ли автомобиль по назначению, исправен ли он, сколько лет машине и какова его мощность — для любого зарегистрированного авто предусмотрена уплата налога. Организации рассчитывают налог сами. До 2018 года Владимир Путин, президент Российской Федерации, подписал закон относительно отмены долгов на транспортный налог в стране.

Отмена транспортного налога в 2019 году для легковых автомобилей: Как отмена налога повлияет на дороги?

Правящая партия в Государственной Думе РФ, да и правительство в общем, всегда поддерживал идею существования транспортного налога. Факт снижения стоимости сбора в Государственной Думе поддержали одни коммунисты. Представители Коммунистической партии чаще других и на постоянной основе выступают в парламенте по поводу отмены данного налога.

Представители Министерства финансов говорят о том, что отменять налог нельзя, потому что это вызовет подорожание топлива во всей России. В конечном счете, кроме цен на бензин и газ увеличится стоимость продуктов питания, и, кроме того, поднимутся тарифы на жилищно-коммунальное хозяйство. Сотрудники Министерства уточняют, что все налоги взаимосвязаны.

Отмена налога на легковые автомобили вызовет еще большее ухудшение покрытия на дорогах России, потому как ремонтируют дороги именно за деньги, полученные с налогов на машины. В Правительстве смогут откуда брать средства на ремонт дорог, однако такое финансирование, которое поступает с транспортного налога, они не обнаружат. А потому дороги станут еще хуже.

Отмена транспортного налога в 2019 году для легковых автомобилей: Законопроект об отмене обременения

Действительно, законопроект о полной отмене транспортного налога вносился на рассмотрение 5 июня 2018 г. Это вызвало новую волну слухов, связанных с изменением 28 главы НК, которая регламентирует пополнение бюджета за счет сборов с владельцев транспортных средств.

Но уже на этапе предварительного рассмотрения документ был отклонен и 2 июля перенесен в архив.

Транспортный налог — отменили или нет в 2018 году

Отмена транспортного налога 2018 в России, свежие новости на 23 октября 2018 года. Правда или нет?

Отмена транспортного налога на 2018 год – очень обсуждаемая тема среди россиян. И в сети проходит совершенно различная информация об изменениях по этой таксе: об увеличении, уменьшении и даже полной отмене обременения. Всю правду на 2018 год мы и расскажем в этой статье!

Транспортный налог в 2018 году отменили – это правда, последние новости?

Нет. Это не правда. Налог всё ещё действует, и его необходимо платить раз в год в зависимости от мощности мотора и региона проживания.

Указ Президента об отмене

Однако, в интернете Вы найдёте самую противоречивую информацию об этом и целый ряд мифов. Согласно самому распространённому из них, Президент РФ Путин подписал некий указ об отмене транспортного налога как такового в России. И это касается абсолютно всех автовладельцев любых автомобилей.

То есть налог якобы отменён как таковой вовсе. А изменение было весной – в апреле 2018 года.

Это оказалось, к сожалению, неправдой – на самом деле, это очень извращённая и трансформированная новость пошла из двух источников:

- комментария Медведева о том, что транспортный налог отменён для электромобилей, а регионы этим не пользуются,

- нового закона 2018 года об амнистии по налогам до 2015 года.

Даже Налоговой службе пришлось прокомментировать такой поток фейковых новостей об отмене транспортного обременения.

Законопроект об упразднении

Но после того, как основная масса автолюбителей успокоилась, уже летом – в июне 2018 года издания вновь всполохнули информацией об изменениях – полной отмене транспортного налога. Речь теперь шла о новом законопроекте, который полностью исключает из соответствующего кодекса транспортный налог как статью пополнения бюджета. Речь идёт о главе 28 Налогового кодекса.

А вот это уже правда… Но отчасти! Такой законопроект, действительно, существует, и создан он был 5 июня 2018 года. Но на 11 Августа 2018 года он перенесён в архив по той простой причине, что 2 июля был отклонён уже в рамках предварительного рассмотрения.

Посмотреть полный текст законопроекта об отмене транспортного налога летом 2018 года.

- Свежая новость: Министерство финансов выступило против отмены транспортного налога, обосновав это тем, что включение этого обременения в акцизы на топливо – а именно так предлагалось изменить налог изначально – сильно повлияет на рост цен на бензин и солярку. А это, в свою очередь, существенно повысит стоимость всех товаров, потому как их транспортировка станет теперь намного дороже.

- Ещё одна причина, названная Минфином – на 2018 год средства от налога на легковые автомобили в России поступает непосредственно в бюджеты регионов, где он собирается. А те уже распределяют их в дорожные фонды. Таким образом, если транспортный налог отменить, то может ухудшиться качество дорог в регионах.

- Ещё одна свежая информация заключается в том, что в мае 2018 года в Госдуму был внесён ещё один законопроект, который предлагает отменить транспортный налог на легковые электромобили в России. Сейчас он находится на рассмотрении и ещё не вступил в законную силу. Если это произойдёт, то с начала 2019 года владельцы электрических машин будут освобождены от уплаты этого налога.

- В феврале 2018 года Департамент налоговой политики направил письмо в Минфин с предложением рассмотреть вопрос отмены или снижения ставки по налогу на транспорт в отношении многодетных семей. На 11 Августа 2018 года изменений в этом плане также пока не произошло.

- C января 2018 года действуют изменения в повышающих коэффициентах для дорогих автомобилей (но это не налог на роскошь, а именно транспортный налог). Изменения коснулись легковых автомобилей стоимость от 3 миллионов рублей. Новые коэффициенты со свежими поправками приводим в таблице ниже.

Статья написана по материалам сайтов: sprosika.com, pravo-grajdan.ru, fin2019.com, searchnews.info, teneta.ru.

»