Разница между аннуитетным и дифференцированным платежом

Содержание

- Какая разница между аннуитетными и дифференцированными платежами

- Аннуитетные и дифференцированные платежи: что это, способы расчета, какие лучше

- Что собой представляют

- Дифференцированные платежи: плюсы и минусы

- Выгода аннуитета для заемщиков и банков

- Расчет аннуитетных платежей

- Пример расчета

- Расчет в excel

- Что выбрать: дифференцированный или аннуитетный платеж?

- Какая разница между аннуительными платежами по кредиту и дифференцированными

- Что такое аннуитетный платеж по кредиту?

- Что такое дифференцированный платеж по кредиту?

- Что выгоднее?

- Разница между аннуитетными и дифференцированными платежами

- Чем отличается аннуитетный платеж от дифференцированного

- Что выгоднее: аннуитетный или дифференцированный платеж

- Какой платеж лучше выбрать

Какая разница между аннуитетными и дифференцированными платежами

В то время как в России существовал только один вид платежа – дифференцированный, на западе практиковался другой – аннуитетный. Оба вида выполняют одну и ту же функцию, помогая гражданам соблюдать свои обязательства по кредиту, говоря простыми словами – выплачивать долги.

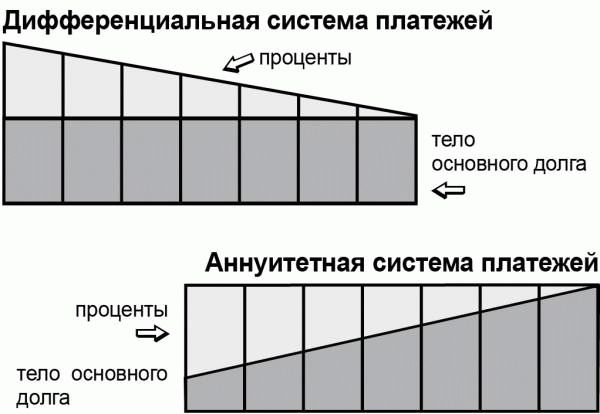

Дифференцированные платежи

Не так давно в России существовал только один вид платежа – дифференцированный. Особенность дифференцированного платежа состоит в том, что к концу срока кредитования размеры выплат сокращаются. За счет чего происходит подобное сокращение? Дело в том, что вначале заемщиком выплачивается основной долг, так называемое «тело кредита», которое выплачивается равными долями. Выплаты по процентам на начальном этапе весьма ощутимы, ведь проценты начисляются на весь объем кредита. Поскольку «тело кредита» постепенно сокращается, то вместе с ним сокращаются и выплаты по процентам. Таким образом, к концу срока кредитования объемы выплат становятся значительно меньше.

Самостоятельный расчет дифференцированного платежа

Расчет размера дифференцированного платежа происходит в два этапа. Для примера возьмем следующие вводные данные:

- Сумма кредита — 1 000 000 рублей.

- Срок кредита — 20 лет (240 месяцев).

- Годовые проценты – 12%.

В первую очередь высчитывается размер основного платежа. Чтобы узнать его размер необходимо сумму кредита разделить на количество оставшихся месяцев.

Второй шаг. Расчет начисленных процентов. Расчет производится путем умножения остатка по кредиту на годовую процентную ставку и деления получившегося значения на 12 (месяцы). Для примера предположим, что выплачиваем обязательства за 120-й месяц – ровно половину уже оплатили.

Сложив размер основного платежа по кредиту и начисленные проценты за конкретный месяц, мы получим значение необходимого платежа за данный месяц.

Таким образом, можно произвести расчеты каждого месяца самостоятельно. К примеру:

- 121-й месяц: 4166 + (1 000 000 – (4166 * 121)) * 0,12 / 12 = 9 125

- 122-й месяц: 4166 + (1 000 000 – (4166*122)) * 0,12 / 12 = 9 083

Правильно рассчитанный дифференцированный платеж продемонстрирует последовательное снижение размеров по выплатам.

Плюсы и минусы дифференцированного платежа

Особенности дифференцированного платежа таят в себе как плюсы, так и минусы. Основным плюсом является факт более выгодного способа оплачивать кредит, поскольку данный вид платежа существенно снижает переплаты по кредиту.

Минусом являются большие размеры первоначальных платежей, поэтому дифференцированный платеж называют платежом для обеспеченных людей. Еще одним минусом является отсутствие популярности платежа у банков – большинство банков используют аннуитетную платежную систему, как более выгодную. Несмотря на то, что в России имеется порядка 6-9 банков, где предусмотрена подобная система платежа, среди населения не наблюдается особого ажиотажа – сказывается необходимость выплачивать большие суммы на первоначальном этапе.

Если кредит, к примеру, ипотечный и берется на долгие годы, то имеет смысл перераспределить «тяжесть» платежей таким образом, чтобы основная кредитная нагрузка пришлась на молодые годы, когда человек еще не обременен множеством обязательств, а поиск работы не сопряжен с возрастными ограничениями.

Аннуитетные платежи

Аннуитетный платеж – самый распространенный вид платежной системы, при которой размер ежемесячного платежа не меняется, оставаясь неизменным на протяжении всего периода кредитования. Данный вид платежной системы был позаимствован из опыта европейских стран, где банковские структуры первыми отметили простоту и выгоду системы. На счет простоты принято записывать человеческий фактор, когда заемщик видит неизменную сумму платежа на протяжении всего кредитного периода, что упрощает планирование его личного бюджета и сводит на нет претензии к банку в неправильности расчетов по кредиту – сумма ежемесячного платежа понятна и проста, а главное — неизменчива.

С банковской выгодой еще проще. Строится она на основе того, что заемщику предлагается выплатить львиную долю процентов за пользование кредитом сразу, не дожидаясь, когда кредитное тело сократится, как в случае с дифференцированными платежами.

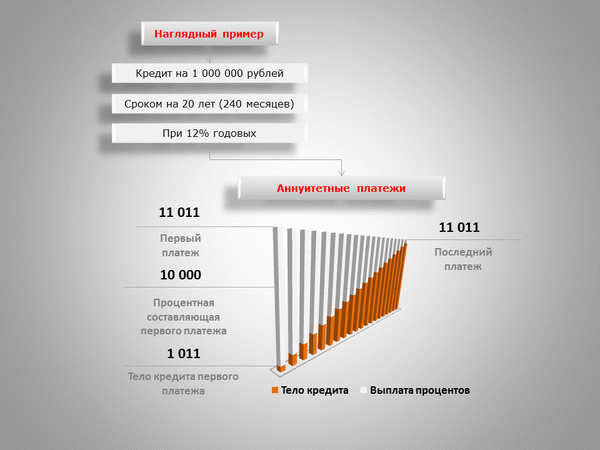

Рассчитаем месячный аннуитетный платеж. Для примера взяты данные, которые были использованы при расчете дифференцированного платежа:

- Сумма кредита — 1 000 000 рублей.

- Срок кредита — 20 лет (240 месяцев).

- Годовые проценты – 12%.

(ежемесячная сумма платежа (неизменная) на 20 лет), где:

- значение «0.01» – 1/12 процентной ставки;

- значение «240» – количество месяцев.

Для расчета процентной составляющей, необходимо остаток кредита умножить на годовую процентную ставку и поделить на 12 (месяцы). В нашем случае рассмотрим процентную составляющую на начало платежа и получим:

Следовательно, из 11 тысяч рублей первого платежа (11 011) 10 тысяч приходится на выплату процентов за пользование кредитными услугами банка.

Семь раз отмерь, один раз отрежь – поговорка, максимально точно описывающая правила поведения заемщика, решившего взять ипотечный или потребительский кредиты. Все больше появляется экспертов из области экономии личного бюджета, мнения которых относительно кредитования схожи в одном – лучше не прибегать к «кредитной поддержке», но если обойтись без нее нельзя, то необходимо рассмотреть все варианты и внимательно изучить договор. Такой подход к делу поможет сократить кредитное бремя на 5-10%.

Аннуитетные и дифференцированные платежи: что это, способы расчета, какие лучше

Платеж по кредиту сегодня представляется в двух видах – аннуитетным и дифференцированным. Сегодня банки постепенно переходят на аннуитетный вид расчета, поскольку это несет им больше выгоды. Для заемщиков важно выбрать выгодный для себя тип платежей, поэтому разберемся, какой из двух видов более предпочтителен для клиентов кредитной сферы.

Что собой представляют

Аннуитетный способ – это выплата кредита равными частями. Заемщик каждый месяц отдает кредитору фиксированную сумму, которая не изменяется с течением времени. В этом есть смысл, поскольку такой формат выплаты кредита является более удобным для тех заемщиков, которые привыкли видеть во всем стабильность.

Аннуитетный способ – это выплата кредита равными частями. Заемщик каждый месяц отдает кредитору фиксированную сумму, которая не изменяется с течением времени. В этом есть смысл, поскольку такой формат выплаты кредита является более удобным для тех заемщиков, которые привыкли видеть во всем стабильность.

Дифференцированный формат характеризуется уменьшением размера суммы выплаты с каждым разом. Платеж делится на две части – первая идет на погашение основного долга, вторая – на выплату процентов. Создается следующая картина: сумма долга остается неизменной, но проценты по кредиту уменьшаются.

Отличие между видами заключается в том, что аннуитет подразумевает стабильность сумм выплат, а дифференцированные платежи направлены на уменьшение выплат по процентам. Вопрос выбора формата расчета с банком постоянно встает перед клиентами кредитной сферы, поскольку вследствие финансовой неграмотности подобрать для себя вариант идеального погашения задолженности людям тяжело.

Интересный факт

Начиная с 2015 года, крупные кредитные учреждения резко начали переходить на аннуитет. Связано это с тем, что 90% российских заемщиков не понимают разницы между видами платежей. Второй причиной названо удобство для заемщиков выплачивать задолженности равными долями. На сегодняшний день в России осталось три банка, которые выдают кредиты по стандарту с дифференцированным типом расчета:

Дифференцированные платежи: плюсы и минусы

Дифференцированный тип расчета наиболее выгоден для заемщиков, однако кредиторы также не остаются в минусе. Несмотря на то, что при этом виде платежа банк получает меньше выплат по процентам, сравнивая с аннуитетными платежами, остается гарантия полного погашения задолженности.

Дифференцированный тип расчета наиболее выгоден для заемщиков, однако кредиторы также не остаются в минусе. Несмотря на то, что при этом виде платежа банк получает меньше выплат по процентам, сравнивая с аннуитетными платежами, остается гарантия полного погашения задолженности.

Преимуществами использования дифференцированных платежей являются:

- Уменьшение суммы выплат по процентам.

- Постепенное снижение суммы выплаты по кредиту.

- В случае досрочного погашения кредита общая сумма задолженности будет значительно снижена.

У дифференцированных платежей есть и недостатки:

- Возможный отказ в автокредите и ипотеке.

- Высокая величина первых сумм для погашения.

- Отказ в предоставлении услуги в случае невысокого дохода.

Выгода аннуитета для заемщиков и банков

Аннуитет выгоден для обеих сторон кредитования. Для банковских учреждений выгода выражается в том, что заемщик выплатит больше денег по процентам, нежели при дифференцированном способе. Именно по этой причине основная масса банков перешла на аннуитетные платежи, к которым причисляются следующие учреждения:

Аннуитет выгоден для обеих сторон кредитования. Для банковских учреждений выгода выражается в том, что заемщик выплатит больше денег по процентам, нежели при дифференцированном способе. Именно по этой причине основная масса банков перешла на аннуитетные платежи, к которым причисляются следующие учреждения:

Аннуитетные платежи дают выгоду и для заемщиков, поскольку в этом случае должник всегда будет помнить, какую сумму необходимо будет заплатить при наступлении срока уплаты. Также исключается высокая финансовая нагрузка на время кредитования, поскольку должнику необходимо будет всегда платить строго фиксированную сумму, которая при подписании кредитного договора согласовывается с банком.

Расчет аннуитетных платежей

Для расчета аннуитета была изобретена специальная формула:

где Х – сумма ежемесячного платежа, N – количество месяцев, P – 1/12 процентной ставки, S – номинальная сумма долга.

Формула кажется сложной, но при наличии необходимых значений на руках, рассчитать платеж просто. Каждый может сделать это самостоятельно. Самое главное – не запутаться в цифрах и помнить, что все значения для самостоятельного пересчета можно взять в кредитном договоре.

Пример расчета

Кажется, что расчет сделать невозможно самостоятельно. Если это так, то можно воспользоваться специальным кредитным калькулятором на сайте. Для расчета аннуитета здесь достаточно знать процентную ставку по кредиту, сумму займа и срок погашения. В результате вы получите не только размер платежа в месяц, но и подробный отчет о том, какая часть суммы в месяц будет уходить на погашение основного долга, и будете видеть остаток, который будет погашать проценты.

Расчет в excel

Для расчета аннуитета в MS Excel существует немного другая формула, и воспользоваться ей так же просто, как и в случае использования кредитного калькулятора. Формула выглядит следующим образом:

Что выбрать: дифференцированный или аннуитетный платеж?

При расчете графика ежемесячных платежей банки используют две схемы – аннуитетную и дифференцированную. В чем разница между аннуитетными и дифференцированными платежами и какой вид кредитования выгоднее для заемщика.

Наиболее распространенная на текущий момент аннуитетная схема расчета. И популярность её объясняется не столько выбором заемщиков, сколько выбором самих банков. Банки зачастую просто не сообщают клиенту о том, что существует еще и дифференцированная схема расчета платежей, так как аннуитет выгоднее банку – банк больше зарабатывает в этом случае. Но, некоторые кредитные организации при оформлении потребительского кредита позволяют своим клиентам выбирать схему расчета будущих платежей самостоятельно.

В этом случае, вам необходимо знать преимущества и недостатки каждого из методов. Для наглядности воспользуемся следующим примером (кредит суммой 300 тыс. рублей сроком на 1 год под 25% годовых).

Аннуитетная схема расчета

Дифференцированная схема расчета

Платеж по кредиту

Платеж по кредиту

Основной долг по кредиту

Основной долг по кредиту

Вам понравится:

Таким образом, к концу срока кредита, общая переплата по кредиту при дифференцированном платеже будет меньше, чем при аннуитете. Конечно, при небольших сроках кредитования и суммах кредитов, разница между дифференцированным платежом и аннуитетом не такая значительная, в нашем примере получилось всего чуть больше 1500 рублей. Но, если вы берете кредит на больший срок или на крупную сумму, то экономия при дифференцированном платеже может быть весьма существенной. Так, например, при сумме кредита в 1 млн. рублей сроком на 5 лет при той же ставке 25% годовых, ваша экономия (разница в переплатах) составит 125 тыс. рублей.

Еще одно преимущество дифференцированных платежей появляется при досрочном погашении кредита. Если у вас дифференцированная схема расчета платежей, то при досрочном погашении вам достаточно будет внести сумму вашего ежемесячного платежа и сумму, которую вы хотите погасить досрочно на кредитный счет. И в дату очередного платежа, указанную в графике, деньги автоматически спишутся в счет тела кредита. При аннуите все будет не так просто. Во-первых, потребуется писать заявление на досрочное погашение. Во-вторых, может быть два варианта досрочного гашения: банк либо уменьшает срок кредита, либо пересчитывает сумму ежемесячного платежа в сторону снижения, тогда вам еще и новый график платежей выдадут (более подробно о нюансах досрочного гашения кредита читайте в нашей статье).

Однако, из всего написанного выше вовсе не следует, что всегда необходимо отдавать предпочтение дифференцированной схеме расчета. Дело в том, что дифференцированный платеж может оказать более существенную нагрузку на ваш семейный бюджет в первые месяцы кредита. К тому же, постоянно придется обращаться к графику платежей, чтобы уточнить – какую сумму вам необходимо внести в этом месяце, ведь, платежи из месяца в месяц изменяются. А вот аннуитетная схема расчета избавит вас от этих неудобств, так как вы будете вносить одинаковую сумму на протяжении всего срока кредита.

Какая разница между аннуительными платежами по кредиту и дифференцированными

Кредитные обязательства имеет большинство российских граждан со средними доходами. При невозможности рассчитаться за крупные покупки единовременно денежные займы в кредитных и иных финансовых организациях выглядят настоящим спасением.

Однако при подписании договоров займа редкий клиент задумывается о порядке его погашения. В том числе, мало кто имеет представление о различиях аннуитетного и дифференцированного способов уплаты кредитного долга, поэтому соглашается с теми условия, которые навязывает банк. Но ведь значение имеет не только процентная ставка.

Что такое аннуитетный платеж по кредиту?

Сумма такого платежа фиксирована, то есть одна и та же на протяжении всего периода для гашения кредитной задолженности. Трансформируется лишь ее состав в части соотношения суммы процентов и основного долга. В несколько первых месяцев основную часть аннуитета составляют процентные выплаты, а часть основного долга минимальна. Таким образом кредитные организации стремятся застраховать свои риски, если клиент изъявит желание рассчитаться с долгом досрочно.

Такой способ уплаты задолженности больше подходит заемщикам, имеющим одинаковый среднемесячный заработок.

Преимущества

- Аннуитетный платеж по кредиту позволяет резервировать сумму для его уплаты заранее, планировать бюджет таким способом, чтобы после погашения срочной задолженности остались средства на жизненные нужды.

- Кредитная нагрузка в первые месяцы уплаты задолженности при гашении долга аннуитетными платежами существенно ниже, чем при дифференцированном способе расчетов.

- При досрочной выплате задолженности, если договором предусмотрены аннуитетные платежи, клиент имеет право на возврат процентов по кредиту ввиду их досрочной уплаты за будущее время. О том, как получить 13% с покупки квартиры читайте в статье:

Что такое дифференцированный платеж по кредиту?

До недавнего времени именно этот вид расчета кредитных платежей был наиболее популярным. При таком подходе ежемесячные проценты рассчитываются исходя из суммы основного долга. Поэтому в первые несколько месяцев суммы выплат внушительны ввиду высоких процентов.

Таким образом, очевидно, что к окончанию срока кредитного договора суммы ежемесячных платежей существенно снизятся.

Преимущества

- Переплата при таком подходе будет меньше, чем при аннуитетных платежах, ввиду планомерного снижения начисляемых на него процентов.

- В заключительный период действия договора займа кредитная нагрузка минимальна.

Весомый минус дифференцированного подхода заключается в том, что банки, стремясь подстраховать свои риски, более тщательно проверяют платежеспособность заемщика и предоставляют в кредит заметно более низкие суммы, чем при аннуитетном способе гашения займа. Кроме того, процентная ставка по кредитам с дифференцированным порядком уплаты заметно выше, это объясняется желанием финансовых организаций минимизировать возможные потери.

Что выгоднее?

Учитывая тот факт, что при аннуитетной системе расчетов размер переплаты процентов по кредиту значительно выше, вывод получается следующий.

- Аннуитетные платежи выгоднее при краткосрочных видах кредитования, например для потребительских аймов. Клиенты могут не уточнять ежемесячную сумму выплат, планировать бюджет с учетом кредитного платежа. При досрочном расчете с кредитной задолженностью заемщики вправе требовать возврата уплаченных процентов.

- Дифференцированный подход выгоден клиентам, решившимся на долгосрочный займ (например, ипотечный кредит). Учитывая тот факт, что сумма процентов при таком способе расчета зависит от размера основного долга, переплата по ним будет гораздо ниже, чем при аннуитетном подходе. Таким образом, и итоговая совокупность платежей станет существенно меньше, чем в случае аннуитетного порядка расчета.

Разница между аннуитетными и дифференцированными платежами

Берёте кредит в банке и не можете понять, что выгоднее: аннуитетные или дифференцированные платежи? Не знаете, какая между ними разница?

Почему вы так напряжены? Расслабьтесь! Сейчас во всём разберёмся! А иначе и не может быть! Ведь вы же на портале temabiz.com!

Ладно, время – деньги, поэтому сразу переходим к делу. И начнём мы с основных отличий.

Чем отличается аннуитетный платеж от дифференцированного

Прежде всего, настоятельно рекомендуем вам ознакомиться с нашими публикациями, посвящёнными аннуитетным платежам и дифференцированным платежам. Уверены, в них вы найдете развернутые ответы на многие вопросы. Вкратце же основные отличия между этими платежами можно сформулировать так:

Аннуитетный платёж – это ежемесячные выплаты по кредиту, которые производятся одинаковыми суммами.

По аннуитетной схеме вам рассчитают график платежей так, что вы будете ежемесячно вносить одну и ту же сумму в счёт погашения кредита. Причём, на начальном этапе, большая часть платежа пойдёт на погашение процентов, а меньшая – на погашение тела кредита. Ближе к концу срока кредитования проценты составят меньшую долю в сумме аннуитетного платежа, а его большая часть пойдёт на погашение тела кредита.

Дифференцированный платёж – это постоянно уменьшающиеся ежемесячные выплаты по кредиту.

Если весь срок кредитования условно разделить на четыре равные части, то на первую часть приходятся самые большие выплаты, а на последнюю – самые маленькие. Размер выплат в середине срока кредитования приблизительно такой же, как и при аннуитетном способе погашения кредита. Дифференцированный платёж состоит из суммы, идущей на погашение тела кредита (она одинаковая во всех платежах), и из выплат процентов по кредиту (они постоянно уменьшаются).

Вот и все отличия! Осталось выяснить, какие платежи выгоднее.

Что выгоднее: аннуитетный или дифференцированный платеж

Какой кредит вы считаете выгодным? По каким показателям будете его оценивать? Скорее всего, по сумме переплаты. Верно? Хорошо, тогда пусть всё за нас скажут реальные цифры.

Итак, вот график погашения кредита аннуитетными платежами (детальнее о формулах и алгоритме его расчёта вы можете узнать из этой публикации):

А это график погашения кредита дифференцированными платежами (подробнее о формулах и алгоритме его расчёта читайте здесь):

Сумма переплаты по кредиту рассчитана в третьей колонке наших таблиц. Она называется «Погашение процентов». Что вы в ней видите, друзья? При погашении кредита аннуитетными платежами, сумма переплаты составила 6157 рублей, а при погашении дифференцированными платежами – 5958 рублей. Отсюда можно сделать вывод:

Дифференцированные платежи выгоднее, чем аннуитетные, так как они дешевле.

Почему так получилось? Почему переплата по аннуитетной схеме больше, чем по дифференцированной? На многих сайтах пишут, что всему виной хитрые банкиры со своими замысловатыми формулами расчётов. Это неправда. Банкиры здесь ни при чём. Всё гораздо проще.

И в аннуитетных, и в дифференцированных схемах кредитования проценты начисляются на остаток долга по одной и той же формуле.

Казалось бы, во всём разобрались, но хочется рвануть на груди тельняшку и истерически закричать: «Так какие же платежи мне лучше выбрать?!» У вас тоже есть такое желание? Окей, тогда продолжим.

Какой платеж лучше выбрать

Здесь всё зависит от ваших финансовых возможностей. Если чувствуете, что «потяните» уплату кредита по дифференцированной схеме, тогда выбирайте её, так как она выгоднее. Но не каждый заёмщик способен осилить выплаты в первой четверти срока кредитования (когда дифференцированные платежи самые высокие). В таких случаях есть смысл оформить аннуитетный кредит. Он хоть менее выгодный, но зато имеет более щадящий график погашения.

Итак, теперь вы поняли разницу между аннуитетным и дифференцированным платежом, знаете какой из них выгоднее. Наверняка, вы сейчас спокойны, расслаблены и уверены в себе. Вот и отлично! Оставайтесь с нами!

Статья написана по материалам сайтов: www.fingramota.org, votbankrot.ru, creditradar.ru, www.oceanbank.ru, www.temabiz.com.

»