Рефинансирование кредитов в Сбербанке: можно ли сделать перекредитование ипотеки, взятой ранее в другом банке, а также условия программы и порядок оформления

Процедура перезаключения кредитного соглашения со сменой долговых обязательств называется рефинансированием. Сбербанк предлагает своим клиентам выгодные условия перекредитования. Финансовой организацией практикуется внутреннее и внешнее рефинансирование.

Содержание

- Можно ли перекредитоваться в Сбербанке по ипотеке

- Условия рефинансирования в Сбербанке

- Требования банка по программе перекредитования

- Как рефинансировать ипотеку в Сбербанке

- Порядок погашения

- Как сделать рефинансирование кредита в Сбербанке, взятого в самом банке?

- Можно ли рефинансировать

- Условия предоставления

- Порядок оформления

- Рефинансирование ипотеки Сбербанка в другом банке

- Где выгоднее рефинансировать ипотеку Сбербанка?

- Особенности рефинансирования ипотеки

- Рефинансирование ипотеки Сбербанка в ВТБ

- Рефинансирование ипотеки Сбербанка в Россельхозбанке

- Рефинансирование ипотеки Сбербанка в Газпромбанке

- Общие рекомендации

- Как рефинансировать ипотеку в Сбербанке

- Что такое рефинансирование и перекредитация

- Какую ипотеку можно рефинансировать в Сбербанке

- Рефинансирование ипотеки других банков в Сбербанке

- Калькулятор рефинансирования ипотеки

- Рефинансирование ипотеки, взятой в Сбербанке

- Рефинансирование ипотеки Сбербанка в другом банке

- Заключение

Можно ли перекредитоваться в Сбербанке по ипотеке

Заемщики осуществляют перекредитование ипотеки в Сбербанке, с включением не только жилищного займа, но по выбору физлица и других ссуд, количеством до пяти. Крупнейшая финансово-кредитная компания предлагает рефинансирование внешних кредитов, т. е. взятых в других банковских организациях.

Перекредитование ипотечного кредита в Сбербанке, выданного данной компанией, относится к внутренним процедурам и называется снижением процентной ставки. Такой вариант рефинансирования может осуществляться только при определенных условиях. По откликам заемщиков, Сбербанк Российской Федерации (далее – СБ РФ) зачастую отклоняет заявления о перекредитовании внутренних кредитов, связанных с ипотекой.

Преимущества и недостатки

Планомерное снижение ключевой ставки Центробанка России способствовало спаду процентов по ипотечным договорам у многих банковских организаций и увеличению доступности жилкредитов. Самое ощутимое уменьшение переплаты продемонстрировал СБ РФ. Многие заемщики стремятся провести в данной организации рефинансирование жилищных займов, ранее взятых в других банках. У процедуры есть следующие достоинства:

- возможность аккумуляции нескольких займов в одном с выгодой для займополучателя;

- низкая переплата по общему кредиту;

- удобство выполнения регулярных платежей – гасить займ придется только одному кредитору, а не нескольким;

- возможность взять дополнительно до 1 млн рублей на собственные цели;

- отсутствие денежной комиссии за оформление документов.

Есть у процедуры рефинансирования ипотеки в Сбербанке недостатки. К ним относятся:

- общая переплата по займу будет выше, чем по изначальным кредитным договорам;

- придется дополнительно оплачивать госпошлину, оформлять заново страховой полис на закладываемое имущество, проводить оценочную экспертизу жилья. нести другие затраты;

- если займополучатель присоединяет к ипотеке прочие займы при оформлении рефинансирования, то теряет право на налоговый вычет по НДФЛ при погашении процентов по жилищному займу.

Условия рефинансирования в Сбербанке

Перекредитование в Сбербанке осуществляется по определенным правилам. К ним относятся следующие условия:

- переплата по займу варьируется в пределах 11,5–9,5% (зависит от того, выдается ссуда до оформления ипотечного соглашения или после);

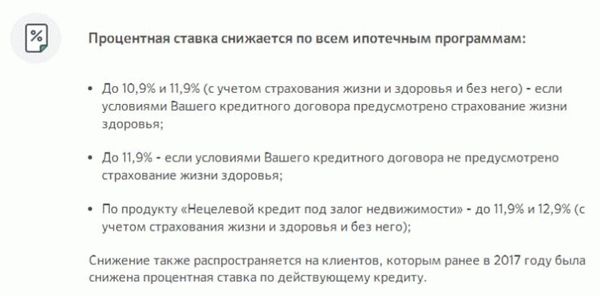

- если займополучатель отказывается оформлять страхование здоровья и жизни, то переплата увеличивается на 1%;

- длительность действия соглашения по рефинансированию варьируется в пределах 1–30 лет;

- перекредитование осуществляется в рублях;

- нижний лимит выдаваемой суммы – 300–500 т. р.;

- верхний предел ипотеки не должен быть выше 80% цены залогового имущества или превышать стоимость других займов, присоединяемых к жилкредиту;

- максимальная сумма, требующаяся для погашения ипотеки, взятой в сторонних организациях – 5 млн р.;

- на личные цели допускается взять не более 1 млн р.;

- на выплату присоединенных кредитов выдается не больше 1,5 млн р.;

- обеспечением соглашения по рефинансированию ипотеки может выступать только построенное жилье (дома, квартиры, таун-хаусы, коттеджи, секции в одном доме, комната или конгломерат нескольких жилых помещений, принадлежащих заемщику).

При заключении сделки по перекредитованию ипотеки банковское учреждение разрешает присоединить к основному жилкредиту до 5 дополнительных. К ним относятся:

- автокредит;

- потребительская ссуда;

- кредитная или дебетовая карта с овердрафтом.

Размер переплаты по итоговому займу зависит от того, какие виды ссуд присоединяются к ипотеке и от стадии оформления рефинансирования. Увидеть процентные ставки, предлагаемые займополучателю до прохождения процедуры регистрации, можно в нижеприведенной таблице:

Переплата до регистрации жилкредита и погашения займа в изначальной организации, %

Переплата до закрытия всех кредитов, подвергшихся рефинансированию, %

Ставка после получения СБ РФ подтверждения закрытия долгов по ипотеке и другим ссудам в сторонних банках, %

После регистрации СБ РФ жилищной ссуды начисление процентов по рефинансированию займов изменяется:

Переплата до получения подтверждения закрытия перекредитуемых займов, %

Ставка после того, как СБ РФ получит подтверждение о том, что все ссуды сторонних организаций погашены, %

Добровольное страхование жизни и здоровья

Банковские организации не имеют права принуждать клиентов обязательно страховать свое здоровье и жизнь, но стимулируют проводить данную операцию, если подразумевается оформление долгосрочного займа. Если происходит рефинансирование ипотечного кредита в Сбербанке, то клиент может отказаться от получения полиса. Переплата за пользование заемными средствами увеличивается на 1% по всем вариантам переоформляемых ссуд.

Требования банка по программе перекредитования

Рефинансирование ипотеки в Сбербанке подразумевает, что заемщик должен удовлетворять определенным претензиям со стороны финансово-кредитной организации. Требования выдвигаются также и к объекту недвижимости, служащему предметом залога. Чтобы быстро оформить все документы и пройти многоэтапный процесс перекредитования, нужно ориентироваться в списке претензий со стороны СБ РФ.

К объекту залога

Кредитование по программе рефинансирования в Москве и других регионах подразумевает определенные требования к недвижимости, служащей объектом залога. К ним относятся такие условия:

- Жилье должно иметь капитальную конструкцию и быть сданным в эксплуатацию. Заявитель должен предъявить Сбербанку свидетельство о праве собственности на недвижимость.

- Квартира, дом, иной объект залога должны являться предметом ипотеки в стороннем банке. После снятия обременений и погашения начальных ссуд, требуется переоформление жилища под залог Сбербанка.

- Если планируется заложить недвижимость, не являющуюся объектом ипотечного займа, то она не должна иметь никаких обременений в пользу третьих лиц.

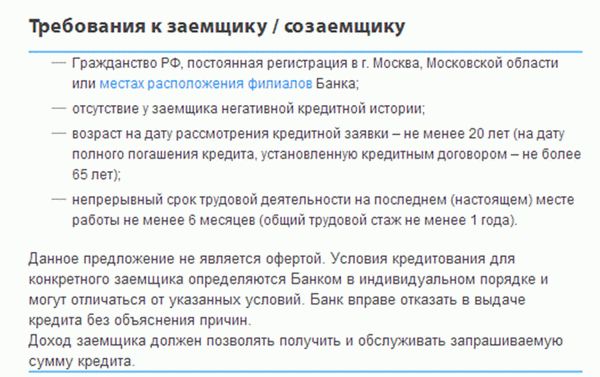

К заемщикам

Рефинансирование ипотеки в Сбербанке подразумевает, что займополучатель и созаемщик должны соответствовать установленным правилам со стороны банка. К ним относятся следующие требования:

- Заявитель должен находиться в дееспособном возрасте на момент получения ссуды и окончания выплат – 21–75 лет, иметь гражданство РФ.

- Длительность работы заемщика на одном месте должна быть не менее полугода при наличии общего стажа в 1 год за последние 5 лет. Если заявитель получает пенсию, заработную плату или иной доход на карту СБ РФ, то данные требования к нему не относятся.

- Супруг или супруга займополучателя выступают обязательными созаемщиками при оформлении документации по рефинансированию, если иного не предусмотрено документами по брачному контракту.

К рефинансируемому кредиту

К ипотечному соглашению, заключенному со сторонней банковской компанией, выдвигаются претензии со стороны СБ РФ. К ним относятся следующие условия:

- Не должно быть текущей просрочки платежей по рефинансируемым ссудам или задержки взносов, наблюдавшейся в течение последнего года.

- Длительность действия ипотечного соглашения должна быть не менее полугода с начала подписания договора, а до завершения погашения ипотеки должно остаться не менее 3 месяцев.

- Искомое кредитное соглашение не должно было ранее подвергаться процедуре реструктуризации.

Как рефинансировать ипотеку в Сбербанке

Процесс рефинансирования ипотечного соглашения, заключенного с другими финансово-кредитными учреждениями, многоэтапный. Заемщик, желающий перевести жилкредит в Сбербанк, должен действовать в такой последовательности:

- Проконсультироваться с сотрудниками СБ РФ о списке необходимой документации, требуемой банком для одобрения заявки на переаккредитацию, собрать справки.

- Подать заявление вместе с пакетом официальных бумаг, получить через 3–5 рабочих дней положительное решение на проведение процедуры рефинансирования.

- Собрать документы по жилью, которое будет служить предметом залога, отправить банку на рассмотрение.

- Получить одобрение СБ РФ по залоговому объекту, узнать дату, на которую планируется совершение сделки по переаккредитации ипотеки.

- Подписать ссудное соглашение, получить первую часть денег на погашение долгов по ипотечной ссуде стороннего банка с переплатой 11,5% годовых.

- Ликвидировать задолженность, получить справку об этом, предъявить документ сотрудникам СБ РФ и снизить процентную ставку до показателя 10,5%.

- Подписать ипотечный контракт со Сбербанком, оформить залог жилья в пользу данной кредитно-финансовой организации, уменьшить переплату до 9,5%.

- Получить финансы для погашения займов, учитываемых программой рефинансирования, оформить выдачу кредита на личные цели с переплатой 10% годовых.

- Предъявить СБ РФ справки о погашении долгов сторонних банковских компаниий.

- Вносить платежи по переаккредитованной ссуде согласно установленному СБ РФ графику.

Перечень необходимых документов

Займополучателю придется подготовить большой набор официальных бумаг для переоформления ипотеки. Работники СБ РФ требуют предъявления следующих документов:

- заявки-анкеты о получении ссуды;

- паспортов заявителя и созаемщика с наличием прописки на территории РФ;

- выписки из трудовой книжки, свидетельствующей о наличии нужного стажа;

- сведений о заработке, ином доходе займполучателя, подтверждающих его платежеспособность и позволяющих гасить долги;

- справок об остатке долгов по всем рефинансируемым займам;

- реквизитов сторонней банковской компании, где оформлялся изначальный ипотечный контракт;

- сведений, подтверждающих право собственности гражданина на закладываемую недвижимость, с отметкой Росреестра;

- выписки из Многофункционального центра (МФЦ) о составе семьи займополучателя;

- нотариально заверенного согласия совершеннолетних домочадцев, проживающих в залоговом жилье, на совершение сделки;

- разрешения на переаккредитацию органов опеки и попечительства, если ипотека частично гасилась средствами маткапитала;

- иных дополнительных сведений по требованию банка.

Порядок погашения

Долги по переаккредитованным займам гасятся равными аннуитетными взносами согласно графику, прилагаемому к договору о рефинансировании. Сбербанк разрешает досрочную выплату части ссуды или всего кредита целиком. Зайпомолучатель должен написать заявление с указанием вносимой суммы и даты предполагаемого платежа. Если плательщик нарушает график уплаты взносов, то Сбербанк начисляет неустойку на просрочку. Размер штрафа равен ключевой ставке ЦБ РФ на момент образования задолженности.

Как сделать рефинансирование кредита в Сбербанке, взятого в самом банке?

Такая услуга, как рефинансирование кредитов, предлагается многими банками. Суть ее в получении нового займа для погашения старого. Условия при этом становятся более выгодными.

Предлагает такую программу и Сбербанк. И если организация точно рефинансирует кредиты, выданные другими банками, то, как обстоят дела с теми, которые были взяты в этом же учреждении?

Попробуем разобраться, делает ли Сбербанк рефинансирование своих собственных кредитов и что для этого необходимо.

Можно ли рефинансировать

Сбербанк, в соответствии с программой рефинансирования, позволяет перекредитовать несколько займов одновременно.

Сбербанк, в соответствии с программой рефинансирования, позволяет перекредитовать несколько займов одновременно.

В таком случае один из них может быть взят и в самом банке. К нему должен присоединиться, как минимум, один сторонний кредитный продукт, не полностью погашенный в ином банковском учреждении.

Эта услуга обладает большим количеством преимуществ. Она позволяет уменьшить процентные ставки, увеличить сроки кредитования, объединить несколько займов в один, тем самым сделав процесс их погашения значительно комфортнее.

Из недостатков стоит отметить то, что для ее оформления требуется определенное время. Кроме того, она выгодна не всегда.

Чтобы просчитать экономию, можно использовать специальные калькуляторы.

Может ли Сбербанк рефинансировать свой же кредит? Да, организация рефинансирует, в том числе, и собственные кредиты, но не все.

Услуга не распространяется на карты: кредитные и с овердрафтом.

Еще большее снижение процента могут получить те, кто готов переоформить ипотеку, взятую в стороннем учреждении.

Это позволит перекредитовать взятый в самом Сбербанке долг совместно с ипотечным со ставкой всего 9,5% годовых.

Для своих клиентов Сбербанк значительно упрощает процесс оформления услуги рефинансирования кредита, взятого в Сбербанке. Также существует возможность подать заявку в режиме онлайн.

Учтите, что свои ипотечные программы Сбербанк не рефинансирует.

Условия предоставления

Перекредитование производится только в рублевой валюте. Правила его будут отличаться в зависимости от того, какие займы нужно переоформить.

Так, если наряду с кредитом Сбербанка вы рефинансируете другую потребительскую ссуду или несколько, то условия будут следующими:

Так, если наряду с кредитом Сбербанка вы рефинансируете другую потребительскую ссуду или несколько, то условия будут следующими:

- Сумма – от 30 000 до 3 млн. рублей.

- Сроки кредитования составляет от 3 месяцев до 5 лет.

- Поручители и обеспечение не требуется.

- Комиссия за выдачу отсутствует.

- Справки о том, что вы погасили задолженности в сторонних кредитных учреждениях, не требуются.

- Процентная ставка – 12,5% при размере кредитования больше 500 000 рублей и 13,5 для меньших сумм.

Если же осуществлять перекредитование по программе, включающей в себя ипотечную ссуду, то условия будут такими:

- Минимальная сумма – 500 000 рублей.

- Максимальная стоимость будет составлять не больше 80% от рыночной цены оформляемой как залог недвижимость. В общем существует возможность получить до 5 миллионов р. непосредственно на ипотеку, до 1,5 млн. – на покрытие других долгов, до 1 млн. р. на личные нужды.

- Используя данную программу, можно рефинансировать одну ипотеку и до пяти других займов, в числе которых могут быть потребительские, автокредиты, долги по кредитке.

- Итоговый процент будет определяться многими параметрами. Один из них – предоставление справки о погашении переоформляемых задолженностей, можно снизить ставку на один пункт.

Как рефинансировать кредит Сбербанка в самом Сбербанке? Финансовое учреждение предъявляет определенные требования по отношению к заемщику и к перекредитуемым задолженностям.

Они следующие:

Всего рефинансируемых задолженностей должно быть не менее пяти (шести, включая ипотеку).

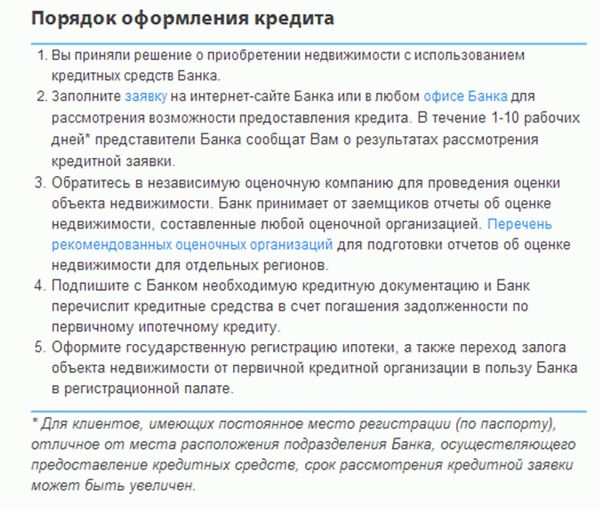

Порядок оформления

Для начала рассмотрим, какие документы нужны для осуществления рефинансирования:

Если человек получает зарплату на карту Сбербанка, то список документов тот же, помимо справок с места работы. Но при перекредитовании ипотеки она будет нужна и в этом случае.

При необходимости закрыть долг по кредитной карте потребуются сведения о размере и валюте ее кредитного лимита.

Если залогом выступает дом, расположенный на земельном участке, то нужны документы и на последний.

Потребительские кредиты оформляются следующим образом:

- Нужно подготовить пакет документов и подать заявку (в отделении либо онлайн режиме).

- Если она одобрена, надо предоставить пакет необходимых документов, а затем подписать договор.

- Далее кредиты погашаются (банком или клиентом самостоятельно), и начинается выплата по новой ссуде.

При перекредитовании ипотеки совместно с другими займами:

Учтите, что процентная ставка по новому займу может быть выше обещаемой. Снизится она тогда, когда погашение всех кредитов будет документально подтверждено.

Также существует услуга реструктуризации. Она предполагает изменение условий кредитования, если клиент не может в полном объеме выполнять свои обязательства.

Оформление в данном случае будет примерно такое же.

Таким образом, рефинансирование кредитов в Сбербанке предлагается на достаточно выгодных условиях, и в том числе можно перекредитовать взятый там же долг.

Но предварительно учтите все моменты, просчитайте выгоду, сравните разные предложения, и уже потом принимайте точное решение.

Рефинансирование ипотеки Сбербанка в другом банке

Рефинансирование ипотеки: как происходит, плюсы и минусы, где выгодно рефинансировать ипотеку Сбербанка?

Где выгоднее рефинансировать ипотеку Сбербанка?

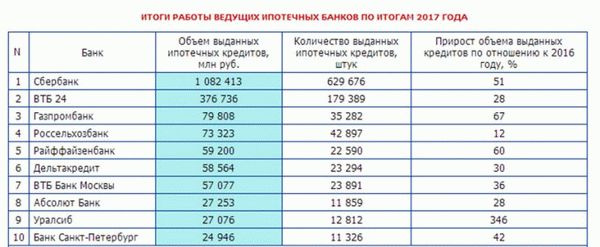

Программы рефинансирования ипотеки предлагают практически все банки, являющиеся флагманами жилищного кредитования в России. Помимо самого Сбербанка, возглавляющего этот список, в число лидеров входят ВТБ, Газпромбанк, Россельхозбанк, Райффайзенбанк и Дельтакредит. Востребованными в этой сфере оказываются и услуги компании ДОМ.РФ (бывшее АИЖК).

Заемщики прибегают к рефинансированию по разным причинам: чтобы уменьшить ежемесячный платеж, изменить срок договора или снизить процентную ставку. В свете снижения ставок по ипотеке последняя причина сейчас наиболее актуальна. При выборе банка для перекредитования задолженности нужно ориентироваться на предлагаемые условия. По оценкам экспертов, чтобы рефинансирование действительно принесло выгоду, разница между ставками должна быть не менее 1,5 процентов. Также стоит учитывать и наличие дополнительных платежей и комиссий.

По сути, процедура рефинансирования в другой организации аналогична оформлению первичного займа: кредитор также оценивает платежеспособность потенциального заемщика и соответствие залогового имущества собственным требованиям. На практике это означает, что перед тем, как Вы получите новую ссуду, от Вас потребуется заново собрать весь комплект документов, сделать оценку недвижимости, переоформить договоры страхования и оплатить прочие расходы. Кроме того, до передачи жилья в залог новому кредитору Вы будете выплачивать кредит по повышенной ставке (в среднем, плюс 2%).

Важно и то, на каком сроке действия договора Вы решите перекредитовать заем. В большинстве банков погашение долга производится аннуитетными платежами, которые вначале состоят по большей части из процентов. С учетом этого, наиболее выгодно рефинансировать кредит в первые годы после получения, ведь, переводя долг в середине срока, Вы рискуете снова вернуться к выплате максимальных процентов.

Особенности рефинансирования ипотеки

В отличие от перекредитования потребительских кредитов, реинвестирование жилищных займов – сложная и довольно длительная процедура. После того, как Вы определитесь с выбором нового кредитора, Вам понадобиться получить согласие на новую ипотеку у нынешнего банка. В частности, по условиям кредитного договора Сбербанка заемщик не имеет права совершать сделки с залоговым имуществом без письменного согласия кредитора.

Получить это согласие может быть непросто: ипотечные заемщики – самый желанный сегмент клиентов для банка, и расстаются с ними кредиторы без особой охоты. Вместо этого банки часто предпринимают попытки удержать клиентов, разрабатывая программы снижения ставок по действующим займам. Так, Сбербанк предлагает своим заемщикам возможность на несколько пунктов снизить ставку по жилищным кредитам.

Воспользоваться этой услугой можно не раньше чем через 12 месяцев после заключения договора и не чаще раза в год, при этом по кредиту должна отсутствовать просрочка и плохая кредитная история.

В случае перевода займа в другой банк после погашения долга перед первым кредитором нужно снять обременение с залогового жилья и переоформить закладную на новую организацию. Обычно эта процедура занимает 1-2 месяца, в течение которых придется погашать задолженность по более высокой ставке.

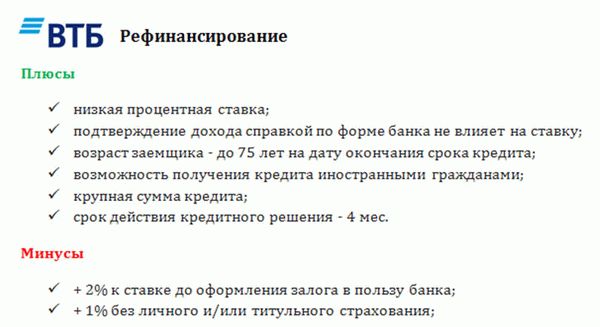

Рефинансирование ипотеки Сбербанка в ВТБ

Ставки на реинвестирование жилищных займов в ВТБ начинаются от 8,8%, при этом наиболее выгодные условия предусмотрены для заемщиков, получающих зарплату на карту ВТБ, работников бюджетной сферы и сотрудников корпоративных клиентов банка.

Новая ссуда выдается на срок до 30 лет и на сумму до 30 млн руб., при этом для увеличения размера займа разрешается привлекать созаемщиков и предоставлять документы о доходах с работы по совместительству.

Кроме того, в ВТБ действует программа «Победа над формальностями», в рамках которой можно оформить заявку без справок о зарплате, однако за простоту процедуры придется «доплатить» 0,7% к ставке по кредиту.

Сделать предварительный расчет платежей и подать заявку можно онлайн на сайте ВТБ, после чего сотрудник банка свяжется с вами и назначит встречу в ипотечном центре.

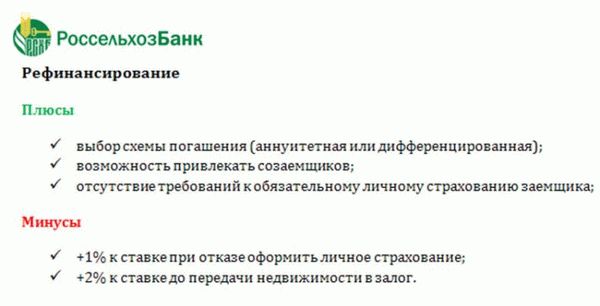

Рефинансирование ипотеки Сбербанка в Россельхозбанке

Этот банк предлагает перекредитование ссудной задолженности по займам, полученным на покупку первичного и вторичного жилья, включая таунхаусы с земельным участком. Процентная ставка варьируется от 9,15 до 12%, а размер кредита зависит от типа и местанахождения приобретенной недвижимости: максимальную сумму в 20 и 15 млн руб. можно получить при передаче в залог квартиры в Москве и Санкт-Петербурге соответственно.

Реинвестировать можно займы, оформленные не меньше чем 6 месяцев назад, при условии отсутствия случаев возникновения просрочки. Для рассмотрения допускается привлекать созаемщиков (до трех человек), причем эти люди не обязаны состоять в родстве с основным заемщиком. Оформить заявку можно онлайн на сайте Россельхозбанка.

Рефинансирование ипотеки Сбербанка в Газпромбанке

Предложение по рефинансированию ипотеки от Газпромбанка – одно из самых привлекательных среди аналогичных банковских продуктов. Банк предлагает ссуду на реинвестирование займов, выданных на покупку жилья на первичном и вторичном рынке, при этом до конца апреля 2018 года получить заем можно по фиксированной ставке 9,2% годовых.

Как и в других банках, в Газпромбанке применяется надбавка к процентной ставке:

- +1% при отказе оформить личную страховку;

- +1% до переоформления закладной.

В кредит можно взять до 45 млн руб. на срок до 30 лет, при этом часть средств допустимо использовать на любые нужды, включая погашение потребительских займов сторонних организаций.

Как и Россельхозбанк, Газпромбанк разрешает заемщикам самостоятельно выбрать схему погашения долга, что нечасто встречается среди ипотечных кредиторов. При дифференцированной структуре платежей основная финансовая нагрузка ложится на заемщика в первые годы использования кредита, при этом такая схема позволяет уменьшить конечную переплату.

Аннуитетная схема делает выплаты более доступными, но из-за того, что первые платежи почти целиком состоят из процентов, заметное погашение долга начинаются примерно с середины срока действия договора.

Подать заявку на рефинансирование можно онлайн.

Общие рекомендации

Рефинансирование действующего жилищного кредита – актуальная и востребованная услуга. Она позволяет снизить кредитную нагрузку и уменьшить итоговую переплату. Вместе с тем, к решению о перекредитовании следует подходить взвешено и рационально, так как оформление новой ссуды не всегда является оправданным с точки зрения экономической выгоды.

Рефинансировать стоит преимущественно новые кредиты и при условии разницы в ставках не менее полутора процентов. В противном случае риск того, что денежные и временные затраты на получение новой ссуды не окупятся, довольно велик.

Как рефинансировать ипотеку в Сбербанке

Если рассматривать все услуги Сбербанка, рефинансирование ипотеки будет занимать существенную роль во всей финансовой деятельности этого учреждения. Программы ипотечного кредитования предлагаются банками населению с целью решения проблемы с жильем. Большой ежемесячный взнос и длительный срок погашения подразумевают существенную нагрузку на бюджет плательщика, а при ухудшении финансового благополучия и невозможности внести оплату кредитная история испортится. Оформление в Сбербанке рефинансирования ипотеки позволит справиться с материальными трудностями.

Что такое рефинансирование и перекредитация

Банки разработали специальные программы перекредитования для помощи таким плательщикам. У этой услуги имеется и альтернативное название — рефинансирование. Для физических лиц разница между терминами отсутствует, однако не все понимают, что такое рефинансирование.

Ипотечное рефинансирование — это переоформление условий ссуды со снижением процентной ставки для возможности погашения долговых обязательств по ранее взятому кредиту. Говоря иначе, это перекредитация, позволяющая вернуть заемные средства проще и быстрее.

Важно! Проведение процедуры рефинансирования будет выгодным только при уменьшении ставки на 2-3%.

Перекредитование ипотеки под меньший процент в Сбербанке может стать единственным вариантом при снижении платежеспособности заемщика. Пролонгация (увеличение) срока выплаты позволит уменьшить размер ежемесячного взноса.

Преимущества перекредитации в Сбербанке:

- Объединение ипотеки с другими кредитами, включая кредитные карточки, в один кредит.

- Снижение финансовой нагрузки по выплате долга на бюджет семьи заемщика за счет уменьшения суммы ежемесячной оплаты.

- Обслуживать один кредит удобнее по причине единства платежа, контрольной даты погашения и номера счета.

- Банк может выдать дополнительно до 1 млн руб. на какие-либо цели под ставку, установленную по ипотеке. В этом случае размер переплаты будет намного ниже, чем при получении потребительского кредита.

- Для проведения процедуры согласие первичного заимодавца не требуется, как и промежуточное обеспечение.

- Оформлять справку о сумме долга по имеющимся кредитам не нужно.

- Допускается изменение валюты по ссуде в рубли.

До рефинансирования ипотечного займа нужно провести полный возврат имущественного вычета по НДФЛ. Если не оформлять заранее компенсацию уплаченных процентов по жилищной ссуде, с ФНС могут возникнуть проблемы. Особенно это применимо к рефинансированию нескольких кредитов или получению дополнительного займа на личные цели.

Какую ипотеку можно рефинансировать в Сбербанке

В Сбербанке рефинансирование в новый кредит подразумевает не только пересмотр условий по ипотеке, но и прочим разновидностям займов, включая продукты, оформленные в сторонних банках.

С помощью перекредитации под залог недвижимого объекта можно рефинансировать:

- Одну жилищную ссуду, взятую в другой кредитной организации, на покупку, капитальный ремонт либо строительство жилья.

- До 5 разных кредитов:

- автозаймы Сбербанка или стороннего учреждения;

- потребительский кредит Сберегательного или другого банка;

- дебетовые карты с овердрафтом и кредитки сторонних компаний.

Внимание! В количество рефинансируемых кредитов обязательно должна входить ипотека.

Для рефинансирования в залог допускается предоставлять квартиры, дома или части жилплощади в виде изолированных комнат.

Рефинансирование ипотеки других банков в Сбербанке

По новым условиям 2018 г. при реинвестировании ипотеки других банков минимально допустимая сумма составляет 500 тыс. руб. максимальная граница отличается для разных целей перекредитации.

До того как рефинансировать ипотеку Сбербанка под более низкий процент, следует ознакомиться с условиями, представленными в таблице ниже.

- закрытие ипотеки другого банка — 5 млн руб.;

- выплата других кредитов — 1,5 млн руб.;

- личные цели — 1 млн руб.

При перекредитации действуют 2 правила:

- сумма выдачи не может превышать 80% цены объекта по результатам проведения оценки недвижимости;

- заемщик вправе претендовать только на размер ссуды, достаточный для закрытия основного долга вместе с текущими процентами, а также на сумму, которая запрошена на личные цели.

Базовая ставка по рефинансированию Сбербанка в 2018 г. составляет 9,5%.

Общие условия перекредитования

Заемщикам выдвигают условия для рефинансирования в Сбербанке, которые нужно четко соблюсти для выгодной перекредитации:

- Залоговый объект. В обременение можно передать лишь достроенную недвижимость с правоустанавливающим свидетельством. Без документа заявки на рефинансирование не принимаются. Право требования не используется в качестве залога. Недвижимость, заложенную в организации, выдавшей жилищную ссуду, после погашения долга необходимо передать в залог Сбербанка в течение двух месяцев. По желанию допускается предоставление в обременение другого жилья в собственности заемщика. Такой вариант полезен клиентам с недостроенными жилыми объектами.

- Действующие кредиты. По незакрытым ссудам не должно быть просрочки за последний год. Рассматриваются продукты, оформленные за 6 месяцев и более до подачи заявки на рефинансирование, а также ранее не реструктуризированные. При пересмотре условий займа Сбербанка заявление нужно подавать в офисе, где происходило оформление.

- Параметры претендента. Анкеты на проведение рефинансирования рассматриваются только от граждан РФ 21-75 лет (на период погашения). Рабочий стаж составляет от 6 месяцев на текущем месте, а трудовая деятельность за предыдущие 5 лет достигает 1 года и более.

Супруг клиента по умолчанию считается созаемщиком, если другие правила не указаны в брачном соглашении (договоре).

Варианты рефинансирования

Перед тем как сделать перекредитацию ипотеки в Сбербанке, нужно определиться с вариантом рефинансирования, поскольку от него зависит формирование условий по новому продукту.

Сберегательный банк предлагает следующие виды консолидации:

- ипотека + кредитная карта + заем на личные цели;

- жилищная ссуда + действующий и новый кредит;

- только ипотека.

Если заемщик решил перекредитоваться в Сбербанке, но не оформил ранее имущественный вычет в ФНС, вернуть налоги будет уже нельзя.

Процентная ставка на 2018 год

Сейчас базовая ставка по рефинансированию ипотеки, взятой в Сбербанке или другом учреждении, составляет 9,5%. Ее размер может увеличиться при первом визите в отделение, но у клиентов имеется возможность достичь минимального значения переплаты при выполнении установленных критериев.

После выплаты долга по рефинансируемым продуктам необходимо взять справку об отсутствии задолженности по ним и передать ее сотрудникам Сбербанка.

Требования к физическим лицам

Физические лица вправе подать запрос на проведение рефинансирования ипотечного займа в Сбербанке России при условии, что их параметры соответствуют критериям банка.

- Возраст от 21 до 75 лет. Требования выдвигаются к заявителям и созаемщикам. На период возврата долга плательщики не могут превышать верхнюю установленную границу в 75 лет, что необходимо учесть при согласовании срока перекредитования.

- Рабочий стаж. Клиенты, которые не относятся к зарплатной категории, должны обладать общим стажем от 1 года за 5 последних лет, а также проработать на последнем месте более 6 месяцев. Если зарплатная карта имеется, условия для держателя менее строгие.

- Кредитная история. Обязательный параметр для кандидата — безукоризненное исполнение обязательств по всем предыдущим займам. Если просрочки присутствуют, шансы на одобрение сводятся к нулю.

Внимание! Супруг плательщика автоматически обретает статус созаемщика. Исключение — подписание в прошлом брачного договора, где указано, что бюджет у мужа и жены раздельный.

Как оформить заявку в банк

После выбора варианта рефинансирования ипотечного кредита Сбербанка и уточнения условий следует приступать к проведению процедуры:

- Визит. Сначала нужно отправиться в офис обслуживания и проконсультироваться с менеджером по вопросу перекредитации, а затем выяснить пакет требуемых документов и собрать бумаги. Вместо личного визита предусмотрена подача анкеты в режиме онлайн. Заявку на рефинансирование необходимо оформить на официальном сайте sberbank.ru. Срок обработки запроса составляет 4 рабочих дня. Если ответ положительный, можно начать сбор бумаг по ипотечному объекту.

- Оценка. На втором этапе разные службы проверят в течение 5 дней залоговую жилплощадь на предмет соответствия банковским требованиям.

- Заключение договора. С клиентом согласовывается дата встречи для подписания нового соглашения.

Заключительное действие — полный возврат долга по переоформляемым ссудам и получение справки об отсутствии задолженности. После представления документа ставка снизится.

Какие документы подготовить

До того как оформить рефинансирование в Сбербанке, клиенту предстоит собрать все бумаги из списка, требуемого финансовой организацией для принятия решения.

Сведения о кандидате включают в себя:

- заполненный бланк заявления;

- паспорт гражданина РФ с постоянной или временной регистрацией в России;

- документы о стаже и уровне заработной платы;

- справку о ссудной задолженности, наличии просрочек и пени за последние 12 месяцев;

- реквизиты банка, выдавшего кредит;

- документ об объекте залога.

Важно! Перед подписанием договора о рефинансировании следует внимательно изучить все пункты и затем принять решение о целесообразности проведения процедуры. Если выгоды пересмотр условий не принесет, смысла в перекредитации нет.

Дополнительно менеджеру отделения нужно представить:

- номера кредитных договоров и даты заключения;

- сроки действия соглашений;

- суммы займов и валютные единицы;

- ставки по процентам;

- размер обязательного взноса.

Для подачи запроса необходимо уточнить реквизиты стороннего банка.

Калькулятор рефинансирования ипотеки

Детально разобраться в процентных ставках Сбербанка на 2018 год поможет использование онлайн калькулятора. С его помощью визит в офис для предварительного расчета не понадобится. До оформления заявления программа позволит оценить выгоду рефинансирования.

Для этого нужно указать в обязательных полях калькулятора:

- цель кредита, выбрав рефинансирование;

- цену объекта недвижимости и остаток долга по ипотеке;

- оставшийся срок выплаты;

- отметить наличие или отсутствие услуги страхования жизни клиента.

По окончании заполнения калькулятор выполнит автоматический подсчет ставки и платежа по характеристикам пользователя. Дополнительно при помощи программы можно заранее подготовить финансовую базу для будущих взносов и выбрать банк.

Рефинансирование ипотеки, взятой в Сбербанке

Возможность рефинансирования ипотеки в Сбербанке взятой у Сбербанка интересует многих заемщиков, столкнувшихся с финансовыми трудностями. Среди программ перекредитации кредитной организации отдельно представлена консолидация собственных продуктов, поэтому подать заявку на рефинансирование жилищной ссуды, оформленной в этом же учреждении, можно.

Одобряет ли банк заявку

Возможность отправки заявки на рефинансирование жилищной ссуды в отделении Сбербанка или онлайн еще не гарантирует, что запрос одобрят. В большинстве случаев физические лица, желающие снизить ставку по своему кредиту, получают отказ.

Основная причина подобного решения объясняется условиями ипотечного договора. В тексте документа указано, что банк вправе снижать проценты при сокращении базового значения ставки, но обязательством со стороны кредитора такой шаг не является. Для банка выгоднее привлечь новых потребителей, чем одобрить запрос на рефинансирование имеющимся клиентам, и снизить проценты по переплате.

Рекомендации заемщикам

Перед тем как перекредитовать ипотеку в Сбербанке под низкий процент, стоит подготовиться к тому, что вероятность проведения процедуры сведена к минимуму. Менеджеры финансовой компании называют процесс рефинансирования снижением ставки по процентам по активному жилищному займу.

Важно! Если Сберегательный банк отказал в пересмотре условий, это еще не означает, что нельзя провести консолидацию в сторонних учреждениях. Нужно лишь изучить предложения кредиторов, выбрать наиболее выгодное из них, а затем подать заявку на рефинансирование.

В случае получения положительного ответа претендент сможет добиться не только снижения ставки, но и объединения ипотеки с займами на меньшие суммы. Прежний договор закроется, а все долговые обязательства будут интегрированы в новое единое соглашение, благодаря чему алгоритм выплаты долга упростится.

Если же Сбербанк пойдет на уступки и согласится на запрос кандидата, с помощью выгодных условий станет доступным существенное сокращение суммы обязательных взносов, в результате чего финансовая нагрузка ослабится. Клиент, получивший разрешение на перекредитацию, может рассчитывать на получение дополнительного займа на личные цели.

Рефинансирование ипотеки Сбербанка в другом банке

Программы по рефинансированию ипотечного кредита предлагает большинство российских банков. В список лидирующих учреждений входят: Сбербанк, Газпромбанк, ВТБ, Райффайзенбанк, Россельхозбанк, АИЖК (сейчас Дом.рф) и Дельтакредит.

Провести рефинансирование ипотеки Сбербанка в другом банке для заемщиков является способом:

- уменьшения платежа;

- изменения периода действия договора;

- снижения ставки по процентам.

Последняя причина чаще прочих побуждает плательщиков к написанию заявки на перекредитацию. Выбирая финансовую организацию, стоит ориентироваться на предложенные заимодавцами условия. По оценке аналитиков банковской сферы для получения выгоды от рефинансирования измененная ставка должна быть ниже прежнего значения минимум на 1,5%. Не стоит упускать из вида дополнительные комиссии и платежи.

На практике процесс перекредитования не отличается от первичного оформления ссуды. Сначала потенциального заемщика оценивают на предмет платежеспособности, исходя из его параметров. Одновременно проверяется и соответствие объекта залога установленным внутри компании требованиям.

Перед получением нового займа придется собрать необходимые для рефинансирования документы. Затем проводится оценка недвижимости, переоформление договоров со страховыми фирмами и оплата прочих расходов. До передачи жилья в залоговое обременение по кредиту станет начисляться повышенная ставка (плюс 2% к базовой).

Большое значение имеет и то, на каком периоде действия договора клиент решил перекредитоваться. Чаще в банках схема погашения задолженности основывается на аннуитетных платежах (одинаковых по сумме). Основная часть первых взносов — это проценты, поэтому рефинансировать кредиты выгоднее в течение 1-2 лет со дня выдачи. Если перевести задолженность в другой банк в середине периода погашения, придется снова выплачивать максимальные проценты.

Перекредитацию ипотечных займов отличают от реинвестирования потребительских аналогов сложность и длительность процедуры. После выбора подходящего банка нужно получить от него согласие на новую жилищную ссуду. В кредитном договоре Сбербанка указано условие, что передаваемое в залог имущество не может участвовать в сделках без письменного подтверждения согласия от заимодавца.

С получением этого документа могут возникнуть сложности, поскольку ипотечные клиенты приносят банку основную часть прибыли, поэтому их потеря нежелательна. С целью удержания плательщиков регулярно разрабатываются новые программы снижения процентных ставок на несколько пунктов по жилищному кредитованию.

Внимание! Услуга доступна после 12 месяцев со дня заключения договора, а воспользоваться ей разрешено единожды в год, если отсутствуют просроченные платежи и кредитная история не испорчена.

При переводе займа в сторонний банк обременение с залоговой недвижимости необходимо снять, после чего переоформить на новое учреждение закладную. На проведение процедуры чаще требуется от 1 до 2 месяцев. В течение этого периода придется выплачивать долг по завышенной ставке.

Базовые ставки по реинвестированию в ВТБ начинаются с 8,8%. Привилегированные условия предусмотрены для потребителей с зарплатными картами, служащих бюджетной сферы и подчиненных корпоративных клиентов учреждения.

Срок новой ссуды достигает 30 лет, а максимальный лимит выдачи — 30 млн руб. Допустимая сумма может увеличиваться посредством привлечения созаемщиков и документов о дополнительном доходе и источниках его получения.

Отдельная программа ВТБ позволяет подать заявку на выдачу ссуды без представления 2-НДФЛ, но за упрощенность процесса переплата увеличится на 0,7% к основной ставке. Предварительно рассчитать платежи и оформить заявление можно на официальном сайте. После предварительного одобрения менеджер позвонит кандидату и согласует дату визита в ипотечный центр.

- низкая ставка независимо от подтверждения дохода;

- доступность оформления заемщикам до 75 лет (на период окончания выплаты);

- выдача иностранцам;

- большой лимит;

- действие одобрения до 4 месяцев.

К минусам обращения в ВТБ можно отнести повышение ставок до оформления закладной и при отсутствии страховки.

Россельхозбанк

Перекредитация в этом банке предусмотрена для любого вида ипотеки, включая частные дома с земельным участком. Размер переплаты составляет 9-12% в зависимости от типа и расположения купленной недвижимости. В СПБ и Москве доступная сумма выдачи достигает 15 и 20 млн руб.

Под реинвестирование подходят займы, выданные от 6 месяцев назад без просроченных взносов. Шансы одобрения можно повысить путем привлечения до 3 созаемщиков, которые являются родственниками основного плательщика. Предусмотрена отправка заявки в режиме онлайн через сайт Россельхозбанка.

- выбор алгоритма погашения (дифферинцированный либо аннуитетный);

- привлечение дополнительных заемщиков;

- требования по оформлению обязательного личного страхования отсутствуют.

Недостаток Россельхозбанка — это надбавка к базовой ставке при отказе приобрести страховку и до передачи в залог недвижимости.

Газпромбанк

Среди конкурентов условия рефинансирования у Газпромбанка наиболее привлекательные. Доступны программы по реинвестированию ипотеки на приобретение жилых объектов первичного и вторичного рынка. Базовая ставка по новой ссуде составляет от 9,2%.

Финансовое учреждение тоже прибавляет по 1% к ставке при отсутствии страховки и до переоформления залога. Максимальная величина кредита составляет 45 млн руб. Срок погашения установлен до 30 лет. Часть займа разрешено использовать на любые цели, включая выплату долга другим организациям.

Здесь потребитель, как и в Россельхозбанке, сам выбирает схему оплаты задолженности. Подобная услуга редко предлагается банками. В случае дифференцированного алгоритма погашения основная нагрузка приходится на начальный период, что позволяет снизить значение итоговой переплаты.

Вносить равные по сумме взносы проще, но первые выплаты на 90% состоят из начисленных процентов. Долг начинает снижаться к середине срока выплаты.

Заключение

К реинвестированию действующих ипотечных займов обращается большинство клиентов. Процедура проводится для снижения долговой нагрузки и итоговой переплаты. Принимая решение о перекредитовании, следует оценивать целесообразность оформления нового займа. Собирать документы и отправлять заявку стоит лишь в случае экономической выгоды.

Рефинансирование даст преимущество, если кредиты оформлены недавно, а процентная ставка ниже минимум на 1,5%. В иной ситуации окупить затраты времени и денег не получится.

Видео про рефинансирование в Сбербанке:

Статья написана по материалам сайтов: sovets24.ru, cursinfo.com, tobanks.ru, sberbank-site.ru.

»