Ипотека молодой семье без первоначального взноса: как взять и правильно оформить кредит на квартиру?

Для многих молодых семей ипотечный кредит – единственная возможность приобрести собственное жилье, будь то квартира или частный дом. На фоне нестабильности финансовых рынков Сберегательный Банк России предлагает супругам специальную акцию по ипотеке.

Для многих молодых семей ипотечный кредит – единственная возможность приобрести собственное жилье, будь то квартира или частный дом. На фоне нестабильности финансовых рынков Сберегательный Банк России предлагает супругам специальную акцию по ипотеке.

Сниженная процентная ставка и минимальный первоначальный взнос – условия ипотеки «Молодая семья» от Сбербанка в 2018 году делают приобретение жилья максимально выполнимой задачей.

Содержание

- Основные особенности акции

- Общие требования

- Необходимые документы

- Порядок действий

- Ипотека без первоначального взноса для молодой семьи в Сбербанке

- Ипотека Сбербанка без первоначального взноса — условия

- Ипотека без первоначального взноса для молодой семьи Сбербанк или ВТБ 24

- Может Вас заинтересовать

- Где можно взять кредит наличными без справок и поручителей?

- Где взять кредит без подтверждения доходов под залог недвижимости?

- Условия социальной программы по ипотеке для молодой семьи

- Что такое ипотечная программа «Молодая семья»

- Как работает государственная программа «Молодая семья»

- Молодая семья – кто относится к этой категории

- Требования к заемщику

- Какие документы нужны для молодой семьи

- Как взять ипотеку молодой семье

- Условия ипотеки молодым

- В каких банках действует ипотека по программе «Молодая семья»

- Топ 10 советов как взять ипотеку без первоначального взноса

- Зачем банкам нужен первоначальный взнос

- 10 проверенных способов взять ипотеку без первоначального взноса

- Когда выгодно брать ипотеку без первоначалки, а когда нет

- Порядок оформления ипотечных кредитов молодым семьям

- Законодательное регулирование

- Условия предоставления займа

- Ипотечный кредит без первоначального взноса

- Преимущества для семей с детьми

- Другие условия

- Пошаговая процедура оформления

- Участие в государственной программе

- Использование социальной ипотеки

- Взятие ипотечных кредитов в коммерческих банковских учреждениях

- Региональные особенности

Основные особенности акции

Программа ипотечного кредитования «Молодая семья» — социальный кредит Сбербанка, учитывающий такой вопрос, как рождение детей, и предполагающий помощь родителей, которые могут выступить в качестве созаемщиков.

Программа ипотечного кредитования «Молодая семья» — социальный кредит Сбербанка, учитывающий такой вопрос, как рождение детей, и предполагающий помощь родителей, которые могут выступить в качестве созаемщиков.

Основная особенность такой акции – минимальный размер первоначального взноса по сравнению с другими предложенными вариантами ипотеки. Первоначальный взнос составляет всего 15% для молодых семей с несовершеннолетними детьми и 20% для семей, которые потомством еще не обзавелись.

Годовая ставка начинается с 12,5%, ее размер напрямую зависит от первоначального взноса. Ниже представлена сводная таблица:

Дополнительные льготы для молодых семей

Дополнительные условия кредита «Молодая семья» от Сбербанка не менее выгодны для заемщиков:

Дополнительные условия кредита «Молодая семья» от Сбербанка не менее выгодны для заемщиков:

- При рождении ребенка молодой семье предоставляется возможность отсрочки платежа на погашение основной суммы долга. Данное условие актуально до момента достижения ребенком 3-х летнего возраста. Обратите внимание, отсрочка не распространяется на ипотечные проценты.

- Отсутствует дополнительно взимаемая плата за досрочное погашение кредита.

- При условии просрочки назначенного платежа, на заемщика накладывается ответственность по уплате неустойки, процент которой составляет всего 0,5% от просроченной суммы за каждый день.

Важно! Если один или оба супругов являются участниками зарплатного проекта Сбербанка, они могут рассчитывать на дополнительные бонусы в виде сокращения процентной ставки и суммы по процентам.

Компенсация по ипотеке молодым семьям

Главным преимуществом ипотеки для молодых семей является возможность привлечения безвозмездных государственных субсидий. Федеральная программа выделяет компенсации на погашение кредита, равные 30% от стоимости жилья, если в семье имеются дети, на каждого из них добавляет еще плюс 5%.

Главным преимуществом ипотеки для молодых семей является возможность привлечения безвозмездных государственных субсидий. Федеральная программа выделяет компенсации на погашение кредита, равные 30% от стоимости жилья, если в семье имеются дети, на каждого из них добавляет еще плюс 5%.

Для получения помощи в погашении кредита молодой семье необходимо представить собранный пакет документов на оформление кредита в Департамент жилищного фонда и политики по месту жительства.

В течение 10 дней после подачи документов заявка будет рассмотрена. При ее одобрении молодая семья получит статус нуждающихся в улучшении жилищных условий, заемщикам будет выдан сертификат на получение субсидий.

Субсидии могут быть использованы в качестве вносимого капитала, таким образом, ипотека получается без первоначального взноса, а также в качестве других частей задолженности по ипотечному кредиту, если таковой на данный момент уже оформлен

Кому могут быть предоставлены льготы

Ипотека для молодых семей в 2018 году может быть предоставлена любой семье, которая подходит под следующие требования:

Ипотека для молодых семей в 2018 году может быть предоставлена любой семье, которая подходит под следующие требования:

- Гражданство РФ.

- Возраст хотя бы одного из супругов не достиг 35 лет, возраст каждого супруга превышает 21 год.

- Если семья неполная, родитель может взять ипотеку, для него сохраняется главное условие – возраст менее 35 лет.

- Наличие первоначального капитала от 15% стоимости жилья.

- Семейный бюджет не ниже определенного уровня.

- Для получения государственных субсидий молодая семья должна состоять на учете в качестве граждан, нуждающихся в улучшении жилищных условий, увеличении жилой площади.

Важно! Для получения ипотеки по Федеральной программе предъявляются требования к приобретаемому жилью. Государство выдает субсидии только на покупку первичного жилья.

Общие требования

Ипотечный кредит от Сбербанка для молодых семей предъявляет следующие требования к заемщикам:

Ипотечный кредит от Сбербанка для молодых семей предъявляет следующие требования к заемщикам:

- Цель кредита – квартира на первичном рынке жилья либо вторичном.

- Срок предоставления – до 30 лет.

- Валюта ипотечного кредита – российские рубли.

- Сумма – от 300 тысяч рублей, до 85% стоимости недвижимости в залоге для семей с ребенком, до 80% стоимости недвижимости в залоге для бездетных семей.

- Минимальный первоначальный взнос – 15% для семей с детьми, 20% для семей без детей.

- Основная процентная ставка – 12,5-13,5%, плюс 1% добавляется при условии отказа от услуги страхования жизни и здоровья.

- Комиссия за рассмотрение поданной заявки – отсутствует.

- Комиссия при оформлении кредита – по тарифам за расчеты с продавцом.

- Время рассмотрения заявки – от 2 до 5 дней (банковских).

- Залог – имеющаяся недвижимость, приобретаемая недвижимость.

- Форма выдачи кредита – в ячейку наличными, на личный счет.

- Плата за досрочное погашение – нет.

- Возраст заемщиков – 21-35 лет.

- Подтверждение дохода – справка по форме банка, 2-НДФЛ.

- Общий стаж работы – не менее одного года за последние 5 лет.

- Стаж работы на последнем месте – не менее 6 месяцев.

- Прописка или регистрация – РФ.

Необходимые документы

Для оформления ипотечного кредита по программе «Молодая семья» от Сбербанка заемщик должен представить следующий пакет документов в банковский отдел по кредитованию:

Для оформления ипотечного кредита по программе «Молодая семья» от Сбербанка заемщик должен представить следующий пакет документов в банковский отдел по кредитованию:

- Анкета-заявление по банковской форме.

- Паспорта заемщиков и их копии, также потребуются паспорта и копии поручителей.

- Справки о доходах по банковской форме либо в виде 2-НДФЛ.

- Свидетельство о заключении брака, его копии.

- При наличии детей – свидетельства о рождении, а также копии документа.

- Если родители молодых супругов выступают в качестве созаемщиков, необходимо представить документы, подтверждающие родство.

- Сертификат на получение государственной субсидии (при наличии).

Сбербанк вправе потребовать от заемщиков ряд других документов, если посчитает их рассмотрение необходимым.

При одобрении заявки банк выдает заемщикам кредит единовременно. Приобретаемое на эти деньги жилье обязательно подлежит страхованию. Страховые взносы составляют минимум 3% от общей суммы долга на дату внесения финансовых средств, выплачиваются один раз в год.

Порядок действий

Пошаговая инструкция оформления ипотечного кредита по программе «Молодая семья» в Сбербанке:

Пошаговая инструкция оформления ипотечного кредита по программе «Молодая семья» в Сбербанке:

- В начале заемщику необходимо обратиться в отделение банка и заполнить заявление-анкету.

- Собрать все необходимые документы. Пакет документов вместе с заполненным заявлением представить в филиал Сберегательного банка.

- Дождаться решения Банка, принято оно будет в течение 2-5 рабочих дней.

- Собрать пакет документов по интересующему объекту недвижимости.

- Подписать кредитный договор, а также договоры обеспечения, произвести страхование предметов залога.

- Получить кредит наличными, приобрести недвижимый объект и стать его полноправным собственником.

Видео: Программа «Молодая семья» от Сбербанка

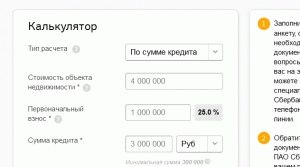

Ипотечный калькулятор

Для удобного расчета кредита и его особенностей Сбербанк предлагает своим потенциальным клиентам воспользоваться кредитным калькулятором. Для получения сводной информации в поля калькулятора по ипотеке необходимо внести такие данные:

Для удобного расчета кредита и его особенностей Сбербанк предлагает своим потенциальным клиентам воспользоваться кредитным калькулятором. Для получения сводной информации в поля калькулятора по ипотеке необходимо внести такие данные:

- Стоимость жилья, которое заемщик желает приобрести.

- Первоначальный капитал либо ежемесячный платеж.

- Сумма ипотечного кредита в рублях.

- Срок кредитования, указать в годах и месяцах.

- Дату выдачи ипотечного кредита.

- Категорию заемщика, его пол, дату рождения.

- Основной доход заемщика.

- Регистрация объекта недвижимости (до или после ипотеки).

На текущий момент Сбербанк предлагает молодым семьям наиболее реальный и выгодный способ приобретения личного жилья. Для уточнения информации и получения более подробной необходимо обращаться в кредитный отдел Сберегательного Банка России.

Ипотека без первоначального взноса для молодой семьи в Сбербанке

Молодым семьям с ребенком сложнее всего приобрести и обустроить свою квартиру, так как нажитого капитала у них нет. Поэтому зачастую они принимают решение о том, чтобы взять ипотеку. Взять такой кредит в России без первоначального взноса нельзя практически нигде. Иногда в роли первоначального взноса может выступать уже имеющееся жилье.

Также для молодых семей доступным является следующее решение жилищного вопроса: получить сертификат в местной администрации о том, что вы имеете право на улучшение жилищных условий и становитесь участником государственной программы, после чего можете взять ипотеку в Сбербанке на выгодных условиях. Таким образом, сумму первоначального взноса для Сбербанка должна покрыть государственная помощь.

Ипотека Сбербанка без первоначального взноса — условия

На данный момент взять ипотеку молодой семье без первоначального взноса в Сбербанке невозможно. Зато эту стартовую сумму можно попробовать получить в рамках программы по господдержке молодых семей. Чтобы получить возможность взять жилищный кредит, хотя бы одному человеку из семейной пары должно быть максимум 35 лет. Также в этой банковской организации установлены следующие кредитные условия:

- Валюта кредитования – рубль;

- Процентная ставка – от 10,5% (на практике чаще всего процентная ставка – от 11,5%);

- Размер стартовой выплаты – от 20%;

- Срок – до 30 лет;

- Схема погашения – аннуитет;

- Страхование рисков повреждения является обязательным.

Страхование жизни не является обязательным (при отказе процентная ставка повышается на 1%).

Ипотека Сбербанка в новострое без первоначального взноса для молодой семьи 2018

Как оформить ипотеку без первоначального взноса в Сбербанке молодой семье? Для этого сначала необходимо стать полноценным участником государственной программы с соответствующим названием «Молодая семья».

После того, как вас признают нуждающейся семейной парой, и очередь на получение помощи дойдет до вас, необходимо будет подать документы в банк. Государство готово выдать вам до 30% от стоимости жилья. Именно эти деньги можно потратить на первоначальный взнос. Следующее условие — процентная ставка будет находиться примерно на уровне 11,5%.

Если у молодой семьи есть ребенок, то станет возможным получение материнского капитала. Для этого придите с паспортом и свидетельством о рождении детей в ПФР. Эти деньги выдают на второго ребенка и сегодня общий размер равен 453 тысячам рублей, которые тоже можно применять как первоначальный взнос за ипотеку на квартиру. При применении маткапитала процентная ставка – от 12,5%.

Ипотека на 30 лет без первоначального взноса для молодой семьи

Данное предложение сегодня действует в Сбербанке. Кредит разрешают взять на срок вплоть до 30 лет. Для этого хотя бы один из супругов не должен достичь возраста в 35 лет. Точный размер процентной ставки рассчитывается с учетом стартовой выплаченной суммы и срока ипотеки. Желательно иметь постоянный трудовой стаж, особенно на последнем рабочем месте. Созаемщиком может выступать супруг. Точный размер процентной ставки на практике колеблется от 11 до 15%.

Ипотека без первоначального взноса для молодой семьи Сбербанк или ВТБ 24

Лучшим вариантов в обеих банках для молодых семей остаются ипотечные программы с господдержкой. В таком случае государство может компенсировать около 30% от всей цены квартиры. Условия в обоих учреждения остаются практически аналогичными. Процентная ставка и там, и там начинается от 11,4%, максимальный срок не более 30 лет. Единственное отличие – это минимальная цена квартиры. Если в ВТБ24 можно подписать договор на 600 тысяч рублей, то в Сбербанке эта сумма в два раза меньше – 300 тысяч руб.

Калькулятор расчета ипотеки

Калькулятор ипотеки Сбербанка для молодой семьи без первоначального взноса будем использовать для конкретного примера. Приведем расчеты для такого случая: цена квартиры – 5 миллионов руб, сразу будет внесен 1 миллион руб (за счет государственной поддержки), срок выплаты – 20 лет.

Взять жилье в кредит по этим параметрам под 11,4% на практике можно будет, если ваш ежемесячный доход составляет порядка 70 тысяч руб. В этом случае калькулятор выдаст, что ежемесячный платеж, который необходимо вносить, равен 42 тысячам руб.

Как правила, в отзывах очередной раз отмечают, что ипотека без первоначального взноса в Сбербанке не является возможной. Поэтому большинство отзывов об ипотечной программе поступают от тех, кто воспользовался либо материнским капиталом, либо государственной поддержкой.

В отзывах люди заявляют, что приходится сталкиваться с огромным количеством документации и различных бюрократических процессов. Даже при положительном решении со стороны банка на все процедуры уходит как минимум несколько месяцев, а то и несколько лет.

При этом Сбербанк остается надежным в данном плане: кредитные договора составляются правильно (без обманов и лишних сомнительных пунктов), процентная ставка не завышается. Люди указывают, что если вы соответствуете основным условиям банка, то вероятность удовлетворения вашей заявки является достаточно высокой.

Может Вас заинтересовать

Где можно взять кредит наличными без справок и поручителей?

Оформление кредита наличными нередко отнимает длительное время. Заявка рассматривается недолго, однако сколько нужно для подготовки документов, привлечения поручителей и созаемщиков,…

Где взять кредит без подтверждения доходов под залог недвижимости?

Банки Российской Федерации с трудом выдают займ, сумма которого более одного миллиона рублей. Для получения больших денежных средств подтвердите платежеспособность…

Условия социальной программы по ипотеке для молодой семьи

Каждый гражданин страны хочет обзавестись собственным жильем. Нынешняя экономическая ситуация в стране не способствует мгновенному осуществлению данного желания, поэтому жители городов обращаются к жилищному кредитованию. Ипотека молодой семье – это единственный способ получить кредит на жилье по более выгодным условиям с пониженной процентной ставкой и частичной компенсацией затрат.

Что такое ипотечная программа «Молодая семья»

Программа разработана для граждан, недавно вступивших в брак. Возраст супругов не должен превышать 35 лет. Чтобы рассчитывать на господдержку, муж с женой должны встать в очередь на улучшение жилищных условий. Размер государственных субсидий определяется региональной стоимостью жилья. В Москве на пару без детей выделяется 48 м2, а если есть ребенок, то по 18 м2 на человека.

Федеральная программа «Жилище 2011-2020 гг.»

Правительство задалось целью обеспечить граждан доступным жильем. С этой целью была разработана федеральная программа «Жилище». По этому проекту государство занимается массовым возведением новостроек экономкласса, а затем продает квартиры из таких комплексов по льготной стоимости нуждающимся. Участниками федеральной программы смогут стать любые граждане РФ, нуждающиеся в улучшении жилищных условий. За 9 лет ее работы приобрести жилье смогли более 520 тысяч семей. Участники должны соответствовать следующим требованиям:

- Возраст супругов не должен превышать 35 лет.

- Доход семьи должен быть не меньше минимального.

- Один из супругов – гражданин РФ.

Региональные программы

Проект реализуется в областях по-разному. В Архангельске обеспечивают покупку жилья на вторичном рынке. Органы исполнительной власти Белгорода помогают приобрести семейным людям квартиры в новостройках. Жители Самары и Владивостока могут выбрать жилье на любом рынке недвижимости. Главной проблемой при реализации региональных программ субсидирования является подтверждение доходов. Многим жителям выдают «серую» зарплату, что препятствует получению социальной помощи.

Как работает государственная программа «Молодая семья»

Участникам проекта выдают специальное свидетельство на получение субсидии. Ее размер составляет 30-35% от стоимости покупаемой недвижимости. Если у семьи есть ребенок, то размер субсидии увеличивается на 5%. Оставшуюся сумму можно получить, обратившись в один из коммерческих банков, где есть ипотека молодой семье. С учетом первоначального взноса граждане попадают под льготное кредитование.

Единовременная покупка недвижимости

Одним из вариантов приобретения квартиры является выплата ее полной стоимости предыдущему владельцу. Некоторые молодожены даже с учетом материнского капитала не могут себе позволить этот шаг. В такой ситуации можно сделать запрос на получение субсидии. Необходимо обратиться в местные органы самоуправления и представить справки, подтверждающие следующую информацию:

- зарплата по основному месту работы;

- размер денежных средств на депозите (если для приобретения недвижимости пара будет использовать собственные накопления);

- доходы от ИП;

- алименты (если семья неполная).

Дополнительно потребуются документы о расходах. В графу расходы входят выплачиваемые алименты, взносы по кредитам, выплаты за аренду жилья, оплата коммунальных услуг. Даже если муж с женой вместо оформления ипотеки решат купить недвижимость с помощью собственных накоплений и суммы субсидии, то они все равно должны собрать справки о доходах и расходах для муниципальных органов.

Оплата ипотечного кредита

Строительство нового жилья

Размер субсидии в этом случае составляет 30-35% от стоимости квартиры. Необходимо обратиться в местные исполнительные органы, отвечающие за оказание помощи населению. Некоторые банки запускают молодежные акции, позволяющие оформить заем онлайн со значительной скидкой. Изучив список документов, граждане должны отправить их электронные копии и заполнить заявление. Отказы по заявкам приходят в тех случаях, если справки для определения платежеспособности не были представлены.

Молодая семья – кто относится к этой категории

Участвовать в программе могут пары, в которых оба супруга младше 35 лет. Некоторые коммерческие банки разрешают оформить кредит на льготных условиях, если муж или жена не старше 35 лет. Воспользоваться программой обеспечения жильем молодых семей могут люди с гражданством РФ. Допустимо, чтобы гражданином был только один из супругов при наличии общих детей.

Кто может претендовать на государственную помощь

- пары без детей, где каждый из супругов является гражданином РФ;

- неполные семьи с детьми, состоящие из одного родителя, являющегося гражданином РФ;

- заключившие официальный брак лица, имеющие 1 и более ребенка, где один из супругов – гражданин РФ.

Особенности ипотечного кредитования молодых семей в банках

Кредитные организации с удовольствием занимают деньги крупному бизнесу. Однако вопрос о том, как получить ипотеку молодой семье, остается актуальным. Не все финансовые объединения готовы предоставить сразу ипотечный заем. Большинство банков потребуют поручителей или начнут вести речь о залоге недвижимости, т.к. недавно образованная семья как социальная ячейка не является благонадежной. Немаловажным фактором становится размер заработной платы обоих супругов.

Требования к заемщику

Каждая финансовая организация производит оценку граждан по собственным критериям. Исключений не делают даже для пар, участвующих в государственных программах по получению льготного жилья. Повысить свой рейтинг в глазах кредитной организации можно, если представить ей созаемщиков, которыми могут выступать родители или друзья. Требования во многих банках к заемщикам следующие:

- возраст не менее 21 года;

- регистрация в регионе;

- трудовой стаж не меньше 1 года;

- наличие документов, подтверждающих платежеспособность;

- срок заключения брака – не меньше 1 года;

- положительная кредитная история.

Какие документы нужны для молодой семьи

Без сбора определенных справок участвовать в государственных проектах не получится. Их представляют в различные муниципальные органы, чтобы подтвердить свой статус. Вместе с копиями документов должны быть оригиналы. При подаче заявления требуется присутствие обоих супругов. Чтобы принять участие в программе, молодожены должны собрать следующие документы:

- заявление специальной формы, заполненное в двух экземплярах;

- копии лицевого счета (открывается бесплатно в том банке, где супруги собираются взять кредит);

- выписка из домовой книги;

- копия свидетельства о браке;

- паспорта обоих супругов и свидетельства о рождении детей (если есть);

- копии документов на приобретаемую недвижимость (получают у застройщика или владельца квартиры);

- документы о постановке на специальный учет или иные бумаги, подтверждающие право участия в государственной программе (выдаются бесплатно при обращении в МФЦ);

- справка о доходах в установленной форме (оформляется бесплатно работодателем).

Как взять ипотеку молодой семье

Получить деньги от банка для покупки недвижимости можно на обычных и льготных условиях. Первый вариант невыгоден для молодых людей, т.к. ставки по кредиту будут высокими. Существует определенный порядок действий, которые необходимо совершить, чтобы стать участником государственной программы. Выполнив их, молодожены смогут оформить кредит на льготных условиях:

- Регистрация в программе «Молодая семья». Обратиться к администрации города или МФЦ. Получить список документов. Представить оформленные бумаги МФЦ или администрации. Дождаться уведомления о регистрации в очереди на улучшение условий проживания.

- Анализ рынка недвижимости и выбор подходящего жилья. Можно использовать списки с государственных сайтов, где собраны комплексы экономкласса.

- Выбор банка и оформление заявки на ипотечный кредит. Список подходящих финансовых учреждений можно найти у организаций, ответственных за реализацию проекта.

- Заключение договора ипотечного кредитования на льготных условиях.

Условия ипотеки молодым

Государство пытается помочь молодоженам улучшить условия для проживания. В этих целях уполномоченными органами выдается сертификат для получения ипотеки на льготных условиях. Оформлять кредит гражданам, официально заключившим брак, не просто даже с государственной помощью. Ипотека молодой семье может быть предоставлена на следующих условиях:

- первоначальный взнос должен быть не меньше 10-15%;

- необходимо представить созаемщиков, которые гарантируют выплату кредита;

- при рождении ребенка существует возможность отсрочки платежей на пару месяцев.

Размер процентной ставки

Величина переплаты устанавливается каждым банком отдельно. Если первоначальные взносы составляют 50% от стоимости недвижимости, то проценты будут меньше. Если задаток вместе с субсидией составляет всего 10-20%, то переплата будет максимальной. В соответствии с государственной программой ипотека молодой семье выдается под уменьшенные проценты. Минимальный величина ставки составляет 8,9%, а максимальная – 14%.

График погашения ежемесячных выплат

Ипотека для молодых семей предусматривает льготные условия возврата денежных средств банку. Размер взносов зависит от сроков кредитования. Многим финансовым организациям выгодно, чтобы погашение ипотечного займа производилось равными частями. Заемщик выплачивает в равной степени проценты и взятую в долг сумму. При рождении ребенка участники государственной программы могут получить дополнительную субсидию, предназначенную для погашения кредита.

Штрафные санкции за просрочку

Собственность заемщика может быть арестована, если гражданин уклоняется от ежемесячных взносов. При постоянных просрочках начисляется пеня за каждый день. Она устанавливается на уровне 1%. Некоторые финансовые организации могут оформить отсрочку платежей, если семья представит документы, подтверждающие проблемы с финансами. Если возникла просрочка по страхованию, то:

- банковская ставка по займу может быть увеличена;

- если оплата страховки произвелась с заемных средств, то за их несвоевременный возврат начисляют пени.

Штрафные санкции могут значительно повлиять на оплату первоначального долга. Во избежание изменений в сумме кредита или ипотечном договоре, заемщик должен обратиться в кредитную организацию и проинформировать ее о финансовых затруднениях. При льготной ипотеке работники банка смогут разработать варианты реструктуризации долга, включающие и кредитные каникулы.

В каких банках действует ипотека по программе «Молодая семья»

Сбербанк предлагает оформить кредит молодоженам по нескольким льготным проектам. Ипотека молодой семье от Сбербанка может быть оформлена с учетом доходов родителей супругов или с привлечением созаемщиков. Рассчитать переплату можно ипотечным калькулятором или самостоятельно. В таблице приведены банки, занимающиеся выдачей займов по данной государственной программе:

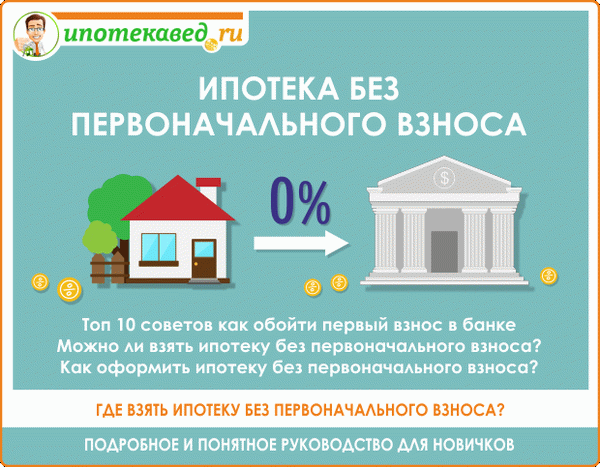

Топ 10 советов как взять ипотеку без первоначального взноса

Приветствуем! Сегодня поговорим о том, что такое ипотека без первоначального взноса, можно ли взять ипотеку без первоначального взноса и стоит ли это делать, а также где взять ипотеку без первоначального взноса максимально выгодно. В общем, если нет первоначального взноса, а жилье очень нужно, то обязательно прочтите пост до конца.

Зачем банкам нужен первоначальный взнос

Прежде всего давайте разберемся, что такое ипотека и зачем банки требуют первоначальный взнос.

Ипотека – это займ от банка на покупку жилья. Как правило, банк берет в залог именно ту недвижимость, которую приобретают по ипотеке. Пока вы не закроете задолженность перед банком, жилье будет под обременением. Это значит, что ни продать, ни подарить или еще что-то сделать с этой недвижимостью вы не сможете.

Казалось бы, все отлично. Банк дает вам деньги на покупку квартиры, а сам получает гарантию в виде закладной на неё. Если вы вдруг не сможете платить ипотеку, оп просто продаст её и получит свои деньги назад. Но не все так просто.

Ипотечный кредит без первоначального взноса для банка слишком рискованная сделка по двум причинам:

- Рынок недвижимости очень нестабилен. Периоды роста стоимости недвижимости сменяются затяжными кризисами, которые обрушивают цены на жилье. Если банк выдает ипотеку на пике цен, то он просто не сможет реализовать квартиру по нужной цене, чтобы покрыть задолженность заемщика неспособного дальше оплачивать кредит, во время кризиса.

- Ипотека с нулевым взносом привлекает заемщиков низкого качества. Банки считают, что, если человек не может накопить деньги на первоначальный взнос, значит он не очень умеет управлять своими финансами, а как итог – риск невозврата по ипотеке из-за низкой платежной дисциплины. Второй момент, есть убеждение у банков, что ипотека без первоначалки – это удел низкооплачиваемых заемщиков с «серыми» доходами и неофициальным трудоустройством, а это опять же риск будущих проблем с возвратом. Но практика показывает, что все это лишь домыслы банков. Просрочка по ипотечным кредитам самая минимальная (3-4%), а те, кто решился на ипотеку, как правило достаточно исправно выполняют свои обязательства перед банком.

Так или иначе, но первоначальный взнос стал обязательным требованием у большинства банков. При ипотеке вы обязаны иметь на руках 10-15% процентов наличных средств от стоимости квартиры.

Но на любой замок есть отмычка. Хотеть не вредно, а вредно не хотеть. Сейчас поговорим про 10 способов как обойти первоначальный взнос в банке.

10 проверенных способов взять ипотеку без первоначального взноса

Итак, давайте разберем самые популярные способы взять квартиру в ипотеку без первоначального взноса. По итогу вам станет абсолютно понятно, как оформить ипотеку без первоначального взноса именно в вашем случае.

Классический вариант

Классическая ипотека без первоначального взноса в 2017 году представлена банком – это Металлинвестбанк и его программа «Ипотека без первоначального взноса».

Суть программы очень проста. Вам выдается ипотека полностью на всю стоимость квартиры без всяких заморочек под фиксированные 14% годовых (если не страхуете жизнь и здоровье, то +1%).

Без первого взноса ипотека возможна только для работников, работающих по найму (не ИП и собственники бизнеса), на сумму от 250 тыс. до 3 млн., на срок до 25 лет. Оформление ипотеки на строительство дома по данной программе невозможно.

Используйте наш ипотечный калькулятор, чтобы сделать расчет ипотеки без первоначального взноса в Металлинвестбанке. Рассчитанный первичный платеж не должен превышать половины дохода вашей семьи.

Также ипотеку с 0 первоначальным взносам можно оформить в СМП банк (от 12,5% ), Банк Возрождение (от 12,95%) и Промсвязьбанк (от 13,3%), но только на новостройку и у специально аккредитованных застройщиков.

Программа «Переезд» и аналоги

Следующий вариантом, как взять ипотеку без первоначального взноса может стать программа «Переезд» от Банка Левобережный или её аналоги в других банках.

Если у вас нет денег на первоначальный взнос, то вам их может одолжить банк под залог другого вашего жилья. Т.е. Вы оформляете ипотеку в нужном вам банке, а деньги на первоначальный взнос получаете от банка Левобережный, например. При этом ежемесячно платить за данный заем вам не надо.

Деньги выдаются на год с условием того, что вы течение этого срока найдете покупателей на вашу квартиру и продадите её с разрешения банка по нужной вам цене без спешки, а затем погасите заем с процентами. Но можно и не продавать эту квартиру, а просто вернуть деньги банку + проценты, что набегут за это время (от 17,5 до 19% годовых).

Плюс тут очевиден – легальный способ получить деньги на первый взнос без проверки требований к доходу и вашей занятости.

Пример. Вы официально не работаете, но у вас есть квартира, которую вы можете заложить. Банк выдаст вам не более 60% процентов от её оценочной стоимости. От 3 млн. это 1800 тыс. руб. В Банке ВТБ 24 можно оформить ипотеку по двум документам без подтверждения трудовой занятости, если у вас есть 40% первоначального взноса. Таким образом, вы даже, будучи официально безработным или с низким официальным доходом, но с квартирой в собственности, сможете приобрести жилье до 4,5 млн. рублей.

Минус тоже очевиден – наличие квартиры в собственности.

Под залог недвижимости

Есть еще один реальный способ избежать поиска первоначального взноса – это взять кредит под залог имеющейся недвижимости.

Вам также, как и в прошлом варианте, нужно иметь свою недвижимость в собственности, но вам выдадут нужную сумму наличными без анализа куда вы эту сумму потратите.

Это коммерческая ипотека без первоначального взноса. Её очень часто берут под бизнес, либо на покупку нестандартного жилья, которое под обычную ипотеку не подходит.

Ипотека под залог недвижимости существует практически во всех крупных банках. В частности, в Сбербанке вы можете взять нецелевой кредит под залог недвижимости на сумму от 500 тыс. руб. до 10 млн. Сумму выдают в пределах 60% от залоговой стоимости недвижимости. Срок от года до двадцати лет по ставке от 14% годовых.

Еще один вариант получить ипотеку без первоначального взноса – это взять потребительский кредит, в том числе потребительский кредит под залог автомобиля и оформить обычную ипотеку.

Здесь нужно подойти к делу с головой.

Во-первых, нужно посчитать потяните ли вы платеж по кредиту и платеж по ипотеке одновременной. Потребительские кредиты выдаются на меньший срок и под большую ставку, чем по ипотеке. Можно очень быстро выйти на просрочку, если начнутся проблемы с работой и доходом.

Во-вторых, потребительский кредит нужно брать в нужный момент. В зависимости от типа банка, есть разные алгоритмы выдачи ипотеки. Как правило, после того, как вы предоставили документы по объекту недвижимости в банк после одобрения заявки, вы смело можете идти и брать кредит на первоначальный взнос, но уже в другом банке. Повторно банк не будет проверять кредитную историю и не заметить того, что у вас появился новый долг.

Но бывают и другие варианты, когда банк требует разместить первоначальный взнос на счету или заложить в аккредитив перед выдачей кредита. Тогда если вы возьмете кредит, банк увидит это в кредитной истории и может срезать сумму уже одобренной ипотеки или совсем перевести заявку в отказ, и вы останетесь без квартиры, но с потребительским кредитом на руках.

Используете помощь в получении ипотеки без первоначального взноса у наших партнеров – проект «Кашалот Финанс» или запишитесь на бесплатную консультацию у нашего юриста в специальной форме в правом нижнем углу экрана.

Взять в долг

Если вам не хочется переплачивать, то следует рассмотреть вариант взять деньги в долг.

С одной стороны, самый простой вариант. Попросить у родственников или знакомых деньги в долг и внести его в уплату первоначального взноса по ипотеке, а затем возвращать по возможности с процентами или без.

Но с другой стороны не у всех будет на руках нужна сумма. Для покупки квартиры в 3 млн. рублей нужно найти примерно 450 тыс. Второй момент – психологический. Не всегда удобно занимать у близких родственников и знакомых и, тем более, если будут проблемы с возвратом, то можно навсегда испортить с ними отношения.

О том, где взять деньги в долг срочно онлайн мы писали в нашем прошлом посте. Обязательно загляните туда, чтобы не попасть в лапы мошенников, узнать золотые правила жизни без долгов и советы о том, как их быстро погасить.

Сертификат

Возможна ли ипотека без первоначального взноса с использованием материнского сертификата? Наш ответ: да, возможна, но в определенных банках.

Есть ряд банков, которые выдадут вам такой кредит. Кредитование достаточно простое. Вы обращаетесь в банк и предъявляете полный пакт документов (как на ипотеку на общих условиях), но дополнительно доносите справку об остатке мат. капитала из ПФ и сам сертификат.

Банк принимает положительное решение и выдает вам ипотеку на всю стоимость недвижимости. Далее вам следует обраться в ПФ с пакетом документов для погашения ипотеки материнским капиталом.

Документы для погашения ипотеки материнским капиталом вы можете посмотреть в нашем прошлом посте.

Пенсионный фонд в течение двух месяцев перечислит деньги в банк и погасить за вас часть ипотеки или полностью, если хватит суммы.

Ипотека без взноса под материнский капитал, на текущий момент, наиболее выгодна в Сбербанке (от 12% годовых) и Уралсибе (10,8%). В Райффайзенбанке можно взять ипотеку без первоначального взноса с материнским капиталом под 12,5% годовых, но только если у вас официальный доход по 2 ндфл, если по форме банка, то тогда нужно найти 10% ПВ. Отзывы о данных банках только положительные.

Субсидии от государства

Государство активно помогает определенным категориям граждан в решении жилищного вопроса. В частности, взять ипотеку без первоначального взноса в МО могут по программе «Социальная ипотека в Московской области» учителя, врачи и ученые. О ней мы писали ранее. Первый взнос за них до 50% оплатит бюджет. Как можно стать участником данной программы мы рассказали в прошлом посте.

Без взноса в Москве и в других городах следует рассматривать программу «Молодая семья» (социальная ипотека). Для молодой семьи действует ряд льгот. Можно получить от государства субсидию до 35% стоимости квартиры.

Для участия в программе вы должны обратиться в органы власти на месте и предоставить нужные документы, чтобы вас признали нуждающимися в улучшении жилищных условий.

Для военных действует накопительно-ипотечная система. В рамках данной системы на специальном счету накапливается определенная сумма, установленная государством, которую военнослужащий может потратить на оплату первоначального взноса по военной ипотеке.

Таким образом, после трех лет службы, нулевая ипотека по первому взносу для военного вполне возможна.

Военная ипотека в 2017 году сумма и топ 10 предложений банков.

Если вы планируете взять квартиру без первоначального взноса, то вы обязана знать термин «Завышение». Сейчас разберемся, что это такое.

Обходить требование банка по первому взносу можно разными способами. Достаточно простой из всех вариантов – это просто завысить стоимость квартиры перед банком.

При таком раскладе вы показываете банку стоимость квартиры выше, чем она реальна есть на размер первоначального взноса, а также предоставляете ему в качестве подтверждающих документов о его уплате расписку от продавца.

Возможные проблемы:

- Можно не пройти оценку квартиры перед банком. Если завышение слишком большое и стоимость квартиры сильно отличается от рынка, то банк может отказать в кредитовании данного жилья.

- В новостройке от застройщика приобрести квартиру будет крайне сложно. Банки не принимают расписки от юридического лица.

- Есть риск у продавца, что покупатель может потребовать вернуть «виртуальный» первый взнос.

- ГК Российской Федерации, в частности статьями 37,131,209,246,260,488, в том числе и главой №3;

- Федеральным законом РФ №102, который регулирует вопрос о предмете залогового имущества;

- Федеральный закон №122, который регулирует вопрос о регистрации прав собственности на приобретаемую недвижимость по ипотеке.

обязательное наличие официального места работы. При этом совокупный доход семьи должен превышать ежемесячный платеж по ипотеке минимум вдвое;

обязательное наличие официального места работы. При этом совокупный доход семьи должен превышать ежемесячный платеж по ипотеке минимум вдвое;- у одного из супругов должно быть наличие минимум 6 месяцев стажа работы на текущем месте работы;

- наличие постоянного места проживания в течение определенного периода в том регионе, где происходит приобретение жилой недвижимости. Здесь достаточно наличие необходимого времени проживания одного из родителей. Срок зависит от конкретного банка, поскольку в каждом он разный;

- совокупный возраст супругов не должен превышать отметку в 70 лет. Простыми словами максимальный возраст каждого из супруга не должен быть больше 35 лет.

- недвижимость должна быть эконом-класса;

- для семьи из 2 человек – максимальная площадь недвижимости не должна превышать 42 кв. метра. Если же семья состоит из более 2 человек – 18 кв. метра выделяется на каждого;

- недвижимость должна быть полностью в технически исправном состоянии и отвечать санитарным требованиям;

- если речь идет о покупке дома по ипотеке, то строительством должна заниматься исключительно строительная компания, а все технические требования согласно законам РФ учтены в полном объеме;

- недвижимость должна быть расположена исключительно в том регионе, где проживает молодая семья.

в Сбербанке – порядка 10,7%;

в Сбербанке – порядка 10,7%;- Банк Москвы – от 11,7%;

- Абсолют Банк – 11,5%;

- Тинькофф Банк – от 10,45%;

- ВТБ – от 11,4%;

- ГазпромБанк – в пределах от 11 до 14%.

- молодая семья, у которой есть свои дети, должна в обязательном порядке вносить первоначальный взнос в максимальной сумме – 15%;

- если у молодой супружеской пары отсутствуют дети, минимальный первоначальный взнос начинается от 20%.

Сбор необходимой документации.

Сбор необходимой документации.- Семья обращается в любой банк, который предоставляет ипотеку молодой семье. При выборе банка стоит обратить внимание на наличие специальных программ, которые позволяют существенно сэкономить на переплате.

- Период ожидания ответа по вопросу кредитования.

- Подписание договора.

- Получение ипотеки.

- Приобретение квартиры.

паспорта молодой семьи;

паспорта молодой семьи;- свидетельство о рождении ребенка, если есть дети;

- свидетельство о браке;

- справку о наличии официального места работы обоих супругов;

- справку о средней заработной плате;

- документ из органов местного самоуправления о предоставлении государственной поддержки (если семья принимает участие в гос. программе);

- страховой полис.

наличие стабильного дохода у молодой семьи;

наличие стабильного дохода у молодой семьи;- семья должна нуждаться в улучшении жилищных условий проживания – наличие соответствующего документа;

- молодая семья проживает в одном регионе не меньше 10 лет. Их возраст не больше 35 лет (каждого).

заявление – заполняется совместно с сотрудниками муниципального органа;

заявление – заполняется совместно с сотрудниками муниципального органа;- паспорта обоих супругов;

- оригинал выписки из домовой книги;

- справку о том, что молодая семья не имеет долгов по коммунальным платежам;

- если у семьи есть свое жилье – необходимы документы о праве собственности, если проживает в съемной квартире – договор о найме;

- документ, который подтверждает состояние в очереди на улучшение жилищных условий;

- справку из официального места работы по форме 2-НДФЛ.

Займ от АН и застройщика

Чтобы избежать проблем с оценкой квартиры или нужна ипотека без первоначального взноса от застройщика, существует способ взять займ на первый взнос у самого застройщика или агентства недвижимости.

Суть программы заключается в том, что вы оформляете обычную ипотеку, а застройщик или АН выдает вам беспроцентный или процентный займ в размере первоначального взноса. Его вы отдаете в банк, а далее возвращаете займ на тех условиях, которые были прописаны в договоре.

Данную схему используют чаще вместе с завышение стоимости квартиры, тогда застройщик от банка получает всю стоимость квартиры сразу, а для банка на размер завышения выдается приходно-кассовый ордер. При этом после получения ключей и при отсутствии претензий со стороны покупателя, договор займа уничтожается.

Как правило, за данную услугу берут дополнительную плату – 3-5% от стоимости квартиры.

Также взять займ можно в любом МФО. Проверенный вариант тут.

Акции от застройщика

Для каждого застройщика первоначальный взнос по ипотеке является головной болью. У большинства населения просто нет денег на него. Тем более, что при приобретении квартиры в новостройке в ипотеку приходиться оплачивать еще и аренду квартиры пока строится дом.

Акция от застройщика может заключаться в рассрочке по уплате первоначального взноса или предоставлении специальной скидки в размере первого взноса на квартиру.

Необходимо постоянно мониторить рынок предложений, чтобы не пропустить интересный вариант.

Когда выгодно брать ипотеку без первоначалки, а когда нет

Прежде чем решиться на покупку вам следует рассчитать ипотеку на нашем калькуляторе и подумать насколько она вам выгодна.

Давайте разберем простой вариант.

Из нашего расчета следует, что даже в варианте с завышением ипотека без первого взноса проигрывает классической ипотеке с ПВ.

Другой вопрос, когда у вас нет своего жилья и вам просто нереально накопить на взнос в банк, тогда данная ипотека будет единственным вариантом решения жилищной проблемы и тут уже не до расчета выгодности.

Вопрос от читателей. Хочу взять ипотеку на строительство дома. Как получить такую ипотеку и возможно ли обойтись без первого взноса. Где можно оформить и под какой процент будет выдаваться ссуда.

Наш ответ. Взять можно в Сбербанке по ставке от 12,5% годовых. Обойти первоначальный взнос можно, если предоставить чеки на закупку материалов или договориться с подрядчиками о предоставлении ему аванса за якобы выполненные работы (должен быть платежный документ).

Надеемся, у вас больше не осталось вопросов о том, как взять ипотеку без первого взноса. Если нет, то ждем ваши комментарии в конце поста и вопросы нашему юристу в специальной форме в правом нижнем углу.

Подписывайтесь на обновления проекта и жмите кнопки социальных сетей!

Порядок оформления ипотечных кредитов молодым семьям

Но мало кто из них знает о том, какими нормами закона регулируется вопрос ипотечного кредитования? Какие условия к семье, недвижимости?

Есть ли особенности при наличии детей и так далее.

Рассмотрим все вопросы подробней.

Законодательное регулирование

Вопрос о предоставлении ипотечного кредита для молодых семей регулируется множеством законодательных актов. Если говорить конкретней, то речь идет о таких законах РФ, как:

Условия предоставления займа

Требования к семье

Основными требованиями по ипотечному кредиту к семьям являются:

При этом необходимо помнить об еще одном нюансе: если супругу необходимо проходить срочную воинскую службу в армии в течение ипотечного кредитования, необходимо доказать банку тот факт, что того дохода будет достаточно для ежемесячных платежей без возникновения просрочек.

Требования к жилью

При обращении в банковское учреждение необходимо помнить о том, что к приобретаемому жилью выдвигаются требования, которые заключаются в следующем:

Процентные ставки

Если говорить подробней о процентных ставках по банкам Российской Федерации, то они следующие:

Годовая процентная ставка может варьироваться в зависимости от того, какой уровень дохода, наличие детей, желания оформить страховой полис и так далее.

Ипотечный кредит без первоначального взноса

Для молодых семей существует так сказать альтернативный вариант, который допускает возможность оформления ипотеки без осуществления первоначального взноса.

Альтернатива заключается в том, что молодой семье необходимо обязательное наличие положительного кредитного рейтинга в одной или же сразу в нескольких банковских учреждениях. Простыми словами, ранее оформленные займы (любые) должны быть погашены в срок и без отсутствия просрочек.

Наличие положительной кредитной линии позволяет считать банковским учреждениям то, что заемщики добропорядочные и у них и в мыслях не возникнет мыслей о формировании просрочек.

Преимущества для семей с детьми

Основные нюансы при оформлении ипотечного кредитования заключаются в следующем:

Вне зависимости от того, есть дети у молодой семьи или нет – максимальный период кредитования составляет 30 лет.

Другие условия

Молодая семья, которая претендует на получение ипотечного кредита, не должна стоять в очереди на улучшение жилищных условий. По этой причине необходимо предъявить в банк соответствующий документ, который подтверждает факт отсутствия семьи в очереди.

Пошаговая процедура оформления

Сам алгоритм получения ипотеки для молодой семьи заключается в следующем:

Куда следует обращаться

Как уже было сказано, семья вправе обратиться в любое банковское учреждение, которое предоставляет ипотеку по выгодным условиям.

В том случае, если семья планирует воспользоваться государственной программой, перед походом в банк нужно обратиться в органы местного самоуправления.

Какая документация необходима?

Основным пакетом документов принято считать:

Срок принятия решения

Период принятия решения о предоставлении ипотечного кредита составляет до 2 недель. В среднем этот показатель составляет 5 – 7 банковских дней.

Когда будет выдана квартира молодой семье

Любая недвижимость после оформления ипотеки и ее переводе на счет продавца мгновенно передается полноправным владельцам (в данном случае молодой семье).

Что касается прав собственности, то она является полной собственностью молодой семьи, но на период ипотечного кредитования на недвижимость накладывается обременение. Это означает только одно – пользоваться можно, но продавать или сдавать в аренду нельзя.

Участие в государственной программе

Молодая семья имеет полное право принять участие в гос. программе, благодаря которой государство предоставляет субсидию в размере 35% от стоимости недвижимости.

Однако для этого необходимо отвечать определенным условиям:

Стоит отметить, что за каждого ребенка в семье размер помощи увеличивается на 5%. К примеру, если в семье 1 ребенок – помощь в размере 40%, 2 ребенка – 45% и так далее.

Для того чтобы принять участие необходимо обратиться в органы местного самоуправления и получить соответствующий сертификат. С этим сертификатом затем можно обратиться в любой банк, который предоставляет ипотеку по такой программе, и приложить этот документ к остальным. Дальнейшая процедура оформления стандартная.

Использование социальной ипотеки

Для того чтобы использовать социальную ипотеку, необходимо обратиться в муниципальный орган и предоставить перечень такой документации:

После того, как весь перечень документов собран и передан, сотрудники муниципального органа принимают решение в течение 14 календарных дней. Как только положительное решение будет принято, семья вправе оформить ипотеку по социальной программе в любом банке. Дальнейший порядок оформления стандартный.

Взятие ипотечных кредитов в коммерческих банковских учреждениях

Сам процесс оформления ипотечного кредитования имеет свои нюансы. Они заключаются в том, что молодая семья имеет полное право привлекать созаемщиками своих родителей. Более того, оформляя ипотеку в коммерческих банках, можно получить безболезненную отсрочку по платежам на период до 5 лет, если у молодой семьи рождается первенец.

Сам процесс оформления ипотечного кредитования имеет свои нюансы. Они заключаются в том, что молодая семья имеет полное право привлекать созаемщиками своих родителей. Более того, оформляя ипотеку в коммерческих банках, можно получить безболезненную отсрочку по платежам на период до 5 лет, если у молодой семьи рождается первенец.

Также необходимо учитывать, что коммерческие банки предоставляют ипотеку на сумму до 85% от себестоимости приобретаемого имущества, что весьма удобно и выгодно.

Порядок оформления ипотеки полностью идентичный и ничем не отличается.

Региональные особенности

Если говорить об особенностях оформления ипотеки для молодых семей, то они заключаются в том, что в столице Санкт-Петербурге максимальная сумма кредита составляет 15 миллионов рублей.

В остальных регионах, к примеру: в Новосибирске, Омске, Волгограде, Нижнем Новгороде, Ростове на Дону, Екатеринбурге максимальная сумма не может превышать 8 миллионов рублей.

Стоит также обращать внимание на то, что на сегодня между банками высокий уровень конкуренции, поэтому многие из них в любом из регионов позволяют оформлять ипотечный кредит без первоначального взноса. Единственным условием является наличие постоянного источника дохода.

По этой причине можно с уверенностью говорить о том, что ипотека для молодых семей стала доступной теперь во всех регионах страны и ее оформление не является сложным. Достаточно иметь желание.

Об особенностях выдачи ипотечных кредитов молодым семьям от Сбербанка в Прикамье рассмотрены в следующем видеосюжете:

Статья написана по материалам сайтов: ipoteka-expert.com, feib.ru, sovets.net, ipotekaved.ru, posobie-help.ru.

»