Передача денег при продаже квартиры в 2024 году — как происходит, расчет через банковскую ячейку, способы

При продаже недвижимости важно все сделать правильно, чтобы избежать неприятностей. Банковские ячейки как раз-таки используются для сокращения рисков в этом вопросе. Договор аренды сейфа заключает на себя покупатель, он же вносит туда деньги. А продавец получает доступ к ячейке в случае успешной перерегистрации квартиры.

Продажа квартиры – зачастую сделка не на один миллион рублей. И важно все сделать с юридической точки зрения правильно, чтобы не попасть на удочку мошенникам, позарившимся на деньги.

В договоре участвуют две стороны – покупатель и продавец. Могут быть и посредники: банки, риелторы, юристы. Физическими лицами обычно используется банковская ячейка при расчетах с недвижимостью. Ее арендуют в любом банке на стадии, когда достигнуты все договоренности между покупателем и продавцом и подписан договор.

Советуем таже изучить о том, как может быть организована продажа квартиры через нотариуса.

Содержание

- Кратко о процедуре продажи квартиры

- Зачем нужна банковская ячейка?

- Порядок аренды и схема продажи квартиры через банковскую ячейку

- Процесс передачи средств через банковскую ячейку и составление договора купли-продажи

- Что это такое?

- Как происходит расчет при покупке?

- Условия доступа к сейфу

- В чем удобство и безопасность?

- Преимущества и недостатки

- Условия для такой сделки

- Как правильно купить недвижимость с использованием аренды сейфа?

- Возможные подводные камни

- Заключение

- Как происходит передача денег через банковскую ячейку при покупке квартиры

- Как происходит передача денег при покупке квартиры

- Как происходит передача денег через банковскую ячейку

- Преимущества использования банковской ячейки при передаче денег по сделкам купли-продажи квартиры

- Минусы аренды банковской ячейки при передаче денежных средств по договору купли-продажи

- Как происходит расчет через банковскую ячейку при покупке и продаже квартиры?

- Способы расчётов при купле-продаже земельных участков и других объектов недвижимости. Банковская ячейка и аккредитив

Кратко о процедуре продажи квартиры

В независимости от того, используются ли услуги риелтора или нет, продажа квартиры включает в себя следующие этапы:

- подготовка к продаже (приведение квартиры в надлежащий вид, назначение стоимости);

- выставление недвижимости на продажу;

- поиск покупателя, проведение осмотров, достижение договоренностей (итоговая цена с учетом торга, сроки оформления сделки, передачи прав собственности и пр. условия);

- подготовка договора и других документов, проверка покупателем чистоты квартиры самостоятельно или с помощью других специалистов (юрист, риелтор и пр.);

- подписание договора;

- проведение расчетов и регистрация недвижимости в Росреестре (при использовании сейфа этапы объединены).

Банковская ячейка используется на этапе проведения расчетов между покупателем и продавцом. Она – не обязательное условие сделки. Продать квартиру можно и без нее.

Чаще всего расчеты через банковскую ячейку проходят между физическими лицами, если покупатель желает расплатиться наличными.

Зачем нужна банковская ячейка?

- Это гарантия сохранности имущества. При продаже квартиры через банковскую ячейку риски продавца снижаются.

- Это проявление должной осмотрительности при проведении сделки. Осторожность никогда не бывает лишней.

- Это страхование рисков. В том числе и рисков от недобросовестности покупателя.

- Это гарантия от признания сделки недействительной после расчета.

- Это гарантия регистрации недвижимости в Росреестре должным образом и имущество полностью перейдет к новому собственнику.

- Это сокращение рисков попасться на удочку мошенникам. Они стараются обходить расчеты через банки.

- Это защита от отмены сделки на полпути.

Для продавца банковская ячейка – гарант того, что он в любом случае получит оплату, если регистрация недвижимости прошла успешно. А если нет, то покупатель спокойно вернет всю сумму.

Узнайте все о безопасной продаже квартиры через 6 важных этапов.

Порядок аренды и схема продажи квартиры через банковскую ячейку

Предварительно важно выбрать банк. Цены у кредитных организаций различаются. Может быть установлены минимальный и максимальный сроки аренды. Также есть ограничения на список предметов, который можно положить в сейф. Деньги входят в разрешенный перечень.

Ниже описаны действия, которые необходимо совершить.

Шаг 1. Выбор банка, заключение договора

Требуется прийти в отделение с продавцом, заключить договор и вписать продавца в список доверенных лиц для доступа в ячейку. Стоимость аренды зависит от срока. Банки, как правило, устанавливают плату за один календарный день. Заключать договор следует не менее, чем на месяц. В среднем цены за аренду составляю 30 руб./сутки. Также потребуется внести залог. Это на случай, если ключ будет утерян или придется подлить срок аренды. По окончании договора залог возвращают.

Но условия везде отличаются. Так, цена аренды банковской ячейки в Сбербанке при покупке квартиры в Курганском отделении составляет от 24 руб./сутки (при сроке до 30 дней). Залога нет. А в Екатеринбурге – от 50 руб./сутки будет стоить сейф с аналогичными параметрами.

Кто будет платить за аренду, значения не имеет. Сумма аренды банковской ячейки незначительная по сравнению с суммой сделки. Но договор заключается на продавца. И он обязан указать в этом договоре условия доступа к сейфу.

Покупатель имеет право указывать любые документы. Но важно, чтобы это не затянуло процесс и сделало возможным получение денег продавцом. Лучшее решение – предъявить договор купли-продажи с отметкой о переходе прав собственности на недвижимость. В этом случае продавец и покупатель действуют независимо друг от друга и все оказываются защищены.

Здесь важно понимать, что банк – это не участник процесса покупки/продажи квартиры. Он только предоставляет услуги аренды. В его обязанности не входит проверять чистоту сделки, пересчитывать деньги, проверять подлинность купюр и прочее. Но можно попросить у банковских сотрудников помощи в пересчете. Это делается в кассе и под камерами.

Шаг 2. Внесение денег

При заключении договора на банковскую ячейку выдается ключ, который находится у покупателя. В этот же день обе стороны следуют в хранилище, и покупатель под контролем продавца закладывает деньги в сейф Купюры нужно пересчитать и удостовериться что сумма верна.

В ячейку закладывается 100% стоимость квартиры за минусом аванса, если он имел место быть. Также может быть и оформлен задаток. После выхода из хранилища ключ (он выдается в единственном экземпляре) передается продавцу. Он будет обязан прийти с ним после регистрации сделки.

Шаг 3. Регистрация сделки с недвижимостью

На этом этапе продавец должен зарегистрировать сделку купли-продажи. Это его обязанность как собственника помещения. Недвижимость не будет считаться проданной и без соответствующего документа, который это подтверждает, он не получит доступ к ячейке (документ указывается продавцом).

Шаг 4. Окончательный расчет

Тут два варианта:

- продавец регистрирует сделку и получает доступ к ячейке, из которой забирает деньги;

- сделка не зарегистрирована и покупатель возвращается в банк за своими деньгами.

Всё! На этом этапе сделка либо совершается, либо отменяется.

Услуга аренды банковской ячейки для проведения сделок с недвижимостью является популярной и многие банки для таких клиентов устанавливают свои условия. Так, например, банк Сбербанк не взимает плату за аренду покупателем в течение 7 дней после окончания договора, если сделка не состоялась.

Таким образом происходят расчеты при продаже квартиры через банковскую ячейку. Этот механизм отлажен и используется многими риелторами. Он позволяет защитить и продавца, и покупателя как от мошеннических действий, так и от того, что одна из сторон передумает после подписания договора.

Сохраните и поделитесь информацией в соцсетях:

Процесс передачи средств через банковскую ячейку и составление договора купли-продажи

При покупке жилья для безопасности расчетов обычно используется банковская ячейка. Это помогает ограничить доступ к средствам, и к тому же проверить купюры на подлинность.

Что это такое?

Банковская ячейка – сейф в банке, расположенный в охраняемой комнате (хранилище). Его можно арендовать, заключив договор с банком. В этом случае доступ к ячейке будет только у лиц, перечисленных в соглашении, личность которых будет установлена сотрудниками банка.

Банковская ячейка – сейф в банке, расположенный в охраняемой комнате (хранилище). Его можно арендовать, заключив договор с банком. В этом случае доступ к ячейке будет только у лиц, перечисленных в соглашении, личность которых будет установлена сотрудниками банка.

Например, в случае купли-продажи квартиры ключ от ячейки получит только участники сделки либо их доверенные лица. Покупатель арендует сейф за свои средства на определенный срок (например, один месяц). Далее он прячет туда нужную сумму за день или в день оформления купчей. Открытие и закрытие сейфа может происходить в присутствии собственника квартиры. Иногда это делается после пересчета и проверки подлинности купюр сотрудником банка (за отдельную плату).

После регистрации купчей продавец получает возможность забрать денежные средства. Доступ к сейфу осуществляется в любое время в соответствии с установленным распорядком работы хранилища, при предъявлении оригинала договора купли-продажи, паспорта и ключа от ячейки. Благодаря такой схеме расчеты происходят в безопасном месте, под надзором охраны и сотрудников банковского отделения.

Как происходит расчет при покупке?

Для оформления договора аренды ячейки покупателю достаточно иметь при себе только паспорт. Тарифы на аренду вполне доступны – в среднем необходимо будет заплатить 2 – 3 тыс. рублей за месяц. Это гораздо меньше, к примеру, расходов на аккредитив или перевод со счета на счет, а также обналичивание крупной суммы.

Процедура расчетов через банковскую ячейку:

- Заключение договора аренды.

- Проверка ячейки в присутствии сотрудника банка.

- Размещение денег в сейфе.

- Оформление договора купли-продажи и передача ключа от ячейки.

- Регистрация прав на недвижимость в Росреестре.

- Проверка документов продавца и открытие доступа к сейфу с деньгами.

Условия доступа к сейфу

При заключении договора с несколькими клиентами им предоставляется совместный доступ к ячейке с понедельника по пятницу. При необходимости разграничения доступа оформляется соответствующее дополнительное соглашение, в котором перечисляются документы для доступа к сейфу. Продавец получает право на доступ в хранилище только после предъявления паспорта, договора купли-продажи, свидетельства о госрегистрации договора и ключа от сейфа, который был передан ему покупателем.

При заключении договора с несколькими клиентами им предоставляется совместный доступ к ячейке с понедельника по пятницу. При необходимости разграничения доступа оформляется соответствующее дополнительное соглашение, в котором перечисляются документы для доступа к сейфу. Продавец получает право на доступ в хранилище только после предъявления паспорта, договора купли-продажи, свидетельства о госрегистрации договора и ключа от сейфа, который был передан ему покупателем.

В чем удобство и безопасность?

Кража денег из банка практически невозможна. Хранилище хорошо охраняется и внутрь помещения не допускают лиц, которые не имеют на это право. При расчетах в квартире или кабинете нотариуса деньги могут похитить прямо на выходе (например, выхватить сумку и убежать). В случае с банковской ячейкой это невозможно, поскольку банк находится под охраной, установлены камеры наблюдения, а сейф открывается индивидуальным ключом. К тому же пересчитать и проверить купюры можно современными средствами, которые используют сами банковские сотрудники.

Преимущества и недостатки

Банковская ячейка – один из самых популярных способов обеспечения безопасности расчетов. Ее аренда обходится недорого, а при этом стороны по договору получают место, где можно сохранить средства, а также пересчитать и проверить в специальной клиентской комнате рядом с хранилищем.

Фактически деньги резервируются до финальной стадии сделки – регистрации прав на недвижимость, которая может длиться больше недели.

Чтобы этого не произошло необходимо, чтобы помещение денег в ячейку осуществлялась в присутствии продавца и покупателя, а не только одной стороны. К тому же если продавец забирает деньги наличными и выходит с ними на улицу, то риск их кражи довольно высок. Необходимо нанимать охрану либо другим путем позаботиться о безопасности перевоза ценностей.

Условия для такой сделки

Главное условие: на такой порядок расчетов должны быть согласны обе стороны. Покупатель и продавец должны быть совершеннолетними и дееспособными лицом, готовыми взять на себя расходы по аренде. Присутствие двух сторон во время открытия сейфа – не обязательно, но крайне желательно. Иногда арендуется сразу два сейфа: в одном лежат деньги, а во втором расписка продавца. После регистрации договора стороны обмениваются ключами.

Кто может передавать деньги?

При покупке квартиры у застройщика чаще всего деньги либо переводятся на его счет, либо оплачиваются в кассе компании. Через ячейку деньги может передавать как сам покупатель, так и его доверенные лица.

Как проходит сделка?

Иванов отправляется в Росреестр и передает договор на регистрацию. После получения свидетельства он вместе с Мироновым приходит в банк и показывает документы. Зайдя в хранилище Миронов пересчитывает деньги из ячейки и проверяет подлинность купюр. Составляется расписка в том, что деньги получены и никто не имеет ни к кому претензий.

Как правильно купить недвижимость с использованием аренды сейфа?

Для покупки жилья с использованием денежной ячейки нужно выбрать квартиру и договориться с продавцом о цене. Далее предстоит уговорить его воспользоваться для расчетов именно банковским сейфом. Если все в порядке, то обычно покупатель передает аванс, чтобы вывести квартиру из оборота.

Инструкция по оплате стоимости жилья:

- После подписания договора купли-продажи, при условии, что деньги должны уже находиться в ячейке, покупатель передает ключ от банковской ячейки продавцу.

- После регистрации в Росреестре продавец получает доступ к сейфу (в течение 5-7 дней пока идет регистрация продавец не имеет доступа к деньгам, только получив документы из Росреестра можно отправляться в банк).

- После предъявления пакета документов продавец забирает денежные средства из ячейки (банковский клерк сверяет паспортные данные продавца, адрес проданной квартиры, проверяет подлинность свидетельства о регистрации договора купли-продажи недвижимости в Росреестре, а также сам договор купли-продажи, ключ от ячейки).

Если ключ утерян, сейф вскрывается сотрудником банка в присутствии обеих сторон (продавца квартиры и покупателя). При наличии ключа продавец забирает деньги и пишет расписку.

Если ключ утерян, сейф вскрывается сотрудником банка в присутствии обеих сторон (продавца квартиры и покупателя). При наличии ключа продавец забирает деньги и пишет расписку.

При срыве сделки доступ к сейфу получает исключительно покупатель и его доверенные лица. В договоре аренды можно прописать порядок совместного доступа продавца и покупателя в любой день при возникновении определенных условий. Если регистрации договора затягивается, то аренда ячейка может быть продлена. Например, затягивание возможно в случае, если в Росреестре возникли вопросы к договору (нет согласия супруга и пр.). После устранения недочетов договор может быть зарегистрирован, а продавец получит доступ к сейфу с деньгами.

При отказе в регистрации покупатель забирает свои деньги самостоятельно, а договор расторгается либо решение Росреестра обжалуется в суде.

Как грамотно составить договор?

Договор аренды банковского сейфа составляет банк. Его необходимо будет изучить и подписать, но корректировке он, как правило, не подлежит. Особое внимание стоит обратить на пункты, описывающие порядок доступа к сейфу, ответственности банка за сохранность средств, а также способ решения проблемы в случае утери ключа, форс-мажорных обстоятельств, в том числе срыва сделки. Если что-то не устраивает, то лучше обратиться в другое банковское учреждение.

Делается отметка о том, какая сумма прячется в банковскую ячейку перед сдачей документов на госрегистрацию перехода права собственности. Выбор банка осуществляется по соглашению сторон.

Отмечается и срок, когда деньги будут изъяты из хранилища продавцом, а также список документов при наличии которых это будет возможно. В договоре купли-продажи указывается и номер договора аренды сейфа, чтобы не было путаницы или поводов для мошенничества.

Возможные подводные камни

Недостатков у схемы расчетов с банковской ячейкой – немного. В основном подводные камни связаны с возможным доступом к сейфу посторонних лиц. Мошенники, зная о сделке могут подделать договор и паспорт, и попытаться проникнуть в хранилище.

Недостатков у схемы расчетов с банковской ячейкой – немного. В основном подводные камни связаны с возможным доступом к сейфу посторонних лиц. Мошенники, зная о сделке могут подделать договор и паспорт, и попытаться проникнуть в хранилище.

Украсть деньги могут и банковские клерки (в банке хранится второй ключ от ячейки). Однако такие случаи происходят крайне редко. Все документы тщательно проверяются, а в помещении множество видеокамер, так что украсть деньги, не будучи замеченным практически невозможно.

Еще один опасный подводный камень – банкротство банка, где будут храниться деньги. В отличие от вкладов средства банковских ячеек не застрахованы. Если в период оформления и регистрации сделки банк перестанет обслуживать клиентов в связи с неплатежеспособностью, то для возврата средств придется записываться в очередь кредиторов.

Заключение

Банковская ячейка – наиболее часто используется при оформлении договора купли-продажи недвижимости. По статистике этот способ применяют до 80% всех участников рынка.

Передача денег через сейф обходится дешевле аккредитива и безопасней передачи наличных в офисе нотариуса. А главное: в случае, если сделка не состоится и договор купли-продажи не будет зарегистрирован, у покупателя останутся его денежные средства.

Как происходит передача денег через банковскую ячейку при покупке квартиры

Покупка недвижимого имущества является одним из самых существенных приобретений в жизни любого гражданина, поэтому довольно актуальным является вопрос обеспечения безопасности при передаче денежных средств между покупателем и продавцом.

Многие участники сделки купли-продажи прибегают к услугам финансовых учреждений: как происходит передача денег через банковскую ячейку при покупке квартиры, чтобы в момент расчета за имущество обеспечить себе максимальную безопасность мы расскажем в нашей статье.

Как происходит передача денег при покупке квартиры

Есть несколько вариантов возможной передачи наличных денежных средств при покупке нового недвижимого имущества:

- Наличными, после процедуры оформления всех документов на право собственности.

- Наличными. До того как завершится оформление всех документов в Регистрационной палате.

- С помощью банковской ячейки.

Безусловно, что вариантом №1 и №2 пользуются несознательные граждане, так как достаточной безопасности они не гарантируют. Просто представьте на миг, что квартира стоит 3,5 миллиона рублей. Если для расчета с продавцом будут использованы купюры в 5000 рублей, то пачка будет довольно солидной. Понятное дело, участники сделки могут прийти к соглашению провести встречу на условленной территории, но кто даст гарантию, что покупатель без проблем доберется с внушительной суммой до назначенного места? И кто может заранее знать, каким человеком является продавец и не расскажет ли он непорядочным людям о том, когда и где покупатель должен передать ему деньги? Никто не уверен в кристальной честности друг друга на момент сделки с недвижимым имуществом. А риск, в наше время, поверьте, очень высокий. И лишиться накопленных денег, на сбор которых люди порой тратят всю жизнь, можно довольно просто.

Если вы приняли решение о таком варианте передачи денег, и не боитесь сопряженных с ним рисков, то остается лишь надеяться на порядочность другой стороны и не забывать о таких мерах предосторожности:

- На встречу необходимо взять кого-то из проверенных друзей или несколько родственников.

- Место для встречи нужно выбрать такое, чтобы возникновение угрозы в момент передачи денежной суммы было минимальным.

- Заранее потребуйте от продавца, чтобы он составил расписку о том, что определенная сумма денег была им получена. Документ можно составить в произвольной форме, но в нем обязательно должны быть полные личные данные участников сделки, их паспортные данные, переданная денежная сумма прописью и фраза, что никаких претензий не имеется.

Как происходит передача денег через банковскую ячейку

Подробно рассматривая, как происходит передача денег через банковскую ячейку при покупке квартиры, хочется обратить Ваше внимание на тот факт, что многие специалисты утверждают, что передача денежных средств через сейф (депозитарную ячейку в банке) представляет собой наиболее безопасный способ.

Обратившись в банк, граждане могут воспользоваться следующими видами хранения денежных средств:

- Индивидуальное сейфовое хранение. Суть его заключается в том, что гражданин заключает договор с финансово-кредитным учреждением и лицом, которое будет денежные средства забирать. При этом обсуждению не подлежат какие-либо дополнительные условия.

- Ответственное сейфовое хранение. Если вы выбрали данный вариант, то в первую очередь понадобится заключить договор с банком, а затем еще и дополнительное соглашение. В последнем документе будет указан гражданин, имеющий право забрать денежные средства из ячейки.

Согласно общему правилу, расчет с банком за пользование банковской ячейки ложатся на плечи того, кто приобретает недвижимость. Развитие событий при расчете может быть таковым: покупатель и продавец назначают встречу в банке, проверяют и пересчитывают денежные средства, но забирать их после завершения сделки будет продавец в удобное для него время.

Банк предоставляет клиентам еще и услугу по проверке подлинности и количества банкнот перед тем, как положить их в арендованную ячейку и такой услугой часто пользуются участники сделки.

Как происходит передача денежной суммы:

- За некоторое время (несколько дней или накануне) до оформления сделки купли-продажи в ячейку кладется конкретная денежная сумма;

- Заключается договор купли-продажи недвижимого имущества;

- После оформления всех необходимых бумаг, продавец приходит в банк и забирает принадлежащие ему деньги.

Когда покупатель подписывает договор с банком, он указывает в нем данные гражданина, которому он передает право забрать денежные средства из банковской ячейки. В частности прописывают его ФИО, данные паспорта и перечень документов, которые он в обязательном порядке обязан предоставить перед забором денег.

Преимущества использования банковской ячейки при передаче денег по сделкам купли-продажи квартиры

Давайте рассмотрим преимущества использования ячейки банка:

- Все манипуляции с внушительной денежной суммой осуществляются в банке, где обеспечен высокий уровень безопасности: есть камеры наблюдения и вооруженная охрана. Вдобавок, если банк разорится или его лишат лицензии, признают банкротом, а счета будут арестованы, подобные действия не распространяются на денежные средства, которые лежат в банковской ячейке. Причина в том, что эти деньги не являются собственными средствами банка.

- Когда покупатель берет в аренду банковскую ячейку и кладет в нее денежную сумму, он избавляется от одной серьезной проблемы. Если по каким-то причинам стороны передумали заключать сделку купли-продажи, то покупателю волноваться за деньги не нужно, так как он в любое время сможет забрать их из банковской ячейки.

- Продавец тоже будет спокоен. После подписания договора купли-продажи и его регистрации в Росреестре, он получает доступ к ячейке банка и в любой момент может забрать оттуда денежные средства. Конкретной даты, когда он должен забрать сумму, нет, поэтому никто не знает, когда это случится, что тоже дает дополнительную безопасность и исключает ограбление в тот день, когда на руках у него будет внушительная денежная сумма. Вдобавок, продавец, не выходя из банка, может «кинуть» эти деньги на депозитный счет, и до тех пор, пока они ему не понадобятся, получать с этой суммы доход.

- Еще один плюс заключается в том, что в банковской ячейке может храниться сколь угодно большая сумма, и никаких ограничений не предусмотрено. Вдобавок, если понадобится продлить срок аренды, то это можно сделать без проблем в любое время.

Минусы аренды банковской ячейки при передаче денежных средств по договору купли-продажи

Есть свои минусы при использовании ячейки в банке, которые тоже нужно знать тем, кто вскоре покупает или продает недвижимое имущество:

1. Когда вы подписывается договор аренды банковской ячейки на конкретный срок, в нем нигде не будет обозначена сумма, которая там будет храниться. По этой причине при возникновении спора относительно передачи денежных средств, в судебных органах власти решение по делу не будет опираться на доказательство данного факта.

2. Должностные лица банка не смогут проверить подлинность документов, которые им будут предоставлены для получения доступа к банковской ячейке. Понятное дело, данные продавца будут перепроверены и сделана сверка с паспортными данными документа, предъявленного лично продавцом. Но в договоре аренды банковской ячейки может быть строка о том, что финансово-кредитное учреждение не несет никакой ответственности за подлинность документов, которые необходимо предоставить для получения необходимого доступа к хранящимся деньгам.

Подробно рассматривая, как происходит передача денег через банковскую ячейку при покупке квартиры, становится очевидным преобладание преимуществ использования именно данной схемой. Однако это не значит, что отрицательных моментов в данном случае не имеется. Если этот вариант передачи денег вам тоже не подходит, то есть альтернатива – денежные перевод, который носит название аккредитив. Если сравнивать его с ячейкой банка, то он проигрывает тем, что требует больших денежных затрат. Оформление аккредитива займет больше времени.

Пользования ячейкой банка представляет своего рода безналичный расчет, и поэтому продавцу недвижимости будет спокойнее, если его пригласят на процедуру пересчета, проверки и «закладки» денежных средств в банковскую ячейку.

Как происходит расчет через банковскую ячейку при покупке и продаже квартиры?

Рядовому гражданину вряд ли приходится в своей жизни приобретать что-то дороже, чем квартира. Шутка ли – самая дешевая однушка в Москве стоит 5 миллионов рублей? Когда речь идет о таких деньгах, вопрос безопасности встает на первый план. Сегодня поговорим о наиболее безопасном способе расчетов наличными деньгами с использованием депозитарной банковской ячейки (сейфа).

Наличные деньги – зло или благо?

Свыше 95% сделок с жильем проходит с использованием наличных денег. Плюсов у такого способа немало как для продавца, так и для покупателя. Продавец квартиры видит реальные деньги, имеет возможность их потрогать, проверить и пересчитать. Кроме того, если сделка проходит с занижением стоимости квартиры в договоре купли-продажи, то при расчете наличными нигде не «засветится», какую сумму истинно получил продавец.

Покупателю при расчете налом также нет нужды никому объяснять, откуда у него сумма для покупки квартиры и каким способом получен сей капитал. Из очевидных минусов – повышенная опасность при транспортировке крупных сумм и необходимость проверки купюр, которую, кстати, чаще всего оплачивает продавец, как лицо, заинтересованное в проверке.

Основная сложность при наличном расчете за квартиру заключается в том, что формально переход права собственности на квартиру от продавца к покупателю осуществляется в момент государственной регистрации договора купли-продажи квартиры. А государственная регистрация в свою очередь осуществляется на 12 день с момента подачи комплекта докуметов в регистрирующий орган (на 5 при ипотеке). Возникает вопрос: в какой момент передавать деньги?

Если сделать это до подписания договора купли-продажи квартиры, то продавец, получив деньги, может отказаться от государственной регистрации договора купли-продажи или просто скрыться, а покупатель может остаться и без денег и без квартиры. Если же осуществлять передачу денег после государственной регистрации договора купли-продажи квартиры, то покупатель может отказаться оплачивать договор (ну нет у меня сейчас денег, давай потом?) или вовсе исчезнуть. Тогда без денег и без квартиры может остаться продавец.

Выход: расчет через депозитарную банковскую ячейку.

Решение проблемы передачи наличных денег при продаже квартиры в том, чтобы денежная сумма была зарезервирована на срок государственной регистрации договора купли-продажи квартиры, а доступ к ней получил продавец, если переход права произошел, или покупатель, если продажи не случилось. Это возможно при расчете с использованием арендованной в банке ячейки (сейфа).

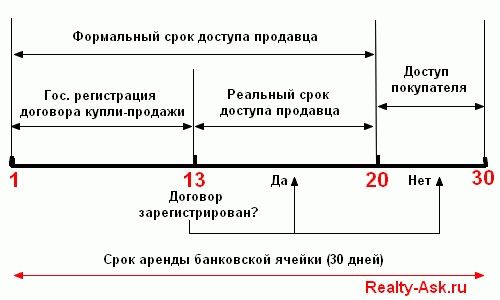

Суть этого способа расчетов в том, что при подписании договора купли-продажи покупатель кладет деньги в арендованный на специальных условиях у банка сейф сумму, подлежащую передаче покупателю. Как правило, срок аренды банковской ячейки составляет 1 месяц при сроке государственной регистрации от 5 до 10 рабочих дней. Со следующего дня в течении периода, равного сроку регистрации договора купли-продажи плюс 5-7 дней, продавец может получить доступ в банковскую ячейку при наличии зарегистрированного договора купли-продажи квартиры для того, чтобы забрать деньги за проданную (договор зарегистрирован) квартиру.

По окончанию этого периода и до окончания срока аренды банковской ячейки доступ к сейфу может получить покупатель, чтобы забрать свои деньги в том случае, если государственная регистрация договора купли-продажи не произошла. Это может произойти в том случае, если одна из сторон уклоняется от регистрации (не явилась в рег.палату, не дала доверенность на сдачу документов на регистрацию, написала заявление на приостановку или отказ от регистрации) или регистрационная палата приостановила регистрацию или отказала в ней (из-за ошибок в документах, несоответствии информации, некомплектности пакета документов сданных на регистрацию).

Схематично расчет через банковскую ячейку представлен ниже:

Как видно из схемы, сроки доступа в ячейку для продавца и для покупателя не пересекаются. Однако в большинстве договоров аренды банковской ячейки предусматривается совместный доступ сторон. Это означает, что если обе стороны сделки пришли в банк и изъявили совместное желание открыть ячейку в любой из дней срока, то они смогут получить доступ. Это может быть полезно, если в результате форс-мажорных обстоятельств после закладки денег в ячейку стороны отказались от сделки, и покупателю нужно забрать свои деньги из ячейки, не дожидаясь срока своего доступа.

Сроки доступа сторон в ячейку, а также специализированные условия доступа отражаются в договоре аренды банковской ячейки. О типовом договоре аренды банковской ячейки и его особенностях мы поговорим в следущей статье.

Способы расчётов при купле-продаже земельных участков и других объектов недвижимости. Банковская ячейка и аккредитив

Вариантов расчетов по купле-продаже недвижимости несколько:

- передача денег из рук в руки при подписании договора купли-продажи или после получения документов с государственной регистрации,

- расчеты через депозитарную (банковскую) ячейку,

- перечисление денежных средств в безналичном порядке с использованием расчетов по аккредитиву.

Банковская (депозитарная) ячейка предназначена для хранения различных предметов, денег и других ценностей.

Т.е. сама по себе ячейка — это то место, где можно хранить что-либо ценное, с повышенным уровнем гарантированного сохранения.

Чаще всего, банковские (депозитарные) ячейки используют именно для расчетов по сделкам с недвижимостью.

Смысл расчетов через банковскую ячейку

Для продавца: если регистрация сделки состоится, то продавец, не зависимо от воли покупателя, сможет получить деньги за проданную недвижимость, вынув их из ячейки.

Для покупателя: если регистрация сделки не состоится, не зависимо от воли продавца, покупатель сможет сохранить деньги в целости и сохранности, вынув их из ячейки.

Стороны предстоящей сделки предварительно договариваются о том, в каком банке будет происходить закладка денег, под какие условия допуска, сколько необходимо ячеек и кто за это будет платить.

Накануне подписания договора стороны являются в банк и оформляют аренду сейфовой ячейки с условиями и сроками допуска к её содержимому, предусматривающими особенности передачи прав на недвижимость по совершаемой сделке.

В таком банковском договоре должны быть отражены

- кто и на какой срок арендует ячейку, какие у него права и обязанности;

- кто будет присутствовать при закладке денег и кто, в какие сроки и на каких условиях может быть допущен к содержимому ячейки в дальнейшем;

- что будет происходить, если сделка пойдёт не по намеченному пути, а как-то иначе и если между сторонами возникнут споры.

Банк обязан гарантировать своевременный допуск к ячейке лицам, указанным в дополнительном соглашении и, разумеется, сохранность её содержимого.

После подписания договора с банком и оплаты услуг банка можно отправляться в хранилище, где имеется возможность в конфиденциальной обстановке спокойно пересчитать деньги и проверить подлинность купюр на специальной аппаратуре.

После того, как в ячейку будет заложено её содержимое, она закрывается, и допуск к ней блокируется до тех пор, пока не будут выполнены сроки и условия повторного допуска.

Обычно ключ оставляет у себя покупатель, который обязан передать его продавцу сразу же после завершения государственной регистрации. Иногда ключ остаётся на хранении в банке.

Договор с депозитарием и условия доступа к ячейке

Расчеты через депозитарную (банковскую) ячейку оформляются договором аренды банковской ячейки.

В указанном договоре, две стороны: покупатель вместе с продавцом (в договоре аренды как арендаторы ячейки) и банк (или иной ответственный депозитарий) как арендодатель ячейки.

По указанному договору аренды банковской ячейки, основными условиями, определяющими порядок расчетов по купле-продаже между покупателем и продавцом, являются условия доступа (посещения) к банковской ячейке .

Выражаются эти условия в следующем.

Закладка денег

Покупатель и продавец в определенный день (чаще всего это тот же день, когда подписывается договор купли-продажи недвижимости и сам договор банковской ячейки) получают право единовременного совместного посещения банковской ячейки, для того, чтобы покупатель заложил денежную сумму (денежные средства за покупку недвижимости), а продавец проконтролировал закладку этой денежной суммы в ячейку.

Посещение ячейки продавцом

Если сделка купли-продажи зарегистрирована, то посещение осуществляет продавец, т.е. если он предъявляет депозитарию документы, подтверждающие регистрацию сделки, он получает право доступа к ячейке (уже без покупателя) и забирает заложенные покупателем денежные средства за недвижимость.

Посещение ячейки покупателем, если сделка не состоялась

Если сделка, после закладки денег по каким-либо причинам не состоялась, в том числе, если регистрация сделки по каким-либо причинам не произошла, покупатель получает право доступа к ячейке.

Необходимо отметить, что как такового условия о том, что покупатель получает право доступа к ячейке, если сделка не произошла, может и не указываться.

Данное условие достигается тем, что стороны указывают в договоре определенный период времени, в который покупатель может посетить ячейку (независимо от того состоялась сделка или нет, и была ли зарегистрирована или нет).

Этот период начинается для покупателя после того, как заканчивается период для посещения продавцом.

Т.е. предполагается, что если сделка состоялась и была зарегистрирована, продавец, предъявив документы, подтверждающие это, посетил ячейку, в отпущенный ему период и забрал причитающиеся ему деньги за проданную недвижимость.

В случае, если он ее в указанный период не посетил, значит, сделка не состоялась, и теперь уже покупатель имеет право посетить ее в свой период и забрать свои деньги назад.

Как выглядят условия доступа к ячейке в договоре

В договоре аренды банковской (депозитарной) ячейки вышеуказанные условия доступа будут выглядеть примерно следующим образом:

Арендатор 1 — Иванов Иван Иванович с 10 апреля 2013 г. по 24 июля 2013 г. включительно имеет право однократного посещения ячейки при предъявлении следующих документов:

- оригинала зарегистрированного договора купли-продажи земельного участка, расположенного по адресу: Ленинградская область, Всеволожский район, посёлок Рахья…, заключенного Ивановым Иван Ивановичем (Продавец) и Петровым Петром Петровичем (Покупатель) и (или)

- нотариальной копии свидетельства о государственной регистрации права собственности на земельный участок, расположенный по адресу: Ленинградская область, Всеволожский район, поселок Рахья за Петровым Петром Петровичем.

Арендатор 2 — Петров Петр Петрович с 10 июля 2013 г. по 30 июля 2013 г. включительно имеет право однократного посещения ячейки.

Проверяйте документы на наличие ошибок

При совершении сделки с недвижимостью надо быть крайне внимательным, в частности, это относится к расчетам с использованием банковской (депозитарной) ячейки:

старайтесь внимательно читать все условия договора, особенно условия доступа к ячейке, а также выдаваемые регистрирующим органом документы в подтверждение произведенной регистрации сделки (права).

При ошибке в свидетельстве о государственной регистрации права в графе объект или субъект, депозитарий (банк) по такому свидетельству доступ к ячейке может не разрешить.

Ключ от банковской (депозитарной) ячейки

При оформлении договора банковской ячейки арендаторам ячейки, т.е. продавцу и покупателю по сделке, депозитарием передается ключ от нее или два ключа, без которого или без которых открыть ячейку технически нельзя, но это только технически, поскольку доступ к ячейке в принципе можно получить, и сотрудники банка и депозитария обычно уведомляют арендаторов ячейки о том, что ключ сам по себе не является условием доступа.

Посетить ячейку без ключа (если на то, есть такое право в соответствии с условиями доступа) можно при определенной процедуре, которая заключается в следующем (в правилах аренды банковской ячейки это обычно прописано):

банк назначает день вскрытия ячейки и обычно, не в тот же день, когда обратился один из арендаторов в соответствии со своим правом доступа, а на следующий день, или через два -три дня, при этом о дне и времени вскрытия ячейки уведомляется другой арендатор ячейки.

В указанный день депозитарий вскрывает ячейку, при этом сторона, которая осуществляет доступ к ячейке, уплачивает депозитарию фиксированный в договоре аренды ячейки штраф.

Договоренности в отношении того, у кого остается ключ производятся покупателем и продавцом самостоятельно, как правило, без участия депозитария.

В документах, подписываемых ими с депозитарием, это не отражается, поэтому тот арендатор, у которого остается ключ, дает другому арендатору обязательство передать ключ от ячейки.

Покупатель дает обязательство передать ключ в случае регистрации сделки. И если ключ остается у него, продавец, наоборот, — в случае нерегистрации сделки, и если ключ остается у него.

Иногда бывает так, когда сопровождающие сделку лица, риэлторы, юристы и пр. забирают ключ себе, вроде как на нейтральную сторону, в этом случае они должны давать аналогичные обязательства и продавцу и покупателю.

Какие документы указать в условиях доступа продавца к ячейке

Документы, как условия доступа продавца к ячейке, могут быть различными, но продавец должен понимать, что если для него в условиях доступа к ячейке указывается свидетельство о государственной регистрации права покупателя на недвижимость или нотариальная копия такого свидетельства, его посещение к ячейке будет зависеть не только от регистрации самой сделки и перехода права собственности на покупателя, но и от добросовестности самого покупателя.

Зависимость связана с тем, что получить свидетельство из регистрирующего органа может только сам покупатель (новый собственник) или его представитель.

Для продавца, логичнее в условиях доступа к банковской ячейки, указать оригинал договора купли-продажи, с отметкой регистрирующего органа о произведенной государственной регистрации.

Но и в этом случае, есть свой нюанс, дело в том, что сам договор купли-продажи подлежит регистрации, только если он заключен в отношении жилых помещений (комнаты, квартиры, жилого дома, части жилого дома).

Во всех остальных случаях регистрируется только переход права собственности (земельные участки, нежилые помещения и здания, садовые домики, дачные домики и пр.), при этом штамп о произведенной регистрации договора купли-продажи, если сам договор не подлежит государственной регистрации, не ставится, а штамп о государственной регистрации права собственности покупателя, некоторые регистрационные органы ставят только на экземпляр, который выдадут покупателю.

В таких условиях (если сделка купли-продажи не жилья) лучше всего для продавца, помимо договора купли-продажи, с отметкой регистрирующего органа о произведенной государственной регистрации, нужно указывать как альтернативу — выписку из ЕГРП с информацией о праве собственности покупателя на объект недвижимости.

Т.е. в случае если даже, на экземпляре договора, который получит продавец, вообще ни какой отметки о регистрации не будет, он сможет заказать и получить выписку из ЕГРП, по которой будет иметь возможность попасть в ячейку.

Аккредитив

Удобной и безопасной формой расчета является безналичный расчет.

При совершении сделок купли-продажи недвижимости, эта форма расчета является наиболее подходящей с использованием банковского инструмента, называемого «АККРЕДИТИВ».

Слово «аккредитив» происходит от латинского «accredo», то есть , «доверяю».

Аккредитив — это форма безналичных расчётов, которая может применяться при заключении договоров купли-продажи недвижимого имущества.

Фактически, аккредитив — аналог банковской ячейки.

Как работает аккредитив:

- Стороны заключают договор купли-продажи недвижимости (например, земельного участка);

- Покупатель открывает в банке аккредитив на 30-60 и более дней (срок на оплату не влияет);

- Банк, на основании заявления покупателя на открытие аккредитива, открывает покупателю аккредитивный счет (равнозначно банковскому сейфу при наличной форме расчета);

- Покупатель дает распоряжение банку перечислить деньги со своего текущего счета на открытый аккредитивный счет;

- В течение указанных в договоре аккредитива 30-60 и более дней, покупатель не может «забрать» перечисленные деньги из банка;

- Документы отдают на государственную регистрацию;

- По завершении государственной регистрации договора и перехода права собственности на недвижимость (земельный участок), продавец с зарегистрированными документами идет в банк и представляет их в банк (перечень указывается в договоре купли-продажи и/или договоре аккредитива);

- Банк перечисляет на текущий счет продавца причитающуюся ему сумму по договору.

В случае, если регистрация по каким-то причинам не прошла, по истечении срока, на который аккредитив был открыт (30-60 и более дней), банк перечисляет сумму аккредитива на текущий счет покупателя, т.е. осуществляет возврат денег.

Резюмируя вышеперечисленное, определяем, что

аккредитив — это обязательство Банка перечислить на банковский счет продавца сумму денежных средств от имени покупателя в соответствии со строго определенными условиями, указанными в договоре купли-продажи недвижимости (земельного участка) и заявлении об открытии аккредитива.

Расчеты по аккредитиву имеют ряд преимуществ по сравнению с наличной формой оплаты.

К таким преимуществам относятся:

- Все платежи осуществляются путем безналичного перевода с банковского счета плательщика на банковский счет получателя, то есть, нет необходимости арендовать у банка ячейку, получать наличные средства, пересчитывать их, проверять на подлинность.

- Риск потерять деньги для покупателя сведен к нулю (в отличие от использования ячейки), так как никто не может изъять денежные средства с его банковского счета помимо воли самого покупателя.

- Для продавца, в свою очередь, существует полная гарантия получения им денежных средств от покупателя после передачи квартиры (иной недвижимости).

- У продавца после получения денег появляется выбор: перечислить свои деньги на счет в другой банк, либо снять их наличными.

- В случае, если сделка не была зарегистрирована, у банка существует безусловное обязательство перечислить деньги покупателю обратно на его текущий счет (осуществить возврат).

- Стоимость аккредитива сравнима со стоимостью пересчета купюр и аренды банковского сейфа.

- Отсутствует необходимость пересчитывать и проверять купюры на подлинность. Банк это делает за свой счет.

- Кроме того, надо учесть, что банк, в случае необоснованного перевода денег, несет имущественную ответственность перед плательщиком в соответствии с российским законодательством (возмещает убытки).

Важно!

Условие о расчетах по аккредитиву может применяться и при сделках купли-продажи с использованием кредитных средств, и должно быть закреплено в договоре купли-продажи квартиры с обременением ее ипотекой в силу закона.

Депозит нотариуса

С новым порядком подготовки к сделкам, их нотариальным удостоверением, возможностью использования депозита нотариуса можно ознакомиться здесь.

Полезно знать

- Ознакомиться с тем, чем грозит ненадлежащее использование земельных участков, можно ознакомиться здесь.

- С представлением о градостроительном регламенте и его значении для застройки участков можно ознакомиться здесь.

- ФЗ «О ведении гражданами садоводства и огородничества», с особенностями которого можно ознакомиться здесь.

- В 2017 году Выписки из ЕГРП заменили на Выписки из ЕГРН, так как с 1 января 2017 года вступили в силу новые требования, касающиеся регистрации и постановки на кадастровый учёт недвижимого имущества физических и юридических лиц. Ознакомиться с подробностями можно здесь.

- Как рассчитать НДФЛ при продаже недвижимости, можно узнать здесь.

Статья написана по материалам сайтов: yakapitalist.ru, myrealproperty.ru, www.papabankir.ru, realty-ask.ru, www.zemvopros.ru.

»