Претензия страховой компании по выплате страхового возмещения

Едва ли можно встретить автолюбителя, который ни разу в жизни не попадал в ДТП. Дорожно-транспортные происшествия происходят ежедневно, именно поэтому люди приобретают полис КАСКО, но несмотря на солидную стоимость страховки, компании не всегда стремятся возместить причиненный ущерб. Почему так происходит?

Рынок страховых услуг год от года неуклонно растет, страховых агентств становится все больше, соответственно растет и конкуренция.

Страховщики в надежде заполучить как можно больше клиентов снижают свои тарифы, раздавая при этом действительно впечатляющие обещание. Однако, риск, связанный с полисами КАСКО весьма велик, ДТП далеко не редкость, а платить за возмещения ущерба должна страховая.

Очевидно, что компании при оформлении страхового полиса по привлекательным тарифам руководствуются не светлыми порывами души, а четким расчетом. Поэтому при подписании договора нужно тщательно изучить все пункты.

Особенно это актуально для КАСКО, так как правила заключения и условия договора не регламентированы законом. Поэтому при составлении в большей мере учитываются интересы страховщика, который стремится либо не выплачивать сумму ущерба, либо максимально ее снизить.

В ряде случаев это правомерно, например, если автомобиль был застрахован только от ущерба, то в случае угона страховщик вправе отказать в компенсации. В данной ситуации писать претензию не целесообразно.

По этой причине, прежде, чем обращаться с претензией необходимо еще раз внимательно перечитать договор, так как возможно обнаружение пунктов, которые были нарушены клиентом.

Частые причины правомерного отказа в выплатах:

- Несоблюдение сроков обращения в страховое агентство.

- Отсутствие необходимых документов, или одного из них.

- Наличие неисправности транспортного средства на момент аварии.

Претензия – документ, который, ссылаясь на факты и нормы закона, требует от страхового агентства исполнения условий заключенного ранее договора в полном объеме.

Чтобы отстоять свои права потребитель обязан подать в страховую фирму досудебную претензию, так как зачастую этот метод урегулирования конфликтов предусмотрен правилами страхования. Поэтому, игнорируя досудебные разбирательства, вы сильно рискуете, так как суд может отказать в рассмотрении дела.

Страховая компания обязана рассмотреть и ответить на претензию клиента не позднее чем через 10 дней от ее получения. При отказе клиент может обратиться в суд и потребовать возмещение суммы по страховке.

Основанием для ее направления досудебной претензии может являться нарушение любого пункта договора, чаще всего это:

- Занижение выплат по КАСКО.

- Затягивание сроков выплат.

- Отказ в выплате компенсации.

- Игнорирование поданного заявления.

- Некорректное проведение экспертизы сотрудниками страховой компании.

Содержание

- В каких случаях целесообразно подавать претензию?

- Порядок действий клиента

- Правила оформления и форма подачи документа

- Какие документы необходимо приложить к претензии?

- Что можно получить при положительном исходе?

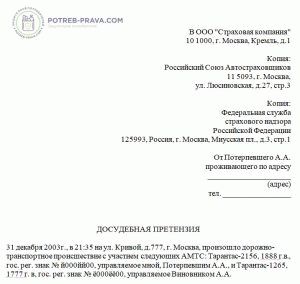

- Образец претензии по занижению выплат по договору КАСКО

- Как правильно написать претензию в страховую компанию по ОСАГО?

- В каких случаях составляется?

- Правила оформления

- Страховая компания отказала в выплате по страховому случаю, что делать?

- Что делать, если страховая отказала в выплате: пошаговая инструкция

- Страховая компания отказывает в выплате по ОСАГО

- Страховая отказала в выплате по КАСКО

- В каких случаях можно получить отказ в выплате страхового возмещения

- По каким причинам страховая не вправе отказать

- Что если полис просрочен или поддельный

- Отказ в выплате при оформлении ДТП по Европротоколу

- Что делать, чтобы не получить отказ в возмещении

- Претензия к страховой компании по ОСАГО (образец)

- Конфликт со страховой компанией

- Основания для составления претензии

- Образец претензии по ОСАГО в страховую компанию и порядок заполнения

- Страховщик не реагирует на претензию

В каких случаях целесообразно подавать претензию?

На этом этапе необходимо приступить к сбору доказательств, свидетельствующих неправомерности действий страховщика.

Сумма выплат занижена

В случае, когда сумма выплат явно занижена, логично будет провести независимую экспертизу, так как несмотря на то, что при оценке ущерба эксперты руководствуются единой методикой, разница в сумме выплат может оказаться существенной.

Почему так происходит:

- Неполное отражение нанесенного ущерба. Страховые эксперты попросту упускают из вида некоторые повреждения.

- Некорректный расчет способа устранения повреждений. Нередки ситуации, когда вместо замены пострадавших элементов рассчитывают их ремонт, что ощутимо снижает размер компенсации.

В данном случае наличие результатов независимой экспертизы станет весомым аргументом в пользу страхователя и позволит ему составить претензию, опираясь на реальные факты.

Клиент, имея на руках результаты экспертизы, должен составить досудебную претензию, а затем при отрицательном ответе или его отсутствии следует обратиться с исковым заявлением в суд.

Страховая компания затягивает сроки

Если страховая компания искусственно затягивает сроки и кормит вас завтраками, то можете смело приступать к составлению досудебной претензии, ссылаясь в ней на нормы законодательства.

Страховая компания отказала в выплате

В случае необоснованного отказа от возмещения, а также при отсутствии реакции на досудебную претензию, необходимо предпринять следующие действия:

- Оспорить результаты трасологической экспертизы. Предпочтительно доверить вести дела профессиональному юристу, так шансы на успех возрастут.

- Обратиться в суд.

Порядок действий клиента

При возникновении спорных ситуаций клиенту необходимо:

- Обращение в страховую компанию. Претензия по КАСКО является важным этапом процедуры досудебного разбирательства. Поэтому не стоит бросаться с места в карьер и сразу идти в суд. Правильней будет попытаться найти компромиссное решение, направив претензию в страховую. Сделать это можно либо через отдел по работе с выплатами, либо по электронной почте. Если по истечении 10 дней ответ дан не будет, стоит обратиться в следующую инстанцию.

- Отдел по урегулированию убытков. Как показывает практика, такая претензия редко остается без внимания. Однако, если по истечении 30 дней реакции от страховщика не последует, можно смело отправляться в суд.

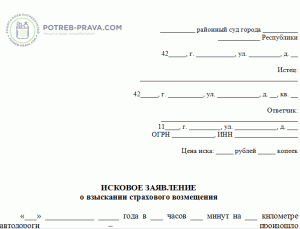

- Судебная претензия. Крайняя, но не исключительная мера. На этом этапе резонно прибегнуть к помощи юриста, так как вероятность положительного исхода при самостоятельной подаче иска не велика. Но если суд примет решение в пользу заявителя, то страховщик будет обязан возместить все юридические расходы.

Правила оформления и форма подачи документа

Если под рукой нет готового бланка, ничего страшного. Претензию можно написать от руки в свободной форме, как правило, это не вызывает особых трудностей.

Заявление состоит из 3 частей: вступление (шапка), суть претензии, список документации на которую давались ссылки.

Вступление (в правом верхнем углу):

- Должность сотрудника, подпись которого стоит на договоре КАСКО.

- Полное наименование страховой компании.

- ФИО сотрудника, подписавшего договор.

- ФИО заявителя, его фактическое место проживание и телефон.

Суть претензии:

- Детальное описание страхового случая.

- Причина отказа или другого нарушения, которое повлекло за собой претенциозное требование клиента, также, необходимо отдельно отметить, что своими действиями или отсутствием таковых, страховщик нарушил права заявителя.

- Ссылка на статьи 309, 961, 963 и 964 ГК РФ.

- Обозначаются предпочтительные сроки выплаты (от 3 до 10 дней).

- Необходимо упомянуть о проведении независимой экспертизы.

- Обозначить даты истечения срока выплаты.

- Обозначить сумму, которая должна быть выплачена.

Список документации:

- перечень документации, на которую давались ссылки;

- сами документы;

В конце претензии ставится дата и подпись заявителя.

Какие документы необходимо приложить к претензии?

Перечень необходимых документов при подаче претензии по КАСКО:

- гражданский паспорт и его копия;

- водительское удостоверение;

- страховой полис КАСКО;

- ПТС или свидетельство о регистрации;

- протокол и справка ГИБДД, а также их копии;

Что можно получить при положительном исходе?

При благоприятном для автолюбителя исходе судебного процесса, суд обяжет страховщика не только компенсировать ущерб в полном объеме, но и возместить заявителю все расходы по разбирательству.

В частности:

- услуги юриста;

- оплата госпошлины;

- проведение различного рода экспертиз;

Резюмируя, можно сказать лишь о том, что автовладелец должен со всей ответственностью отнестись к выбору страховой компании, отдавая предпочтение той или иной фирме необходимо тщательно изучить имеющуюся информацию об агентстве и почитать отзывы клиентов.

Также, нелишним будет перед заключением договора КАСКО проконсультироваться с независимым юристом, чтобы избежать подводных камней. Учитывая стоимость полиса КАСКО, такие расходы полностью оправданы.

Образец претензии по занижению выплат по договору КАСКО

_______________________________ наименование страховой компании (филиала) ________________________________ адрес страховой компании (филиала) От ______________________________ фамилия имя отчество страхователя ________________________________ место жительства ________________________________ Контактный телефон

«___» ____________ ______ года я заключил(ла) договор добровольного страхования транспортного средства «_____________» № _____ с вашей страховой компанией.

«___» ____________ ______ года произошло дорожно-транспортное происшествие, в результате которого застрахованная автомашина «___________» получила повреждения.

В связи с данным обстоятельством “__”_______ ___ г. я обратился к Вам с заявлением о наступлении страхового случая и выплате страхового возмещения.

Также, мною были переданы Вам документы, предусмотренные договором и Правилами страхования. Все необходимые документы мною были предоставлены своевременно.

Размер страхового возмещения определен Вами по своей калькуляции и составляет _______ рублей, что не соответствует стоимости восстановительного ремонта, определенного мной на основании предварительного заказ-наряда (либо на основании отчета независимого эксперта).

В соответствии с п.____ Правил страхования договором предусмотрено возмещение ущерба в размере фактической стоимости восстановления имущества, но не выше страховой суммы.

В соответствии со ст.309 ГК РФ, обязательства должны исполняться надлежащим образом в соответствии с условиями обязательства и требованиями закона, иных правовых актов, а при отсутствии таких условий и требований – в соответствии с обычаями делового оборота или иными обычно предъявляемыми требованиями.

В силу ст. 310 ГК РФ, односторонний отказ от исполнения обязательства и одностороннее изменение его условий не допускаются, за исключением случаев, предусмотренных законом.

Действия страховой компании расцениваю как ненадлежащее исполнение обязательств по договору, в результате которого мною недополучено страховое возмещение в сумме _______ рублей.

Учитывая вышеизложенное, прошу:

Осуществить перерасчет и выплатить мне страховое возмещение в полном объеме.

В случае отказа в удовлетворении моих требований или отсутствия ответа в 10 дневный срок, я буду вынужден обратиться за защитой своих нарушенных прав в суд, с возложением на Вашу компанию судебных издержек.

С уважением, ______________

«___»_____________ 20__ г.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:

Можете задать вопрос текстом, если Вам удобнее:

Как правильно написать претензию в страховую компанию по ОСАГО?

Страховые компании не всегда выплачивают страховое возмещение, которое так необходимо водителям, попавшим в ДТП.

Страховые компании не всегда выплачивают страховое возмещение, которое так необходимо водителям, попавшим в ДТП.

Страховщики могут неохотно расставаться с деньгами, но добиваться справедливого возмещения ущерба необходимо.

Досудебная претензия по ОСАГО — это законный способ добиться справедливости, и в эффективности подобного способа убедились уже многие автомобилисты.

В каких случаях составляется?

Претензия — официально оформленная жалоба гражданина за неоказание или некачественное оказание ему определенных услуг.

Досудебная претензия по ОСАГО — документ, в котором автовладелец возражает против действий страховой компании, указывает обстоятельства возникновения конфликта, требует его исправить.

Спорный вопрос разрешается в страховой компании. Автовладелец может обратиться в суд, если досудебная претензия не удовлетворена.

Основания составления и подачи такого документа — страховые споры по ОСАГО. Обычно несогласие владельца автомобиля связано со следующими обстоятельствами:

Недостаточная сумма страховой выплаты, которая явно не покроет размер возмещения ущерба. Это самый распространенный случай для страховых споров по “автогражданке”. Сумма компенсации устанавливается экспертами страховой компании, по этой причине расчеты заинтересованных лиц могут быть необъективными. Водитель имеет право заказать независимую экспертизу. Если разница между подсчетами СК и независимого эксперта составит более 10%, появляется основание для оспаривания решения страховщика.

Недостаточная сумма страховой выплаты, которая явно не покроет размер возмещения ущерба. Это самый распространенный случай для страховых споров по “автогражданке”. Сумма компенсации устанавливается экспертами страховой компании, по этой причине расчеты заинтересованных лиц могут быть необъективными. Водитель имеет право заказать независимую экспертизу. Если разница между подсчетами СК и независимого эксперта составит более 10%, появляется основание для оспаривания решения страховщика.- Отказ в страховой выплате. Страховые компании — коммерческие структуры, которые заинтересованы сводить свои расходы к минимуму или вовсе их избегать. Но автомобилист должен помнить, что он имеет полное и законное право выражать свое несогласие с отказом, а также добиваться пересмотра решения страховщика.

- Страховщик нарушил срока страховой выплаты. Компания не возместила ущерб по окончании установленного законом срока в 20 рабочих дней, что является веским основанием для оформления досудебной претензии.

Правовое регулирование претензии

Положение о досудебной претензии ввели в Закон об ОСАГО в 2014 году. Регламентировано статьей 16.1. Цель принятия дополнения — оптимизация процесса разрешения спорных случаев по выплатам ОСАГО.

Положение о досудебной претензии ввели в Закон об ОСАГО в 2014 году. Регламентировано статьей 16.1. Цель принятия дополнения — оптимизация процесса разрешения спорных случаев по выплатам ОСАГО.

Так у страховщиков и водителей появилась возможность урегулировать конфликт без суда.

Процедура оформления досудебной претензии обязательна. Водитель, у которого имеются претензии к страховой компании, уведомляет ее об этом в письменном виде, передает на рассмотрение свои требования, оформленные в должном порядке и не обращается при этом в суд.

Страховая компания в обязательном порядке рассматривает жалобу и принимает решение о выплате или оформляет обоснованный отказ.

Суд не может рассматривать иск по обязательному страхованию без официально оформленного отказа страховой в возмещении ущерба.

Правила об обязательном досудебном порядке применимы и в случае предъявления иска к профессиональному объединению страховщиков о взыскании компенсационных выплат.

Узнаем, как правильно написать претензию в страховую компанию по ОСАГО.

Правила оформления

Во многих страховых компаниях имеется специальный бланк для досудебной жалобы.

Во многих страховых компаниях имеется специальный бланк для досудебной жалобы.

Можно заполнить его самостоятельно, а можно обратиться к юристу, у которого есть опыт составления подобной документации и который подскажет, как грамотно составить жалобу.

Необходимо помнить следующее: получение необходимой суммы выплаты может во многом зависеть от того, как Вы оформили претензию, насколько доступно, грамотно и всесторонне Вы обосновали проблему и свои требования. Поэтому следует подготовиться заранее и узнать, как оформить документ.

Образец 2018 года досудебной претензии в страховую компанию по ОСАГО вы можете скачать по ссылке внизу статьи.

В документе должна содержаться следующая информация:

- Данные сторон: ФИО, серия и номер паспорта, адрес заявителя. Если заявителем является юридическое лицо, нужно указывать ФИО и должность сотрудника, который подписывает жалобу, название, юридический адрес страховой компании.

- Обстоятельства возникновения конфликта. Содержание претензии. Один из самых важных пунктов. В нем спорный случай должен отражаться полностью и в доступной форме. Приводится ссылка на невыполненные пункты договора.

- Примечание о несогласии автомобилиста с суммой выплаты, которую назначил страховщик. Страховая компания нередко отмечает отсутствие этого пункта и отказывает в страховой компенсации.

- Требование о выплате денежной компенсации, в котором нужно указать определенную сумму.

- Реквизиты лица, которое оформило документ, куда нужно перечислить выплату.

Автомобилист имеет право добавить в досудебную претензию пункт о моральном ущербе с указанием суммы выплаты и критериев определения этого морального ущерба.

Обязательно укажите, что в случае, если страховая компания не выплатит компенсацию (или не выплатит ее в должном размере), Вы будете решать вопрос уже в судебном порядке. В конце жалобы укажите перечень всех прилагаемых к досудебной претензии документов, подпись с расшифровкой, дату.

Видео: Претензия в страховую компанию. Алгоритм действий

Приложение к досудебной претензии

Претензию в страховую компанию по ОСАГО о занижении выплаты или ее отсутствии рассмотрят только тогда, когда ее будет сопровождать полный пакет документов:

Претензию в страховую компанию по ОСАГО о занижении выплаты или ее отсутствии рассмотрят только тогда, когда ее будет сопровождать полный пакет документов:

- копия паспорта заявителя;

- копии документов на ТС;

- полис ОСАГО;

- справка о ДТП или извещение, если авария оформлялась по европротоколу;

- медицинская справка о нанесенном здоровью ущербе, если она есть;

- заключение независимого эксперта;

- квитанции о других расходах (к примеру, об оплате услуг эвакуатора).

При предоставлении полного пакета документов вероятность положительного исхода дела возрастет.

После ДТП автовладелец предоставляет автомобиль для осмотра в СК в течение пяти рабочих дней. Компания рассматривает заявление на получение выплат 20 дней.

За этот срок СК должны:

За этот срок СК должны:

- принять заявление;

- признать случай страховым;

- изучить всю представленную документацию и обстоятельства дела;

- направить эксперта, который оценит повреждения для будущих расчетов размера компенсации;

- рассчитать выплаты.

Денежная компенсация должна поступить на счет автомобилиста не позднее 20 рабочих дней со дня поступления сведений о ДТП в страховую компанию. Если деньги так и не приходят, автомобилист имеет право подавать досудебную претензию.

Водитель обращается в страховую компанию, где получал полис. Следует посетить офис лично. При передаче документа сотруднику страховой компании водитель обязан проследить, чтобы была точно зафиксирована дата поступления жалобы.

Эта мера необходима для правильного отсчета срока подачи претензии, который составляет 10 дней.

Водитель может отправить претензию на юридический адрес страховой компании по почте заказным письмом. Лучше попросить поставить отметку «С уведомлением о вручении».

Так можно зафиксировать дату отправления и получения. Но лучше все-таки явиться в офис лично.

Если в течение установленного срока водитель не предъявит претензию, он не сможет требовать выплату от страховой компании даже через суд.

Если автомобилист подал претензию вовремя, страховщик обязан принять документы, ознакомиться с содержанием, вынести решение.

Срок рассмотрения претензии по ОСАГО — 10 дней. За этот срок страховщик обязуется:

- сделать выплату;

- или направить обоснованный отказ в письменной форме.

Наказание для страховой компании

За каждый день просрочки автомобилист имеет право требовать от компании пени в размере 1% в день от суммы выплаты. Если ответа от страховой не поступает, на следующий же день можно обращаться в суд.

За каждый день просрочки автомобилист имеет право требовать от компании пени в размере 1% в день от суммы выплаты. Если ответа от страховой не поступает, на следующий же день можно обращаться в суд.

Другие наказания:

- 0,05% за каждый день, который заявление не рассматривается;

- 50% от суммы иска, если дело дошло до суда;

- моральный ущерб устанавливается через суд.

При этом общий размер пени не должен превышать размера страховой выплаты по виду причиненного вреда.

Основания для отказа

СК отказывают в рассмотрении претензии, если:

- случай не страховой: к примеру, пострадавший в ДТП (не виновник) находился в состоянии опьянения за рулем;

- заявителем выступает не участник ДТП и не его доверенный представитель;

заявитель подал не полный пакет необходимых документов;

заявитель подал не полный пакет необходимых документов;- не уложился в течение 5 рабочих дней после аварии, не подал первое заявление в срок;

- заявитель нарушил условия договора по ОСАГО;

- у страховой компании виновника отозвали лицензию на осуществление страховой деятельности по ОСАГО;

- возбуждение административного или уголовного дела по ДТП, идет расследование, тогда страховщик может отложить рассмотрение заявки;

- когда дело рассматривается в суде, так как сложно установить виновника, есть пострадавшие, участник скрылся с места аварии;

- претензия оформлена неверно, отсутствует важная информация о водителе (контакты, ФИО или реквизиты для безналичного перечисления выплаты);

- не проставлена отметка о несогласии с назначенной денежной компенсацией, если страховщики мало выплатили.

Если водитель считает отказ неправомерным, он может идти отстаивать свои права дальше и подать жалобу в организации, которые контролируют деятельность страховщиков: Роспотребнадзор, Центробанк, РСА.

Те должны отреагировать на жалобу, проверить обстоятельства дела и дать оценку правомерности отказа в выплате. Если нарушения действительно выявят, страховая компания будет наказана.

Жалобу рассматривают с момента получения. Срок рассмотрения претензии — один день.

Если досудебная претензия не дала тех результатов, на которые Вы надеялись, следует собрать документы для суда.

Если досудебная претензия не дала тех результатов, на которые Вы надеялись, следует собрать документы для суда.

Для определения исковой суммы нужно к сумме ущерба, подсчитанной независимой экспертизой, добавить утерю товарной стоимости.

Из этого вычитается сумма, уже выплаченная страховой компанией (если какая-то выплата была сделана).

Иск составляют в трех экземплярах (по экземпляру для суда, страховой компании, для отметки о том, что документы получены судом).

К иску прикладываются копии документов, которые Вы будете использовать для обоснования своих требований.

К делу лучше подключить опытного юриста, который поможет подготовить иск и другие документы.

В иске необходимо подробно изложить все обстоятельства дела с самого начала, т.е. с момента ДТП, а также все пункты договора или закона, которые были нарушены страховщиком.

Важные условия

ДТП обязательно оформляется следующими этапами:

- оформление на месте происшествия;

- анализ и заключение ГИБДД;

- подача заявления в страховую компанию для получения страховой выплаты.

Автомобиль, разбросанные детали перемещать с места аварии нельзя. Также нельзя покидать место происшествия. Из-за несоблюдения этих условий компания может не признать случай страховым, тогда на страховые выплаты надеяться нет смысла.

Страховые компании иногда нарушают выполнение своих обязательств, обозначенных в договоре ОСАГО:

Страховые компании иногда нарушают выполнение своих обязательств, обозначенных в договоре ОСАГО:

- задерживая выплату;

- отказывая без уважительных причин в выплате денежной компенсации;

- не начисляя причитающиеся водителю размеры выплат и прочее.

При нарушении страховой компанией условий договора страхователь может обжаловать невыполнение обязательств страховщиком.

Для обжалования решения страховщика нет смысла сразу же идти в суд, так как подобные прошения будут отклонены без предварительного рассмотрения в досудебном порядке.

Введение этой меры позволило разгрузить судебные инстанции, так как очень многие из споров, которые рассматриваются в суде, можно разрешить без судебного вмешательства. Ко всем прочим документам обязательно прикладывается копия досудебной претензии.

К составлению жалобы лучше подключить юриста или ознакомиться с образцами в интернете: этот документ играет очень важную роль в процессе принятия решения страховой о выплате Вам денежной компенсации в размере, который покроет причиненный ущерб.

Страховая компания отказала в выплате по страховому случаю, что делать?

Главная » Транспортные средства » Страховая компания отказала в выплате по страховому случаю, что делать?

Что делать, если страховая отказала в выплате: пошаговая инструкция

Нередки случаи, когда страховые компании отказывают в выплате по ОСАГО. На самом деле, законом определено не так много оснований для отказа. Страховые компании, отказываясь возместить ущерб, в основном полагаются на то, что водитель ввиду плохого знания действующего законодательства или банальной лени не станет добиваться страховой выплаты. Если вы уверены, что страховая компания отказала незаконно, рекомендуем отстаивать свое право на получение компенсации.

В нашей стране имеется обширная судебная практика по подобным делам. Также в Интернете масса форумов автомобилистов, где квалифицированные автоюристы оказывают помощь в разрешении конфликтов со страховщиками.

Рассмотрим порядок действий в подобных вопросах.

Шаг 1: Получаем отказ в компенсации

Если отказ получен, то важно, чтобы он был в письменной форме. Такой отказ будет служить основанием для обращения в суд. Нередки случаи, когда на требование страхователя предоставить письменный отказ страховая компания меняет свое решение и компенсирует ущерб.

Шаг 2: Изучаем основания для отказа

Внимание! Прежде чем определить дальнейшее направлений действий, следует разобраться с причиной отказа. Если отказано на законных основаниях, то необходимо устранить причину нарушения. Если это не удается, то стоит сделать выводы и не допустить подобных ошибок в будущем.

Когда основания для отказа идут в разрез с законом, необходимо защищать свои права.

Шаг 3: готовим жалобу в РСА и ЦБ

Если страховщик в качестве основания для отказа указал причину, не соответствующую закону, то автолюбитель вправе обратиться в Центральный Банк или Российский Союз Автостраховщиков. Как показывает практика, данные организации оказывают влияние на страховые компании быстрее, чем суд.

Жалобу следует направить:

- Почтой (ценным отправлением) на адрес Банка России;

- Обратиться дистанционно через онлайн-приемную;

- При личном обращении по адресу: Москва, Сандуновский пер., д. 3, стр. 1.

СКАЧАТЬ образцы жалоб можно по ссылкам ниже:

Банк России обязан рассмотреть обращение гражданина в течение 30 дней.

Союз Автостраховщиков принимает жалобы по электронной почте или заказные письма граждан.

Шаг 4: досудебная претензия

Если обращение в данные инстанции не изменило отношение страховой компании, или же вопрос действительно спорный, следует обратиться с претензией в страховую компанию.

Учтите! В претензии указываются:

- Наименование страховой компании;

- ФИО и контактная информация страхователя;

- Требование возместить ущерб в соответствии с законом «Об ОСАГО»;

- Если с момента обращения с заявлением прошло более 20 дней, то можно дополнительно потребовать неустойку в размере 1% от суммы за каждый день просрочки;

- Реквизиты для перечисления компенсации;

- Нотариально заверенные или оригиналы полиса;

- Копия паспорта владельца транспортного средства;

- Документ, подтверждающий право владения транспортным средством;

- Справка о ДТП.

Данные документы можно подать как лично, так и почтовым отправлением. При личном визите необходимо получить отметку о принятии претензии.

Важно отметить, что обращение в страховую компанию до суда необходимо, иначе суд впоследствии не примет заявление.

Шаг 5: обращение в суд

Если страховая компания ответит отказом на претензию или не ответит вообще, то смело можно направлять исковое заявление в суд. Для составления заявления рекомендуем привлечь квалифицированного юриста, тем более, что требовать компенсацию его услуг также следует со страховой компании.

Важно! В исковом заявлении отражается следующая информация:

- Обстоятельства ДТП с указанием виновника;

- Заключение независимой экспертизы с указанием суммы ущерба;

- Причина отказа в компенсации со стороны страховой компании;

- Требования страхователя с указанием конкретной суммы.

Все доводы истца подтверждаются документально. К исковому заявлению прилагаются копии заключений, экспертиз, справок, письменный отказ страховой компании и копия претензии.

Как подавать иск

Процедура обращения в суд с целью взыскивания компенсации проводится согласно ст. 131 Гражданского процессуального кодекса РФ. В заявлении необходимо обосновать свои требования и указать, каким образом были нарушены ваши права. Также следует подтвердить факт досудебного обращения в страховую компанию. В заявлении необходимо предоставить расчет суммы иска.

Учтите! Для подтверждения исковых требований необходимо приложить:

- Отказ страховой компании;

- Подтверждение об отправке претензии в адрес страховой компании;

- Акт о наступлении страхового случая, который выдает страховая компания;

- Подтверждение расходов, понесенных в связи с судебным разбирательством (оплата услуг адвоката).

В расчет суммы иска включают:

- Сумму страхового возмещения;

- Моральный ущерб;

- Неустойку за задержку перечисления компенсации;

- Госпошлину;

- Стоимость юридических услуг;

- Стоимость экспертизы;

- Прочие расходы, которые понес истец;

- Штраф за задержку с ответом на претензию.

Расходы, связанные с услугами адвоката, подтверждаются чеками или договором на оказание юридических услуг.

Если сумма ущерба неизвестна, то необходимо провести независимую оценку. Стоимость услуг эксперта также включается в расчет суммы иска.

Судебный процесс

Иск передается в суд при личном визите или отправляется заказным письмом. Копию иска необходимо направить ответчику. При этом следует также прикрепить копии подтверждающих документов. Затем суд ознакомится с материалами дела и назначит дату судебного заседания, о чем стороны будут уведомлены повесткой. Срок подготовки дела к рассмотрению составляет 2 месяца. Поэтому прежде, чем обратиться в суд, рекомендуется подготовить жалобу в РСА или ЦБ.

Не исключено, что для вынесения решения и установления обстоятельств дела суд проведет несколько заседаний. Нередки случаи, когда суд назначает дополнительные экспертизы, запрашивает дополнительные документы. Для таких случаев следует обратиться за помощью к квалифицированному юристу, который знает тонкости законодательного регулирования деятельности страховщиков и сможет представлять ваши интересы в суде.

Внимание! Наши квалифицированные юристы окажут вам помощь бесплатно и круглосуточно по любым вопросам. Узнайте подробности здесь.

Если к исковому заявлению приложены все доказательства, и обстоятельства дела очевидны, судья вынесет решение по результатам одного слушания. Если суд не рассмотрел предоставленные доказательства и вынес решение не в вашу пользу, то вы вправе подать апелляционную жалобу. Нередки случаи, когда суд второй инстанции отменяет решение суда первой инстанции как частично, так и полностью.

Шаг 6: получение компенсации

Если суд вынес решение в пользу страхователя, то на руки ему выдается исполнительный лист, который необходимо передать приставам или напрямую в банк для перечисления установленной судом суммы.

Посмотрите видео. Что делать, если страховая компания отказала в выплате или мало заплатила?

Страховая компания отказывает в выплате по ОСАГО

Если страховая компания отказала в компенсации, это не значит, что страхователь не сможет получить денежную выплату.

Для начала необходимо тщательно изучить законы, регулирующие данный процесс.

Если компания отказала в страховой выплате, не стоит опускать руки. На момент ДТП ответственность была застрахована, поэтому страховая компания обязана компенсировать ущерб согласно действующему законодательству.

Рекомендуем получить консультацию квалифицированного юриста, имеющего практику в данных вопросах, предоставить ему на рассмотрение имеющиеся документы и вместе обсудить шаги, которые следует предпринять для получения компенсации.

Специалист подскажет, куда следует обратиться и как себя вести, чтобы обязать страховщика выплатить необходимую сумму.

Внимание! Рассмотрим порядок действий страхователя в случае отказа:

- Следует изучить законность оснований для отказа;

- Удостовериться, что страховая компания получила полный пакет документов;

- Выяснить, все ли правила соблюдены при проведении оценки ущерба;

- Проверить, своевременно ли провели осмотр автомобиля;

- Установить, корректно ли был составлен Европротокол?

- Узнать, учтены ли все обстоятельства ДТП и правильно ли установлен виновный.

Если какие-либо правила не были соблюдены, то, возможно, страховая компания отказала именно по этой причине. Если вы уверены, что законодательно все было оформлено верно, то следует защищать свои интересы в суде.

Страховая отказала в выплате по КАСКО

ОСАГО – вид страхования, обязательный для владельцев транспортных средств. При отсутствии полиса ОСАГО водитель привлекается к административной ответственности. КАСКО – добровольный дополнительный вид страхования. Многие автолюбители наивно предполагают, что, оформив полис КАСКО, они обезопасили себя и свой автомобиль от любого дорожного происшествия. Тем не менее, нередки случаи, когда страховые компании отказывают в выплате по КАСКО.

Внимание! Определим причины, которые страховщики используют для отказа в выплате по КАСКО:

- Повреждение автомобиля на парковке или во дворе.

Вред имуществу был нанесен при отсутствии свидетелей и хозяина автомобиля. В таком случае необходимо оформить происшествие не в ГИБДД, а через участкового полицейского. Зачастую страховые компании не принимают документы, ссылаясь на ошибки в оформлении или недостаточные доказательства;

- Угон автомобиля с документами.

Если машина была угнана с документами, то доказать факт угона в страховой компании будет сложно. Обычно они отказывают, ссылаясь на правила;

- Ошибки при оформлении документов после ДТП.

На месте ДТП сотрудники ГИБДД нередко пропускают некоторые повреждения автомобиля или не указывают некоторые нюансы, на недостаток которых потом ссылается страховая компания. Таким образом сумма выплаты может быть снижена.

Стоит отметить, что деятельность страховых организаций находится под контролем государства. Тем не менее, когда возникает вопрос о выплатах по КАСКО, страховщики нередко нарушают закон. При заключении договора страховые агенты озвучивают более комфортные условия, чем это окажется по факту ДТП.

Стоит отметить, что нужно как можно раньше обратиться к автоюристу за консультацией. Не исключено, что правильно составленные документы помогут вам получить компенсацию в досудебном порядке.

В каких случаях можно получить отказ в выплате страхового возмещения

Внимание! Рассмотрим наиболее распространенные причины для отказа в выплате:

- Несвоевременное информирование о наступлении страхового случая. Если для этого есть уважительная причина, будь то болезнь, командировка или другое основание, то срок можно восстановить, обратившись в суд;

- Отсутствие полного комплекта документов при обращении в страховую компанию;

- Предоставление недостоверных сведений в страховую компанию. Если автовладелец предоставит неверные данные, пытаясь улучшить свое материальное положение за счет страховой компании, то он может быть привлечен к уголовной ответственности за мошенничество. Не исключено, что такой автовладелец будет занесен в черный список страховых копаний, и стоимость страхового полиса для него значительно увеличится;

- Причина наступления страхового случая не соответствует условиям договора. Например, из припаркованного грузовика выпал груз и повредил стоящий рядом автомобиль. Такой случай вряд ли признают страховым, поскольку грузовик находился без движения;

- Нарушение условий договора. К примеру, согласно условиям КАСКО, автовладелец обязан был оставлять автомобиль на ночь на стоянке, но он этого не сделал. В результате автомобиль был угнан.

Кроме того, страховые компании отказывают по вполне формальным основаниям. Например, автовладелец не предоставил автомобиль для проведения экспертизы сотрудником страховой компании, при этом размер выплат был установлен по результатам независимой экспертизы.

По каким причинам страховая не вправе отказать

Отдельно стоит выделить причины, которые могут стать основанием для неправомерного отказа в выплате:

- Вред жизни и здоровью потерпевшего был нанесен умышленно;

- Отсутствие водительского удостоверения у виновника ДТП;

- Лицо, причинившее вред, скрылось с места происшествия;

- Лицо, управлявшее автомобилем и причинившее вред, не было указано в страховом полисе;

- Вред был нанесен в период, когда страховой полис не действовал;

- Виновник ДТП не предоставил в предусмотренный договором срок информацию о происшествии, при условии, что ДТП не оформлялось сотрудниками ДПС);

- Виновник ДТП не предоставил автомобиль для проведения экспертизы;

- Виновник ДТП отремонтировал или утилизировал автомобиль в течение 15 суток после ДТП при условии оформления по Европротоколу;

- На автомобиль не была оформлена диагностическая карта;

- В электронном полисе указаны неверные данные с целью уменьшения размера страховой премии;

- Дорожно-транспортное происшествие произошло по причине неисправности автомобиля, не указанной в диагностической карте, при условии, что неисправность можно было выявить при техническом осмотре;

- Страховая компания не имеет действующей лицензии.

Что если полис просрочен или поддельный

Платит ли страховая компания, если действие страхового полиса закончилось? Чтобы ответить на данный вопрос, нужно понимать, что потерпевший имеет право получить компенсацию, поскольку его гражданская ответственность была застрахована. Важным моментом для страховой компании является наличие или отсутствие полиса ОСАГО у виновника ДТП. Если вред имуществу был причинен не по вине водителя, то страховая компания обязана компенсировать причиненный ущерб в полном объеме.

Если водитель не имеет действующего полиса ОСАГО и не виноват в ДТП, то страховая компания виновника компенсирует ущерб, нанесенный имуществу и здоровью. Если на момент ДТП страховой полис виновника просрочен, то именно виновник обязан компенсировать причиненный вред имуществу и здоровью. Если виновник отказывается от компенсации, то денежные средства можно взыскать через суд.

Учтите! Аналогичная ситуация возникает, если у автовладельца был поддельный полис ОСАГО. С таким полисом компенсацию получить не удастся, но есть несколько способ компенсировать ущерб даже при таких условиях:

- Если в базе союза автостраховщиков содержится информация о принадлежности данного полиса именно этой страховой организации, то автовладелец не несет ответственность за использование данных компании третьими лицами в мошеннических целях;

- Если не удалось привлечь страховую компанию, указанную в липовом полисе, ущерб можно взыскать в судебном порядке с лица, причинившего вред;

Отказ в выплате при оформлении ДТП по Европротоколу

Если по факту ДТП был составлен Европротокол, то возмещение ущерба, как правило, не составляет труда. Тем не менее, страховая компания может отказать при определенных обстоятельствах:

- В извещении о ДТП допущены ошибки или обстоятельства указаны не полностью;

- Виновник ДТП не выполнил свои обязательства.

Не исключено, что, находясь в стрессовой ситуации, автовладелец допустил ошибку при заполнении протокола. Ошибку можно исправить, заполнив протокол повторно. Для этого придется связаться с виновником ДТП и вместе заново заполнить документ. Права обеих сторон необходимо соблюсти согласно требованиям процедуры страхования.

Если вы не уверены, что протокол составлен без ошибок, или у вас возникли сомнения в честности второй стороны, рекомендуем настоять на вызове сотрудников автоинспекции к месту происшествия. Так вы обезопасите себя от возможных трудностей с возмещением ущерба.

Что делать, чтобы не получить отказ в возмещении

Внимание! Чтобы страховая компания не отказала в выплате, следует соблюдать некоторые правила:

- Перед заключением договора автострахования внимательно с ним ознакомьтесь, особенно с условиями получения компенсации и причинами отказа;

- Выбирайте крупные страховые компании, изучите отзывы о компаниях на автофорумах;

- При заключении страхового договора включите все случаи, которые следует признать страховыми;

- Ознакомьтесь с причинами для отказа. Нередко к ним относят халатность владельца автомобиля;

- Допустите мысль о возможности судебного разбирательства и внимательно отнеситесь к составлению и подписанию документов.

Если имуществу все же нанесен ущерб, получите консультацию юриста перед обращением в страховую компанию. В суд необходимо обратиться сразу после получения отказа. Срок исковой давности составляет 3 года. Если прошел срок давности, не удастся компенсировать ущерб.

Посмотрите видео. Отказ в страховой выплате ОСАГО и КАСКО. Что законно, а что нет?

Претензия к страховой компании по ОСАГО (образец)

Взаимодействие страховых компаний и клиентов по ОСАГО не исключает появления конфликтных ситуаций.

Это может быть вызвано неправомерными действиями одной из сторон. Для решения вопросов была разработана система претензий, необходимая для определения правоты с юридической точки зрения.

Конфликт со страховой компанией

Нередко страховые компании отказываются выполнять принятые на себя обязательства, апеллируя собственными правилами работы. Если при этом клиент несет убытки, тратит личное время — он вправе составить претензию страховщику.

Фактически это официальный документ, в котором подробно изложена возникшая проблема и указаны возможные пути ее решения. Данная процедура является обязательной и определяется как досудебная. При возникновении конфликтной ситуации по ОСАГО она составляется по определенным правилам.

Наличие претензии дает следующие преимущества застрахованному лицу:

- Отношения со страховой компанией будут задокументированы, что даст преимущества при возможной дальнейшей тяжбе в суде.

- Высока вероятность решения конфликтной ситуации. Часто ошибки возникают в результате неправильных действий отдельных сотрудников. Подробное разбирательство поможет это выяснить и исправить.

- Нахождение компромисса, частично удовлетворяющего интересы обеих сторон.

Однако нужно учитывать, что для создания претензии необходимы веские основания. Некачественное обслуживание или аналогичные ситуации к ним не относятся.

Чаще всего образец претензии требуется после наступления страхового случая по ОСАГО, когда с точки зрения пострадавшего компания не хочет выполнять возложенные на себя обязательства. Дополнительно необходимо предоставить обоснование и изложить конкретные факты нарушения договора или действующего законодательства.

Основания для составления претензии

Если возникли подозрения в неправильных действиях страховой компании или ее представителей по полису ОСАГО – необходимо детально изучить договор.

Обычно отказ от выполнения каких-либо требований со стороны застрахованного лица приходит в письменной форме. Но не исключаются ситуации, когда страховщик без основания и предупреждения отказывается выполнять часть договора.

На практике существует несколько ситуаций, при наступлении которых появляется возможность составления обоснованной претензии. К ним относятся проблемы по выплатам компенсационных сумм, некачественное выполнение ремонта машины на СТО страховой компании, задержки по перечислениям. Каждую из них нужно рассмотреть подробнее.

Страховщик задерживает выплаты

После наступления страхового случая, правильного оформления пакета документов и предоставления компании машины для экспертизы последняя должна осуществить выплаты пострадавшей стороне.

Согласно последним изменениям, вступившим в силу с 1 сентября 2018 г, это срок составляет 20 календарных дней.

Если по истечении этого времени сумма не был получена и сформирована задержка выплат – появляется необходимость в составлении претензии. Предварительно рекомендуется обратиться в отдел урегулирования убытков для уточнения ситуации. Причиной задержки могут быть некорректные данные расчетного счета или банковские реквизиты.

После сверки этой информации следует в письменной форме составить претензию и указать, что нарушение сроков противоречит действующему законодательству. Согласно п. 12 закона №40 за каждый день просрочки страховщик должен выплатить дополнительную неустойку в размере 1% от общей суммы.

Как страховщики законно занижают выплаты по ОСАГО? Читайте в статье.

Мало выплатили

Для уменьшения компенсации страховщик может намеренно занизить окончательную сумму. Новые изменения в законодательстве ОСАГО обязывают потерпевшую сторону сначала представить поврежденный автомобиль страховой компании, и только затем можно сделать независимую экспертизу.

По телефонному звонку на место ДТП может выехать представитель компании – аварийный инспектор. Он зафиксирует обстоятельства происшествия, его данные (фото и видеоматериалы) станут основание для определения компенсационной суммы и фактического показателя УТС – утери товарной стоимости.

Если последняя не покрывает фактических расходов на ремонт, но не превышает положенных выплат (до 400 тыс. рублей) – пострадавший имеет право на составление претензии. Рекомендуется провести независимую экспертизу, данные которой прилагаются к документу. Отдельно стоит указать, насколько мало выплатили по полису.

Некачественный ремонт машины

С 1 января 2018 г приоритетом будет не оплата денежной компенсации, а ремонт пострадавшего автомобиля средствами страховой компании. При этом качество работ собственником машины практически не может контролироваться. Нередко после их проведения УТС все равно остается.

Доказать этот факт проблематично, так как для сверки состояния машины необходимы результаты экспертизы до ДТП, что является большой редкостью. Для этого используют стандартную методику расчета, в которой учитывают естественный износ транспорта, интенсивность его эксплуатации и данные последнего технического осмотра, выполненного до аварии.

Причиной составления претензии является существенное расхождение этих данных с расчетной стоимость ремонта и перечнем осуществляемых работ. Для доказательства этого факта потребуется приложить много усилий.

Образец претензии по ОСАГО в страховую компанию и порядок заполнения

От правильного заполнения образца претензии зависит дальнейшее решение страховой компании. Она должна предоставить бланк по первому требованию заявителя. В дальнейшем в документе описывается сложившая ситуация и суть претензии – задержка в выплате, некорректная компенсация или некачественный ремонт автомобиля.

При заполнении нужно учитывать следующие факторы:

- Правильно указать на чье имя и организацию будет подаваться заявление. Чаще всего это руководитель страховой или начальник отдела урегулирования убытков.

- Заполнить номер полиса виновника ДТП и свой.

- Личные данные – ФИО, номер паспорта, место проживания и контактный номер телефона.

- Изложить суть претензии. Обязательно нужно подробно описать сложившуюся ситуацию, указать на некорректные действия страховой компании.

- Предложить один или несколько выходов из сложившейся ситуации.

Для увеличения вероятности положительного решения по заявлению рекомендуется сослаться на действующие законодательные акты. Перед составлением претензии необходимо проконсультироваться у юристов, специализирующихся на обязательном автостраховании. В идеальном случае они сами составят документ согласно нормам.

Подача пакета документов осуществляется непосредственно в офисе страховой компании. Секретарь или другой ответственный работник должен принять заявление, сделать копию и на ней указать входящий номер из книги регистрации и поставить «мокрый» штамп организации. Это нужно обязательно проконтролировать, иначе страховщик может заявить, что претензия к нему не поступала.

Время рассмотрения претензии до 04.07.2016 г составляло 10 календарных дней. Но после изменения этот срок сократился до пяти дней. При этом не учитываются выходные и праздники. Ответ должен быть на официальном бланке, со ссылкой на первоначальное заявление. Он высылается заказным письмом или вручается непосредственно в офисе страховщика.

Страховщик не реагирует на претензию

Что делать, если страховая не отвечает на поданное заявление? Подобная ситуация может сложиться по нескольким причинам – непреднамеренная ошибка персонала или принципиальное отношение компании. В первом случае рекомендуется еще раз посетить офис страховщика и напомнить о ее заявлении.

Но намного хуже, если пришел официальный ответ, но без рассмотрения дела по существу. С целью затягивания ситуации страховщик может вести подобную переписку долго – у него есть штат профессиональных юристов, специализирующихся на таких случаях. Не стоит идти на поводу — нужно предпринять ряд действия, призванных изменить ситуацию.

Страховой компании следует напомнить о ее обязательствах и указать последствия ее неправомерных действий – начисления пени, подача жалобы. Последнее зачастую выступает весомым аргументом в решении споров.

Составление жалобы в РСА и Центробанк

Контроль за деятельностью страховых компаний на территории России осуществляют две организации – Российский Союз Автостраховщиков и Центробанк. Для подачи жалобы необходимо иметь зарегистрированную у страховщика копию претензии. При наличии нужно приложить официальный ответ компании. Для подачи жалобы необходимо перейти на сайт вышеперечисленных организаций и скачать официальный бланк.

На сайте Центробанка нет официального бланка жалобы – заполнение происходит в онлайн-режиме. Порядок подачи таков.

- Указать полное название страховщика.

- Описать суть жалобы.

- Дата первой подачи претензии по ОСАГО.

- Номер и дата договора.

- Номер выплатного дела.

- Точный адрес приобретения услуги обязательного автострахования.

- Приложить копию жалобы.

После этого представители Центробанка обязаны предоставить официальный ответ. Время рассмотрения зависит от правильности внесенных данных. Но оно не может превышать одного месяца.

Процедура полдачи жалобы через сервис РСА аналогичен. Разница заключается в предварительном заполнении бланка, скачать который можно на сайте организации. Важно правильно изложить суть дела и указать корректные юридические реквизиты страховой компании. Это не могут быть контакты ее официального представителя, так как он может отвечать только за регламент реализации ОСАГО, но не за исполнение договорных обязательств.

Стоимость ОСАГО на год будет разной у разных страховщиков. Подробнее в статье.

Компенсация командировочных расходов прописывается в трудовом договоре. Смотрите, как это оформить.

Формирование иска в суд

Разбирательство дела в судебном порядке является последним и самым нежелательным инструментом решения вопросов со страховой компанией по ОСАГО. Для этого рекомендуется обратиться к профессиональным юристам, так как без должного опыта можно сделать ошибки, которые приведут к лишним денежным тратам.

Для примера можно привести порядок судебного рассмотрения претензии:

- документы подаются в гражданский суд по адресу прописки заявителя;

- уточнить юридический адрес страховой компании;

- составить иск — это определяющий документ, на основании которого будет рассматриваться дело. важно правильно указать ссылки на законодательные акты и определить степень их нарушения;

- оплатить государственные услуги;

- обязательно являться на все заседания.

Если решение будет за истцом – суд постановит компенсировать не только издержки по ОСАГО, но и судебные траты.

Нужно помнить, что правильно составленная претензия поможет избежать вышеописанные процедуры обращения в РСА, Центробанк или суд. Для этого необходимо знать действующие нормы законодательства или получить профессиональную консультацию у практикующих юристов.

Статья написана по материалам сайтов: gosdetstvo.ru, pravo-auto.com, potreb-prava.com, ipopen.ru.

»