Выплаты по осаго при дтп росгосстрах

Получение страховых выплат по полису ОСАГО зависит не только от действий водителя, попавшего в ДТП, но и от того, где он заключал договор страхования. Например, по сравнению с другими страховыми фирмами, работающими на российском рынке, возмещение ущерба при ДТП в «Росгосстрах» происходит значительно быстрее. Кроме того, клиенты этой компании могут воспользоваться рядом дополнительных услуг, которые не предоставляются мелкими страховщиками. Ещё одно несомненное преимущество «Росгосстраха» состоит в наличии самой большой в стране сети филиалов.

Содержание

- Что такое ОСАГО

- Что делать при ДТП

- Порядок обращения в «Росгосстрах»

- Максимальный и минимальный размер выплат по ОСАГО

- Если страховая мало выплатила

- Как Росгосстрах проводит выплаты после ДТП в 2018 году

- Особенности автозащиты в Росгосстрахе

- Куда необходимо обращаться

- Процедура оформления компенсации

- Как быстро можно получить компенсацию

- Что говорят клиенты

- Как добиться выплаты по ОСАГО: Видео

- Выплаты по ОСАГО «Росгосстрах» в 2018 году

- Нормативная база

- От чего зависят выплаты в «Росгосстрах» по ОСАГО?

- Как осуществляются выплаты по ОСАГО в «Росгосстрах»?

- Сроки выплат

- Необходимые документы

- Заявление по выплатам ОСАГО «Росгосстрах»

- Суммы выплат

- Причины отказа в выплатах по ОСАГО в «Росгосстрах»

- Действия в случае отказа в выплатах по ОСАГО в «Росгосстрах»

- Претензия по выплате ОСАГО «Росгосстрах»

- Отзывы водителей

- Особенности автострахования «Росгосстрах»

- Возмещение ущерба при ДТП по ОСАГО Росгосстрах

- Основная информация о размерах и сроках выплат

- Поведение того, кто попал в дорожно-транспортное происшествие

- Пакет документов, которые требуется собрать

- Компенсационные выплаты не производятся если…

- Росгосстрах — выплаты по ОСАГО: порядок возмещения

- Условия, при которых производится выплата

- Необходимые документы

- Какие бывают выплаты

- Какие факторы влияют на величину выплат

- Страховое возмещение

- Как узнать сумму выплат по ОСАГО в Росгосстрах

- Сроки выплат

- Порядок получения выплат в Росгосстрах

Что такое ОСАГО

Не секрет, что если у виновника ДТП нет ОСАГО, то взыскать материальный ущерб с него можно будет только через суд. Однако это не единственная важная причина, по которой каждый водитель должен иметь такой полис. Отсутствие ОСАГО не только несет риск финансовых убытков для виновника аварии, но и станет причиной штрафа.

Полис ОСАГО не может полностью защитить водителя от материального ущерба, а лишь минимизирует последствия ДТП, связанные с выполнением финансовых обязательств по отношению к потерпевшим. Если же гражданин хочет максимально обезопасить себя от убытков, то кроме ОСАГО ему следует оформить страховой полис каско.

Что делать при ДТП

Любой страховой случай, оговоренный в условиях полиса ОСАГО, требует обязательного информирования страховщика. Причем заявить о ДТП в «Росгосстрах» необходимо как можно быстрее. Это входит в интересы самого водителя, поскольку тогда он быстрее получит компенсацию.

Информирование страховщика об аварии – лишь один из этапов в процедуре оформления. Водитель, попавший в автомобильную аварию, обязан выполнить ряд действий, порядок которых зависит от того, имеются ли в результате столкновения пострадавшие.

Без пострадавших

Если в ДТП отсутствуют потерпевшие, водителю понадобится следующее.

- Установить перед местом ДТП знак аварийной остановки.

- Сфотографировать положение столкнувшихся автомобилей с разных ракурсов (чтобы второй водитель не решил покинуть место аварии без оформления происшествия). Положение транспортных средств на фото должно иметь привязку к окружающей местности.

- Выяснить, имеется ли у второго водителя полис ОСАГО.

- Если полисы есть у обоих водителей, и между ними нет разногласий по поводу причин аварии, то в ГИБДД можно не обращаться. Каждый из водителей заполняет свою копию европротокола.

- Затем необходимо зарегистрировать ДТП в РГС.

С пострадавшими

Наличие в ДТП погибших или раненых требует от водителя выполнения следующих действий.

- Поставить на дороге знак аварийной остановки.

- Вызвать скорую помощь.

- При необходимости оказать первую медицинскую помощь потерпевшим.

- Вызвать ГИБДД.

- Узнать фамилии, имена и телефоны очевидцев ДТП (если они имеются).

- Дождаться приезда ГИБДД для оформления протокола.

- Вместе со вторым участником ДТП заполнить бланк извещения ОСАГО.

- Получить копию протокола ГИБДД.

- Эвакуировать автомобиль в том виде, в каком он оказался после ДТП (для проведения технической экспертизы).

Порядок обращения в «Росгосстрах»

Сообщить в страховую компанию о ДТП необходимо как можно быстрее. Закон «Об ОСАГО» отводит на это 5 дней. Нужно ли страховщику сообщать об аварии по телефону с места столкновения, зависит от условий договора страхования. Юридически это можно считать рекомендацией, а не требованием.

Для предотвращения мошенничества страховые компании довольно часто вносят в текст договора пункт о срочном информировании. Однако отказ в выплате по полису на основании того, что клиент обратился к страховщику позднее, чем указано в договоре, но в пределах 5 дней после ДТП, является незаконным. Клиентам компании «Росгосстрах» сообщить о ДТП нужно в пределах указанного в законе срока.

После приёма заявления от водителя компания принимает решение о начале производства по делу. Затем с помощью независимого эксперта производится оценка ущерба при ДТП. На основании результатов экспертизы потерпевшему выплачивается компенсация.

Перечень документов

Если вы являетесь клиентом страховой компании «Росгосстрах» и не знаете, какие документы нужны при ДТП для получения компенсации, тогда вам поможет этот список:

- паспорт гражданина РФ;

- заявление о выплате;

- бланк извещения о ДТП;

- справка о ДТП;

- копия протокола ГИБДД;

- регистрационные документы на автомобиль;

- документы, которые подтверждают наличие дополнительных расходов, связанных со страховым случаем (например, оплата услуг эвакуатора, платной автостоянки).

Сроки их подачи

Несмотря на то, что максимальный срок подачи заявления о наступлении страхового случая в ДТП составляет 5 дней, он может быть увеличен при наличии уважительной причины, например, травмы, полученной водителем, и которая не позволяет ему лично подать документы в страховую компанию.

Исковая давность требования возмещения по страховке составляет 3 года. Однако она применяется лишь тогда, когда заявление о наступлении страхового случая было подано в установленные законом сроки. Исключением является только невозможность подать документ по объективным причинам.

Максимальный и минимальный размер выплат по ОСАГО

Относительно вопроса, какая минимальная и максимальная выплата по ОСАГО в 2018 году в «Росгосстрах», то установленного минимума в размере компенсации не существует. При повреждении автомобиля размер выплат будет определен на основании результатов независимой технической экспертизы.

Максимальный размер страховых выплат по полису ОСАГО имеет лимит:

- 400 тысяч рублей – для возмещения материального ущерба;

- 500 тысяч рублей – для возмещения физического ущерба.

Иногда некоторые граждане, не зная, как получить деньги после ДТП по ОСАГО, ошибочно требуют возмещения также и моральной компенсации. Такие претензии необоснованны, поскольку не входят в перечень страховых услуг ОСАГО. Добиться компенсации морального ущерба можно только через суд.

Если страховая мало выплатила

В ситуации, когда страховая компания необоснованно занизила сумму выплат по полису ОСАГО, водитель может поступить следующим образом:

- подать жалобу в РСА, Центробанк и (или) Роспотребнадзор;

- подать иск в суд;

- продать свои права на получение выплаты по полису ОСАГО.

Как показывает практика, если сумма, являющаяся предметом разногласий, не слишком большая, водитель предпочитает не доводить дело до суда, ограничиваясь обжалованием действий страховой компании во внесудебном порядке. Кроме того, ещё одним способом внесудебного решения спора со страховщиком является выкуп страховых случаев по ДТП.

Обычно выкупом страховых случаев занимаются юридические фирмы или практикующие юристы. Минусом такого способа получения страхового возмещения является низкий процент выкупа. Обычно права на получение компенсации покупают не дороже 40-60% от полного размера выплаты.

Если размер недоплаченной страховки велик, а водитель не желает продавать свои права со скидкой, то для него имеет смысл добиться выплаты компенсации в полном размере. Это можно сделать, самостоятельно подав исковое заявление в районный суд.

Недостатком данного варианта является длительная процедура судебного разбирательства. Кроме того, для подачи иска и отстаивания своих интересов в суде необходимо иметь юридические знания. Иначе придётся воспользоваться платными услугами юриста.

Как Росгосстрах проводит выплаты после ДТП в 2018 году

Дорожное происшествие всегда чревато последствиями и потерями, в лучшем случае только финансовыми, в худшем – моральными и физическими. Особую значимость всегда имеет вопрос, кто будет компенсировать все сопутствующие расходы? Сегодня эта проблема в большинстве случаев решается с помощью страхового полиса, который является обязательным для всех владельцев транспортных средств. Рассмотрим детально, какие предоставляет выплаты по ДТП по ОСАГО Росгосстрах, являясь одним из ведущих страховщиков у нас в стране.

Особенности автозащиты в Росгосстрахе

На текущий момент Российская государственная страховая компания входит в число лидеров по продаже полисов на автозащиту. Для оформления договора водителю понадобится минимальный пакет документов:

Срок действия сертификата обычно составляет один год. При желании можно приобрести его на более короткий промежуток времени – 3 или 6 месяцев.

Но прежде чем обратиться в компанию, необходимо иметь представление о том, какие бывают виды защиты от ДТП от Росгосстрах, и что это такое в целом.

В рамках программы обязательного страхования обратившееся лицо имеет возможность получить возмещение ущерба только в том случае, если водитель, находившийся за рулем на момент происшествия, был указан в полисе.

Цена полиса будет определяться множеством факторов:

- объемом двигателя;

- категорией автомобиля;

- стажем и возрастом водителя;

- местом регистрации;

- количеством аварий, в которых участвовал обратившийся водитель.

Но чтобы полис возымел действие, и его владелец смог получить компенсацию, должны быть соблюдены правила автозащиты от дорожно-транспортных происшествий, установленные Росгосстрахом:

- В аварии пострадали не менее двух транспортных средств.

- У каждого из участников имеется полис ОСАГО.

Важно, чтобы соблюдены были оба условия.

Куда необходимо обращаться

Процедура, как получить страховку в Росгосстрахе после ДТП, начинается с уведомления компании о наступлении страхового случая. Для этого после вызова сотрудника ГИБДД необходимо совершить звонок на горячую линию компании, чтобы пригласить аварийного комиссара, если он предусмотрен условиями страховки. Если же нет, весь пакет документов придется готовить самим.

Но чаще всего водители сталкиваются с дилеммой, куда обращаться после ДТП по ОСАГО: в Росгосстрах, в котором они приобрели полис, или в компанию виноватой стороны? Если владелец ОСАГО был признан невиновным в инциденте и были соблюдены перечисленные выше условия, тогда компенсировать ущерб будет представитель второй стороны. Если же виновным будет признан держатель полиса, тогда возмещать ущерб потерпевшему будет именно Госстрах – уже от лица компании, в которой застрахован потерпевший.

Таким образом, первое, что должен сделать участник аварии, чтобы получить компенсацию, – сообщить в Росгосстрах о случившемся.

При возникновении ситуации, которая не повлекла серьезных последствий, можно пройти упрощенную процедуру обращения. Но для этого нужно, чтобы были соблюдены такие условия:

- пострадавших в ДТП нет;

- полисы остаются действительными на момент аварии;

- участники происшествия достигли договоренности относительно виновной стороны;

- нанесенный ущерб не превышает 50 000 рублей.

В таком случае прежде, чем зарегистрировать ДТП в Росгосстрахе, следует пройти несложную процедуру оформления инцидента с помощью европротокола. Он должен быть аккуратно заполнен и подписан обоими участниками аварии. После этого следует составить схему произошедшего, сделать снимки пострадавших транспортных средств.

Только после этого следует подавать заявление на предмет регистрации ДТП в Росгосстрахе.

Здесь описан подробный алгоритм действий, если вы хотите подать обращение в страховую компанию после ДТП.

Процедура оформления компенсации

Процесс получения компенсации обычно проходит несколько этапов:

- Подготовка предусмотренного компанией пакета бумаг.

- Передача данного комплекта страховщику.

- Признание наступившего случая страховым.

- Зачисление средств на счет заявителя.

При этом оформление ДТП в Росгосстрахе может столкнуться с некоторыми препятствиями, если хотя бы один из предоставленных документов будет составлен неправильно. Поэтому внимательно следите за тем, что именно сотрудник ГИБДД указывает в протоколе.

Приводим список, какие документы нужны для страховой при ДТП по ОСАГО, приобретенном в Росгосстрахе:

- Копия паспорта владельца полиса, заверенная у нотариуса.

- Водительские права.

- Справка из банка с указанием реквизитов счета, на который должны быть зачислены средства.

- Справка о произошедшей аварии (выдается дорожным инспектором в момент фиксации обстоятельств происшествия).

- Копия протокола.

- Извещение.

- Техпаспорт на автомобиль.

- Документ, который сможет подтвердить право владения поврежденным автомобилем.

- Непосредственно сам полис.

Здесь можно найти подробный материал на тему: Документы в страховую при ДТП.

Если обращение в компанию осуществляется на основании европейского протокола, тогда заявителю достаточно подготовить извещение о ДТП в Росгосстрах, заполненное обоими участниками, фото- и видеоматериалы по аварии, полис и удостоверение личности вместе с правами водителя.

Размер выплат

Финансовый аспект вопроса, само собой, вызывает наибольший интерес автовладельцев. И здесь есть приятные новости: начиная с 2014 года размер максимальной суммы компенсации существенно вырос. Для удобства предлагаем таблицу «Выплаты по страховке после ДТП в Росгосстрахе»:

Что касается нижнего порога выплаты при ДТП при ОСАГО, Росгосстрах, как и большинство других компаний, часто занижал оценочную стоимость автомобиля по причине его износа до 80%. На сегодняшний день такой возможности у страховщиков нет, поскольку нижний предел износа зафиксирован на 50%. Это дает автовладельцам уверенность, что хотя бы половину стоимости полученного ущерба они все же получат.

Кроме того, существует способ, как узнать сумму выплаты Росгосстраха по ДТП самостоятельно. На данный показатель окажут влияние такие факторы:

Кроме того, расчет производится исходя из рыночных цен конкретного региона, а потому в Москве и Белгороде они будут существенно отличаться. Сегодня компания устанавливает следующий процент износа:

Здесь можно детальнее узнать, как проводятся выплаты при ДТП при ОСАГО.

Как быстро можно получить компенсацию

Через сколько выплачивает деньги Росгосстрах после ДТП на 2018 год? Именно так звучит наиболее часто задаваемый автовладельцами вопрос. Еще совсем недавно в нашей стране действовало предписание, согласно которому компания, взявшая на себя обязательство компенсировать ущерб, должна была провести данную операцию в течение 30 дней без учета выходных и праздников.

Сегодня этот временной промежуток существенно сократился и теперь деньги на счет получателя должны быть зачислены на протяжении 20 дней со дня его обращения.

Если страховая компания принимает отрицательное решение относительно компенсации ущерба, она обязана в письменном виде уведомить об этом держателя полиса и сообщить все причины, которые повлияли на отказ.

Не стоит забывать, что при наличии спорных обстоятельств компания может в индивидуальном порядке пролонгировать период рассмотрения заявления.

Что говорят клиенты

О репутации компании вполне наглядно говорят отзывы по выплатам по ОСАГО при ДТП клиентов Росгосстраха в 2018 году. Приведем лишь несколько:

- многие автовладельцы жалуются, что компания не слишком добросовестно относится к самому процессу обслуживания. Так, к примеру, оставить заявку онлайн невозможно по причине технических неполадок сайта, дозвониться на горячую линию еще более проблематично. А визит в офис осложняется тем, что на момент, когда вы решите туда обратиться, он уже может переехать в другое место;

- другой клиент организации из Самары жалуется на большие очереди, выстоять которые просто не представляется возможным;

- а вот из положительных отзывов можно выделить целую группу обращений, которые были удовлетворены страховщиком, и заявители получили положенную им компенсацию. Правда, страховые случаи касались в основном мелких аварий.

Словом, сколько ситуаций, столько и мнений. Чтобы избежать недоразумений, скорее всего, необходимо придерживаться четких процессуальных формальностей.

Как добиться выплаты по ОСАГО: Видео

Выплаты по ОСАГО «Росгосстрах» в 2018 году

В мае 2017 года был принят ряд поправок в законе об правилах обязательного страхования гражданской ответственности владельцев ТС. Среди изменений появился пункт о натуральном возмещении, иными словами восстановительный ремонт. Обновленные правила компенсаций по полису ОСАГО затронули не только страховые компании, но и автовладельцев.

Нормативная база

Регламентирующей основой выплат по ОСАГО «Росгосстрах» в 2018 году является закон за номером № 40-ФЗ «Об обязательном страховании гражданской ответственности владельцев транспортных средств» принятый 25 апреля 2002 года. 28 марта 2017 года были приняты нововведения на основе закона № 49-ФЗ существенно затронувшие многие нюансы и аспекты автогражданской ответственности:

На общую стоимость существенное влияние окажут тарифы по регионам, а в случае с автопарками юр. лиц применяется средний коэффициент, что соответственно также изменит стоимость оплаты в большую сторону: в пропорции чем больше транспортных средств, тем больше правонарушений.

От чего зависят выплаты в «Росгосстрах» по ОСАГО?

Расчет суммы компенсации, выплачиваемой «Росгосстрах» пострадавшим в 2018 году при дорожно-транспортном происшествии можно произвести самостоятельно. Все параметры и коэффициенты являются общедоступными и жестко зафиксированы в законодательстве. При подсчете выплат по ОСАГО учитываются актуальные цены на имущество с поправкой на регион страхования.

Расчет суммы компенсации, выплачиваемой «Росгосстрах» пострадавшим в 2018 году при дорожно-транспортном происшествии можно произвести самостоятельно. Все параметры и коэффициенты являются общедоступными и жестко зафиксированы в законодательстве. При подсчете выплат по ОСАГО учитываются актуальные цены на имущество с поправкой на регион страхования.

При подсчете размеров страховой выплаты в «Росгосстрах» по ОСАГО необходимо учитывать следящие параметры:

- Страну-производитель данного транспортного средства.

- Место регистрации и страхования авто(регион).

- Год выпуска и степень износа транспортного средства.

- Интенсивность и время эксплуатации данного ТС.

В подавляющем большинстве страховых случаев компания «Росгосстрах» производит расчет стоимости на отдельные узлы и детали требующие замены или ремонта с поправкой на износ ТС. На 2018 год в компании «Росгосстрах» актуальны следящие коэффициенты износа авто в соответствии с годом производства:

Если пострадавший в ДТП имеет желание самостоятельно произвести расчет величины денежной компенсации, то ему следует опираться именно на приведенные выше данные. Рекомендуется произвести исчисление в любом случае, чтобы избежать дальнейших разногласий со страховой компанией.

Как осуществляются выплаты по ОСАГО в «Росгосстрах»?

Какие действия должен совершить пострадавший в ДТП чтобы получить страховую выплату «Росгосстрах» в полном объеме в максимально короткие сроки? Ниже приведена пошаговая инструкция:

- В первую очередь необходимо оформить ДТП в надлежащем виде. Если при дорожно транспортном происшествии не был причинен вред, здоровью, общая сумма повреждений не превышает 50000 рублей и максимум 2 участника ДТП, то желательно оформить дорожно-транспортное происшествие на дороге по европротоколу. В ином случае необходимо осуществить вызов на место аварии сотрудников Госавтоинспекции, которые оформят все необходимые документы.

- После этого необходимо уведомить страховую компанию «Росгосстрах» о наступлении страхового случая ОСАГО, в максимально короткие сроки.

- Далее следует собрать пакет документов необходимый для оформления страхового случая и документального подтверждения нанесенного ущерба при ДТП.

- Затем составляется письменное заявление на получение денежной компенсации по страховому случаю в «Росгосстрах». Обращение прилагается к комплекту собранных документов. Стандартный бланк для заявления на выплаты по ОСАГО в 2018 году можно легко получить в любом из офисов страховой компании «Росгосстрах», также образец можно скачать из интернет-сети и распечатать самостоятельно.

- Выбираете предпочтительный способ получения компенсации.

- Предоставляете транспортное средство сотрудникам страховой компании «Росгосстрах» для проведения последующей экспертизы и оценки нанесенного ущерба.

В случае, если на имя заявителя поступил отказ без объективных на, то причин, то он имеет полное право обратиться с претензией на имя руководителя данной организации, указав все аспекты случившегося дорожно-транспортного происшествия. После того, как будет составлено обращение. Такой способ решения конфликта чаще всего применяется в спорных ситуациях между страховой компанией и владельцев транспортного средства.

Сроки выплат

Согласно законодательству Российской Федерации, максимальный срок выплаты по автострахованию в 2018 году составляет 20 дней. При вынесении решения суд и иные государственные структуры основываются на ФЗ «Об обязательном страховании гражданской ответственности собственниками транспортных средств» от 2002 года. Как уже говорилось, в 2018 году были изменены некоторые аспекты данной процедуры. Так, например, упростился порядок осмотра поврежденного автомобиля – теперь на установление степени ущерба компании «Росгосстрах» отводится не более 5 дней с момента аварии.

Также стоит отметить, что с 2018 года для всех страховщиков увеличен лимит компенсации внешних и технических повреждений транспортного средства до 500 тысяч рублей. Тарифная ставка исчисляется в соответствии с коэффициентом, который может варьироваться в зависимости от региона страхования автомобиля. Что касается юридических лиц и собственников различных автопарков применяется средний коэффициент, в некоторых случаях это может значительно повысить стоимость оплаты страховки.

Необходимые документы

В законе от 25 апреля 2002 года не установлены точные сроки подачи документов на получение страховки. Однако сказано, что пакет необходимой документации подается в индивидуальном порядке в несколько этапов. В 3 пункте 22 статьи рассматриваемого нормативно-правового акта содержится следующая формулировка «бумаги на автострахование необходимо предъявить при первой возможности».

В связи с особой срочностью данного процесса, пострадавшее лицо обязано заранее позаботиться о подготовке пакета документов, нужных копий и оригиналов. Большинство автомобилистов обращаются за помощью в специализированные компании, чтобы как можно быстрее собрать все бумаги и правильно заполнить заявление на получение компрессионных выплат по страховке ОСАГО «Росгосстрах» в 2018 году.

К перечню обязательных документов для выплат по ОСАГО в «Росгосстрах» в 2018 году относятся:

- страховой полис ОСАГО;

- документ, удостоверяющий личность (паспорт и ксерокопии первых страниц);

- заявление на выплату компенсаций;

- свидетельство из Госавтоинспекции, где отображены все аспекты случившегося ДТП с определением виновной и пострадавшей сторон;

- протокол Госавтоинспекции об административном правонарушении;

- постановление-квитанция об оплате штрафа;

- документы на транспортное средство;

- справка о владении авто;

- водительское удостоверение.

Заявление по выплатам ОСАГО «Росгосстрах»

Чтобы заполнить заявление на компенсацию при дорожно-транспортном происшествии, следует обратиться в один из филиалов страховой компании «Росгосстрах». Бланк документа выдает страховщиком и имеет определенную структуру. Он не должен противоречить Положению Банка России «О правилах обязательного страхования автогражданской ответственности».

Чтобы заполнить заявление на компенсацию при дорожно-транспортном происшествии, следует обратиться в один из филиалов страховой компании «Росгосстрах». Бланк документа выдает страховщиком и имеет определенную структуру. Он не должен противоречить Положению Банка России «О правилах обязательного страхования автогражданской ответственности».

Потерпевший указывает в заявлении свои паспортные данные, сведения о транспортном средстве, случившемся дорожно-транспортном происшествии с приложением всех протоколов и показаний обеих сторон, номер страхового свидетельства, характер и степень причиненных повреждений, а также личные данные сотрудника ГИБДД или иного лица, зафиксировавшего аварию. В завершении ставится дата и подпись заявителя.

Скачать образец заявления на выплаты по ОСАГО можно здесь.

Суммы выплат

Российский Союз Автостраховщиков берет на себя ответственность по своевременной оплате компенсаций ОСАГО, которые применяются в случаях невозможности проведения страховых выплат. Основанием для предоставления денежных средств (компенсаций) может стать:

- Разорение или временная неплатежеспособность страховой компании.

- Досрочное расторжение договора.

- Окончание лицензии страховщика.

- Отсутствие полиса обязательного страхования автогражданской ответственности у виновника аварии.

- Невозможность установления виновника дорожно-транспортного происшествия.

На размер выплат по ОСАГО в «Росгосстрах» в 2018 году влияет прямой и косвенный доход пострадавшего, а также степень ущерба и возможных расходов на лечение. Как показывает практика, сумма компенсации при нанесении вреда здоровью физического лица может варьироваться от 160 до 240 тысяч рублей в зависимости от особенностей того или иного случая.

Также на сумму выплат влияют такие немаловажные факторы, как страна-производитель транспортного средства, место регистрации автомобиля, уровень износа агрегатов и самого транспорта. Приблизительный расчет можно сделать на официальном сайте «Росгосстрах» при помощи специального калькулятора либо обратившись в соответствующую организацию (тогда размер компенсации будет определен со всеми дополнительными комиссиями).

В целом расчет выплат по ОСАГО в «Росгосстрах» в 2018 году производится по формуле:

«Ктр x Квз x Ксс x Кмщ x Кткс x Кср x Кбн»

где Ктр —территориальный коэффициент;

Квз — стаж и возраст водителя;

Ксс —частотность ДТП с участием данного автомобиля;

Кмщ —мощность автомобиля;

Кткс — коэффициент расчета страховки автомобиля, используемого в качестве такси;

Кср — срок действия полиса;

Кбн —показатель для постоянных клиентов.

Данный расчет можно провести самостоятельно, при этом отклонения будут незначительными.

Причины отказа в выплатах по ОСАГО в «Росгосстрах»

Полис ОСАГО покрывает урон транспортного средства при наступлении страховых случаев, соответствующих нормам федерального закона «Об автостраховании» и договору между страховщиком и автовладельцем. Однако страховка «Росгосстрах» распространяется только в пределах определенного лимита, оставшуюся часть обязан возместить виновник дорожно-транспортного происшествия. Страховой лимит ОСАГО в «Росгосстрах» распространяется на порчу личного имущества, а также на физический ущерб, причиненный собственнику авто.

Полис ОСАГО покрывает урон транспортного средства при наступлении страховых случаев, соответствующих нормам федерального закона «Об автостраховании» и договору между страховщиком и автовладельцем. Однако страховка «Росгосстрах» распространяется только в пределах определенного лимита, оставшуюся часть обязан возместить виновник дорожно-транспортного происшествия. Страховой лимит ОСАГО в «Росгосстрах» распространяется на порчу личного имущества, а также на физический ущерб, причиненный собственнику авто.

Зачастую участники договора сталкиваются с отказом в выплатах по ОСАГО «Росгосстрах». Если вы попали в такую ситуацию, то в первую очередь необходимо определиться на каких основания вынесено данное решение. Так, к правомерным основаниям для отказа в выплате страховки относятся:

- Внешние повреждения транспортного средства разной степени, на которое не распространяется страховка.

- Полис ОСАГО не покрывает моральный ущерб пострадавшего лица.

- Если авария произошла по вине необученного водителя (в процессе испытания автомобиля, тестирования или обучения).

- Если причиной дорожно-транспортного происшествия является транспортировка запрещенных, опасных объектов.

- Вред, причиненных физическому лицу при исполнении его прямых трудовых обязанностей, не возмещается (событие относится к категории общеобязательного либо социального страхования).

Срок исковой давности по страховым спорам, связанным с дорожно-транспортными происшествиями, составляет 2 года с момента установления страхового события. Все вышеперечисленные примеры относятся к законным основаниям отказа в компенсационных выплатах по ОСАГО, однако все зависит от конкретного случая. Обжаловать такое решение страховой компании в судебном порядке вряд ли удастся. Перед подобным решением лучше сразу проконсультироваться с Автоюристом.

Действия в случае отказа в выплатах по ОСАГО в «Росгосстрах»

Страховые компании зачастую прибегают к незаконным способам в отношениях с автовладельцами. Они не только нарушают закон, выдвигая необоснованные отказы в выплате по ОСАГО, но и специально занижают размер материального вреда. Оставшаяся сумма не настолько велика, чтобы передавать подобное дело в суд. Все это обусловлено тем, что совокупные расходы на разбирательство конфликта могут превысить размер компенсации. При значительных убытках, следует обратиться в государственные структуры за возмещение ущерба – но придется потратиться на независимого эксперта.

Если существует уверенность в том, что страховая компания «Росгосстрах» неправомерно отказала в выплате страховой суммы в 2018 году, то следует обратиться за юридической консультацией. После рассмотрения материалов дела необходимо провести независимую экспертизу и передать материалы дела в суд. Если претензии обоснованы, то высока вероятность (95-100%) что выплата будет произведена в судебном порядке. Обычно организации, занимающиеся юридическим сопровождением, берут за свои услуги от 5 до 15% суммы выплат.

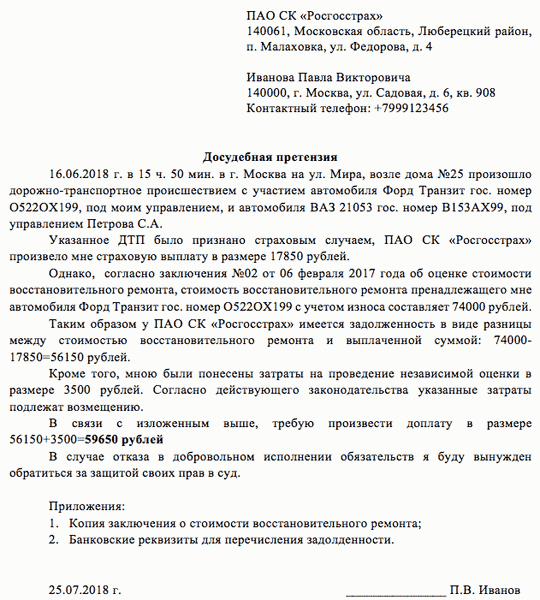

Претензия по выплате ОСАГО «Росгосстрах»

Законодательством Российской Федерации установлен досудебный порядок урегулирования споров между страховщиком и владельцем транспортного средства. Этот пункт является обязательным для соблюдения перед обращением в судебные структуры за выплатой по ОСАГО «Росгосстрах». Все, что от вас требуется, это направить на адрес организации определенную претензию и дополнить её экспертной оценкой транспортного средства после дорожно-транспортного происшествия. В этом же документе необходимо указать стоимость ремонта, реквизиты банковского счета и личные данные заявителя.

Скачать образец претензии по выплатам ОСАГО «Росгосстрах» можно здесь.

Претензию по выплате ОСАГО в «Росгосстрах» можно доставить в страховую компанию двумя способами:

- Заказным письмом с уведомлением;

- В индивидуальном порядке, посетив один из филиалов организации.

Какой бы вариант вы не выбрали, на руках у вас должен быть документ, подтверждающий получение письма адресатом. Во втором случае необходимо сделать ксерокопии всех документов и попросить сотрудника компании, поставить на каждом из них пометку о принятии. На рассмотрение претензии отводится 5 рабочих дней, плюс несколько дней уходит на почтовую пересылку.

Отзывы водителей

Алексей: Несколько месяцев назад оформил автострахование ОСАГО в «Росгосстрах» и вот попал в небольшую аварию. Сразу же обратился к страховщику с нужными документами, после чего мне назначили время оценки автомобиля. После того, как были выявлены основные повреждения, мне выдали карту и через 2 недели на моем счету уже были деньги.

Екатерина: Не успела подать ксерокопию европротокола в «Росгосстрах» в течение установленного пятидневного срока – в связи с чем от меня потребовали выплатить регресс за аварию. Закон был соблюден, но как-то это не справедливо. Не хочется больше иметь никаких дел с этим страховщиком.

Константин: За последние два года попал в три аварии. В двух случаях страховая компания полностью оплатила ремонт на СТО, в третьем перевела на счет деньги в течение каких-то пяти дней. И все это без судебного разбирательства, раньше страховался в «Росстрахе», где получить компенсацию можно было только по решению суда.

Особенности автострахования «Росгосстрах»

На сегодняшний день «Росгосстрах» является одной из самых надежных и престижных страховых компаний. Процесс получения полиса ОСАГО не представляет особых сложностей, для оформления потребуется лишь паспорт, документ на транспортное средства, водительские права и прохождение технического осмотра автомобиля. Заключить договор можно в многочисленных филиалах организации, заранее подав заявку на официальном сайте.

На сайте http://www.rgs.ru вы также можете продлить страховку и рассчитать приблизительную стоимость.

В большинстве случаев полис выдается на один год с возможностью продления. Можно оформить договор на три или шесть месяцев в зависимости от необходимости. Существует два основных типа ОСАГО: без ограничений, то есть пользоваться автомобилей имеет право, как собственник, так и иные лица, и с ограничением – управление авто осуществляется только по разрешению владельца (не более пяти человек).

Возмещение ущерба при ДТП по ОСАГО Росгосстрах

В дорожно-транспортных происшествиях всегда есть потерпевшая сторона, так вот она имеет право на получение компенсации на основании страхового полиса ОСАГО. Этот вид страхования имеет отношение к гражданской ответственности автовладельцев. Сумма выплаты по ОСАГО Росгосстрах проводит с учетом ее предельной величины, она прописана в Законе «Об ОСАГО».

Интересно! Согласно статье 12 законопроекта о страховании пострадавшие при аварии имеют право на получение денежной компенсации за счет средств, указанных в заранее составленном договоре между страховой компанией и владельцем транспортного средства. Все что больше установленного лимита, выплачивается из личных средств участника ДТП.

Основная информация о размерах и сроках выплат

Те, кого интересует тема выплат Росгосстрахом при ДТП, должны знать, что не во всех ситуациях предоставление финансовой помощи возможно. Типичными являются:

- превышение максимального размера компенсаций, составляющего 160 тысяч рублей;

- максимальный размер выплат составил более чем 400 тысяч рублей.

Важно! Если вы сами разбираете свой случай, связанный с выплатами Росгосстрахом при ДТП, то вам следует помнить, что:

- Все случаи, связанные с выплатами Росгосстрахом, уникальны и индивидуальны.

- Понимание основ закона полезно, но не гарантирует достижения результата.

- Возможность положительного исхода зависит от множества факторов.

Чтобы получить максимально подробную консультацию по своему вопросу, вам достаточно выполнить любой из предложенных вариантов:

- Обратиться за консультацией через форму.

- Воспользоваться онлайн чатом в нижнем правом углу.

- Позвонить:

- ☎ Федеральный номер: 8 (800) 500-27-29 доб. 844

По закону, если потерпевший погиб, то денежная компенсация не может превышать 135 тысяч и 25 тысяч рублей на покрытие расходов на погребение.

Как рассчитывается размер выплат при нанесении вреда имуществу?

- В случае его полного уничтожения учитывается реальная стоимость на момент наступления страхового случая.

- Если речь идет о повреждениях, то в расчет берутся расходы, которые требуется понести с целью восстановления автомобиля, а именно его приведение в доаварийное состояние.

- Все остальные повреждения оцениваются в сумму, эквивалентную расходам.

Внимание! Раньше человек, столкнувшийся с экстренной ситуацией, считающейся страховым случаем, должен был незамедлительно обращаться к страховой компании, обслуживающей виновника ДТП. Сейчас дела обстоят иначе. Если причиненный вред оценивается не более чем в 50 тысяч рублей, требование о возмещении ущерба при ДТП по ОСАГО Росгосстрахом можно предъявить прямо своему страховщику.

Компенсации не всегда имеют денежную форму, иногда компания просто занимается ремонтом пострадавшего транспортного средства. Основанием для расчета окончательной суммы компенсации являются результаты независимой экспертизы. В процессе расчета все расходы, потери плюсуются, при этом учитывается степень износа деталей.

Поведение того, кто попал в дорожно-транспортное происшествие

Чтобы получить выплаты от Росгосстраха, сроки по ОСАГО необходимо учитывать. Первым делом нужно уведомить государственные органы о произошедшей аварии. Назначается проведение экспертизы, что позволяет получить точные сведения, необходимые для расчета возможностей на получение компенсаций. Если результат превысит 120 тысяч рублей, то на выплаты согласно полису обязательного страхования гражданской ответственности не стоит рассчитывать. В случае несогласия страховщика с суммой компенсации требуется позаботиться о заключении независимого эксперта.

Когда в страховую компанию поступает сигнал о наступлении страхового случая, она в максимально сжатые сроки направляет на место происшествия работника, уполномоченного дать объективную оценку инцидента. В результате он определяет, подлежит ли нанесенный ущерб возмещению по полису или нет. Вся необходимая информация излагается в специальном акте.

Пакет документов, которые требуется собрать

Если наступил страховой случай при ДТП по ОСАГО, Росгосстрах выплатит их, но перед обращением в компанию нужно собрать ряд документов:

- удостоверяющий личность потерпевшего;

- свидетельствующий о том, что гражданин имеет право на получение выплат. Это может быть полис, договор, свидетельство или доверенность;

- подтверждающий право владения поврежденным имуществом при столкновении;

- идентификационный код.

Если застрахованное лицо погибло, то должно быть свидетельство о смерти, документы, в которых отражены расходы на погребение. Обязательным является предоставление банковских реквизитов, по которым будут осуществлены выплаты, а также сведения, подтверждающие утрату кормильца.

Как получить страховку после ДТП в Росгосстрахе, теперь известно, что при обращении в страховую компанию при себе нужно иметь оригиналы полиса, справки от правоохранительных органов о дорожно-транспортном происшествии, водительские права, свидетельство о регистрации наземного транспортного средства.

Внимание! Пакет документов должен быть собран в полном объеме. Предоставляется он страховщику не позднее трех рабочих дней с момента происшествия.

Компенсационные выплаты не производятся если…

- Страховая компания признана банкротом.

- Лицензия об осуществлении страховой деятельности была отозвана вышестоящими органами власти.

- Виновник оказался не добросовестным и скрылся с места аварии, что не позволяет установить его личность.

- Отсутствует договор, заключенный с компанией о страховании гражданской ответственности.

Во всех описанных выше ситуациях компенсация осуществляется Союзом Автостраховщиков, но это очень редко.

Отказ в выплате по ОСАГО от Росгосстраха можно получить, если провоцирование дорожно-транспортного происшествия было умышленным или водитель автомобиля находился в нетрезвом состоянии, не имел при себе прав. Это же касается ситуаций, когда ущерб человеческому здоровью или окружающей среде был нанесен незастрахованным и опасным грузом, нанесение вреда является следствием осуществления учебной, экспериментальной и другой деятельности. Если Росгосстрах отказал в выплате по ОСАГО, что может случиться по причине необходимости возмещения морального ущерба или превышения установленного лимита, есть смысл обратиться за помощью к адвокату.

Чтобы не столкнуться с отказом из-за превышения лимита выплат, можно заключить договор ДСАГО. Его стоимость незначительная, а вот сфера покрытия намного больше. Закон по ОСАГО трактуется судьей на его усмотрение.

Росгосстрах — выплаты по ОСАГО: порядок возмещения

Среди документов, которые должен иметь обязательно при себе любой водитель, отведено место и полису ОСАГО.

За счет него полностью или частично покрывается нанесенный вред здоровью или имуществу вследствие ДТП.

Для оформления полиса можно выбрать любую страховую компанию с действующей лицензией. Однако в ПАО «Росгосстрах» (далее — Росгосстрах) выплаты по ОСАГО практически всегда происходят своевременно и в полном объеме.

Условия, при которых производится выплата

Тогда происшествие оформляется по правилам так называемого европротокола.

Каждый из участников инцидента подает в свою страховую компанию извещение о произошедшем.

Его бланк является приложением к документам по ОСАГО. Естественно, что при этом необходимо наличие страхового полиса именно от Росгосстрах.

Важным для получения выплат, является соблюдение сроков для обращения в Росгосстрах. По законодательству они составляют пять рабочих дней с момента ДТП. Когда нет возможности прийти лично, документы отправляются посредством факсимильной связи. Оригиналы затем посылаются почтой заказным письмом по описи вложения.

Необходимые документы

Чтобы не было проблем с выплатой страхового возмещения, следует оперативно подать сведения страховщику.

Чтобы не было проблем с выплатой страхового возмещения, следует оперативно подать сведения страховщику.

В первую очередь — это заявление о наступлении страхового случая и выплате возмещения.

В нем необходимо описать обстоятельства ДТП, характер повреждений, причиненных имуществу или здоровью. К заявлению прилагается копия страхового полиса.

Ранее для страховых компаний, органы ГИБДД выдавали справку по происшествию. Однако с осени 2017 года данный документ был упразднен.

Когда на место вызывался экипаж ГИБДД, для страховой компании необходимы материалы по административному делу. В их число входит протокол о нарушении, постановление о штрафе, графическая схема ДТП. Последняя составляется и в том случае, когда полиция на место не вызывалась.

Нужен также личный паспорт пострадавшей стороны. При оформлении страховки представителем, потребуется доверенность. В ней перечисляются все передаваемые третьему лицу, полномочия.

В некоторых случаях могут потребоваться документы по автомобилю (ПТС, свидетельство о регистрации).

Какие бывают выплаты

Они сегодня представлены в двух формах:

Они сегодня представлены в двух формах:

Более того, с 2017 года такой тип страхового возмещения имеет приоритет. Причем, здесь есть существенные оговорки — не на любом СТО можно заказать починку автомобиля.

Законодательство об ОСАГО говорит о том, что подходящую мастерскую следует согласовать заранее со страховой компанией. При этом она должна находиться в радиусе до 50 километров от места ДТП или территории проживания пострадавшей стороны. Кроме того, если машина сравнительно новая (т.е. с момента выпуска еще не прошло 2-х лет), у станции техобслуживания должен быть договор с производителем или дилером на организацию ремонта.

Вместе с тем, существуют случаи, когда все же возможно получить страховку деньгами. К таким ситуациям относится:

- причинение смерти, тяжкого, среднего вреда здоровью потерпевшей стороне;

- повреждения автомобиля, не предполагающие его восстановления;

- отсутствие станций СТО в пределах ближайших 50 километров (в этом случае страховая компания должна осуществить транспортировку машины за свой счет, но при отказе с ее стороны это сделать, можно настаивать на денежной выплате);

- использование транспорта инвалидом, для которого он является единственным средством передвижения;

- согласование денежных выплат непосредственно в договоре страхования.

Наряду с возмещением вреда здоровью с его составляющими, правила ОСАГО предполагают получение пострадавшей стороной компенсации потерянного заработка за весь период нетрудоспособности. Для этого на предприятии берется справка с необходимыми расчетами. Однако нужно помнить, что утраченный трудовой доход возмещается только в части, не покрытой основной страховкой.

Какие факторы влияют на величину выплат

Прежде всего, это степень повреждения имущества или урона, нанесенного здоровью.

Прежде всего, это степень повреждения имущества или урона, нанесенного здоровью.

Важным также является наличие вины в ДТП у пострадавшей стороны. Если водитель прямо причастен к дорожному инциденту, то в возмещении страховки ему могут отказать.

Сумма выплат зависит также от того, насколько были соблюдены положения договора по ОСАГО.

К примеру, там может быть прописано, что до проведения независимой экспертизы ущерба, владелец машины не имеет права ставить ее на ремонт. Когда данное условие нарушается, размер возмещения может быть существенно снижен.

При определении итогового значения компенсации, страховые компании часто учитывают степень износа транспорта. Ведь на новую машину, запчасти достать значительно легче, чем на авто с внушительным пробегом. Однако вопрос с износом при подсчете возмещения с точки зрения законодательства, продолжает оставаться дискуссионным.

Следует помнить о том, что сумму ущерба имуществу, и, соответственно, базу для подсчета страховки определяет эксперт. Если есть сомнения в достоверности его отчета, заинтересованная сторона вправе заказать новую оценку у другого специалиста.

Страховое возмещение

На сегодняшний день законодательство устанавливает верхнюю планку выплат по ОСАГО. Сумма при этом зависит от вида нанесенного ущерба.

Максимальное

Если речь идет о вреде здоровью, то предел составляет полмиллиона рублей.

Если речь идет о вреде здоровью, то предел составляет полмиллиона рублей.

Эти деньги выплачиваются полностью при смерти пострадавшего или если он стал инвалидом 1 группы.

Ребенок, получивший повреждения, также может рассчитывать на 500 тысяч вне зависимости от того, какая группа инвалидности ему будет потом присвоена.

Обратиться за страховкой могут не только потерпевший, но и близкие члены его семьи, включая иждивенцев.

Когда человек вследствие ДТП получил инвалидность 2 или 3 группы, страховка выплачивается в размере 350 и 200 тысяч рублей, соответственно. Бывает так, что повреждения не позволяют человеку оформить группу. В этом случае каждая травма считается по отдельному тарифу, выраженному в процентах от максимальной суммы.

В ситуации с повреждением имущества граничная страховка составит 400 тысяч рублей (при условии вызова на место экипажа дорожной полиции).

Если ДТП произошло на улицах Москвы или Санкт-Петербурга, то пороговая страховка значительно выше — те же четыреста тысяч рублей. Однако водителям необходимо соблюсти ряд дополнительных условий. В их число входит использование видеосъемки и спутниковой системы навигации ГЛОНАСС.

Минимальное

В нормативных документах нижняя граница выплат не оговорена.

В нормативных документах нижняя граница выплат не оговорена.

Поэтому данный вопрос целиком и полностью отдан на согласование между страховой компанией и клиентом, оформляющим ОСАГО.

Рекомендуем изначально оговорить минимальную сумму выплат с представителями страховщика.

Также нелишним будет проследить за тем, чтобы соответствующие пункты в соглашении прописывались четко и недвусмысленно.

Как узнать сумму выплат по ОСАГО в Росгосстрах

Для получения такой конкретной информации по сумме выплат, можно поступить несколькими способами:

- Личный визит в то отделение Росгосстраха, куда были поданы все документы по возмещению. Следует попросить менеджера или другого сотрудника, сделать предварительные расчеты. Так станет понятно, на какую примерно сумму придется рассчитывать.

- Создание личного кабинета на сайте Росгосстраха. После авторизации можно следить за ходом рассмотрения собственного страхового дела в режиме онлайн.

Сроки выплат

На принятие решения и осуществление расчетов, законодательство отводит 20 рабочих дней с момента поступления документов. Если по предоставлению страховки будет принято решение об отказе, клиент должен быть в указанный срок обязательно уведомлен об этом (письменно).

Нарушение данных предписаний влечет за собой применение штрафных санкций по отношению к страховой компании. Так, в случае просрочки в выплате без направления потерпевшему решения об отказе, выплачивается неустойка в размере 1 процента от надлежащей суммы к возмещению. Если ответ отправлен с опозданием, штраф будет в 2 раза меньше.

Порядок получения выплат в Росгосстрах

Они могут быть выданы через кассу одного из офисов Росгосстраха, либо же происходит перевод средств на лицевой счет или банковскую карту.

Обычно процедура предоставления страхового возмещения устанавливается отдельным разделом договора. Поэтому предварительно стоит еще раз изучить внимательно его пункты.

Еще раз подчеркнем, наличие полиса ОСАГО сегодня обязательно. Поэтому важно не ошибиться в выборе страховщика. В этом, предложенный материал способен оказать посильную помощь.

Статья написана по материалам сайтов: voditel.guru, avtozakony.ru, prav-voditel.ru, l-a-w.ru, lawyer-road.ru.

»