Налог на дачный дом в 2024 году: особенности и нюансы

Минфин с 2018 года ввело косвенный налог на придомовые строения для владельцев дачных участков. Теперь помимо налогов за дома, нужно будет платить за бани, сараи, туалеты и теплицы.

Минфин с 2018 года ввело косвенный налог на придомовые строения для владельцев дачных участков. Теперь помимо налогов за дома, нужно будет платить за бани, сараи, туалеты и теплицы.

Содержание

- Налог на бани, сараи и сортиры:

- кто из владельцев участков будет обязан

- платить такой налог с 2018 года?

- Особенности налогообложения дачного дома

- Налоги за дачу

- На имущество

- Льготы для пенсионеров

- Дополнительные вычеты

- Теперь дача не всем по карману, что еще обложили налогом?

- С кого налог брать не будут?

- Прописаться на даче – это реально

- Почему вырастет цена за дачный участок?

- Налог на дачный дом в 2019 году: особенности и нюансы

- Что облагается дачным налогом?

- Как рассчитать налог на землю?

- Как посчитать налог на недвижимость?

- Нововведения 2018 года

- Как часто и когда нужно платить налоги?

- Минфин вводит налог на туалет

- Что облагается

- Сколько придется заплатить

- Льготные категории

- Порядок уплаты

Налог на бани, сараи и сортиры:

кто из владельцев участков будет обязан

платить такой налог с 2018 года?

С 2018 года в России введен новый имущественный налог для физических лиц – на хозяйственные постройки на земельных участках (неважно, будь то участок с домом для постоянного проживания или шесть соток с дачей).

Дачники и владельцы частных домов задают множество вопросов юристам по этому поводу и недоумевают, как такое могло случиться, ведь в стране действует мораторий на ввод новых налогов и повышение старых до 2024 года. Насколько эта информация отвечает действительности? Кто является плательщиками? И есть ли льготы на налог на дачные постройки в 2018 году?

Старый налог — новые проблемы

На самом деле налог на хозяйственные постройки 2018 года, о котором заговорили только сейчас, был введен еще в 2016 году Федеральным законом от 30 ноября 2016 г. № 401-ФЗ. Он внес поправки в пункт 2 статьи 401 НК РФ в соответствии с которой все нежилые строения, расположенные на садовых или дачных участках граждан, стали полноценными объектами обложения налогом на имущество. Таким образом, и был введен налог на бани сараи и теплицы. Налоговики сразу предупредили всех налогоплательщиков о том, что они должны сообщить органам ФНС о том, что они владеют хозпостройками, для того, чтобы на них был начислен налог. Но большинство граждан это сообщение не заметили или просто проигнорировали, хотя в силу поправок налог надлежало начать взимать еще за период 2015 года.

Как известно, ФНС имеет право доначислять налог только за три года. В 2018 году, как раз истекает три года от налогового периода 2015 года. Государство не хочет терять денег, поэтому гражданам решили громко напомнить о забытой обязанности заплатить налог на бани, сараи и теплицы в деревне и на даче. Через СМИ Минфин донес до всех плательщиков информцию о том, что если они не сообщат о своем имуществе добровольно, налоговики все равно его обнаружат и посчитают налог по повышенной ставке, как это позволяет Налоговый кодекс.

Ставки налога на имущество

Итак, с целью налогообложения туалеты, бани и сараи были приравнены к жилым домам. При этом налог на имущество физических лиц является местным, поэтому власти муниципалитетов имеют право устанавливать его ставки самостоятельно. По нормам статьи 410 НК РФ ставка не может быть менее 0,1% кадастровой стоимости объекта и не может быть больше 0,3%. Московская область, Ленинградская область, город Санкт-Петербург и множество других российских регионов установили дифференцированные налоговые ставки, в зависимости от типа недвижимости и его территориального расположения. Однако подавляющее большинство (около 83%) муниципалитетов считает налог на дачные постройки в 2018 году по максимальной ставке 0,3%.

Если же объект не стоит на учете в ФНС, то при его выявлении налоговыми инспекторами, применяется повышенная ставка 0,5%. Перерасчет до установленной ставке, а также применение льготы в 50 кв. метров возможно только, если владелец недвижимости самостоятельно о ней заявит. Именно на такие самостоятельные извещения, которые по закону нужно успевать подавать в органы ФНС до 31 декабря года, в котором появилось такое имущество, рассчитывают чиновники сейчас.

Ведь у налоговиков есть всего два способа получения информации об объектах налогообложения:

- из государственных реестров;

- от налогоплательщиков.

В случае с хозяйственными постройками первый вариант не подходит, потому что сараи, летние кухни, теплицы и уже тем более уличные туалеты типа «сортир» никто на государственный учет не ставит. А если и делает это, то только для продажи дачного владения. Налогоплательщики пока, как видно, тоже не торопятся сообщать о своих постройках.

Конечно, эксперты говорят о том, что ФНС использует аэрофото съемку с беспилотников, чтобы выяснить, какие строения находятся на садовых участках граждан, но насколько это реально, пока сказать трудно. Ясно одно — налог на бани и сараи 2018 года существует, и платить его все равно, рано или поздно, придется всем, включая пенсионеров. А как же льготы? Они есть, но не такие, как хотелось бы.

Льготы по налогу на имущество физлиц

Пенсионеры, то есть граждане, которые в силу возраста не работают и получают пенсию по нормам статьи 407 НК РФ отнесены к льготным категориям граждан. Кроме них, в статье упомянуты:

- Герои Советского Союза и России;

- участники ВОВ, конфликтов и боевых действий;

- лица, пострадавшие от радиации (Чернобыль, Семипалатинск);

- члены семей военнослужащих и госслужащих, погибших и пострадавших при исполнении служебных обязанностей;

- инвалиды I и II групп инвалидности, а также инвалиды с детства;

- лица, получающие пенсию на льготных условиях, например за выслугу лет;

- некоторые другие категории.

Кроме того, физические лица, владеющие хозяйственными постройками на дачных и садовых участков, могут не платить налог на теплицы, туалеты а также остальные хозпостройки, если их площадь не превышает 50 кв. метров. Очевидно, что таких больших туалетов на дачах ни у кого нет. А вот за летнюю кухню или баню заплатить придется.

Льготники имеют право заявить о своем праве на льготы до 1 ноября отчетного года. Сделать это можно путем подачи заявления в территориальный налоговый орган с приложением документов, подтверждающих право на льготы.

Позиция Минфина

В сообщении на официальном сайте Минфин дал разъяснения относительно налогообложения хозяйственных построек.

При этом для налогообложения таких объектов необходимо наличие зарегистрированного права собственности на хозяйственное строение или сооружение. Государственной регистрации подлежит право собственности не на все хозяйственные строения и сооружения, а только на те из них, которые отвечают признакам объекта недвижимости – объекта, прочно связанного с землей, перемещение которого без несоразмерного ущерба его назначению невозможно. Хозяйственные строения и сооружения, возведенные на садовых и дачных земельных участках, не отвечающие указанным выше признакам (например, теплицы, некапитальные строения и сооружения), не являются объектами недвижимости.

Решение о регистрации права собственности принимается правообладателем самостоятельно. Незарегистрированные хозяйственные строения и сооружения (в том числе в случае невозможности их отнесения к объектам недвижимости) не подлежат налогообложению», – говорится в сообщении Минфина.

Таким образом, если хозпостройка отвечает признакам объекта недвижимости, то ее необходимо зарегистрировать и в дальнейшем платить с нее налог.

Видео: Разъяснение Минфина по поводу нововведения

Особенности налогообложения дачного дома

Для многих собственников необходимость платить налог на дачный дом по новым правилам стала неожиданностью. Изменения в налоговом законодательстве привели к тому, что сумма налога повысилась в несколько раз. Важно знать, какие нововведения используются, кто может рассчитывать на льготы.

Налоги за дачу

Каждый хозяин недвижимости в России обязан платить налоги, и владельцы дачных домов не стали исключением. У некоторых собственников возникают трудности в связи с тем, что последние несколько лет в сфере налогообложения происходят изменения. В первую очередь они связаны с тем, что платеж рассчитывается на основании кадастровой стоимости, а не инвентаризационной.

Каждый хозяин недвижимости в России обязан платить налоги, и владельцы дачных домов не стали исключением. У некоторых собственников возникают трудности в связи с тем, что последние несколько лет в сфере налогообложения происходят изменения. В первую очередь они связаны с тем, что платеж рассчитывается на основании кадастровой стоимости, а не инвентаризационной.

Оплата имущественного налога имеет особенности:

- платить необходимо только после уведомления из налоговых органов;

- если плательщик не получил уведомление, он обязан лично обратиться в налоговую инспекцию;

- налог на дом или другое имущество платится, если право собственности зарегистрировано по правилам.

Владелец дачного домика обязан платить налоги на сам жилой дом и землю.

Дачные наделы облагаются земельным налогом. Изменений в правилах расчета не предусмотрено. Земельный налог определяется и платится следующим образом:

Дачные наделы облагаются земельным налогом. Изменений в правилах расчета не предусмотрено. Земельный налог определяется и платится следующим образом:

- Сбор оплачивается после регистрации права собственности.

- Расчеты осуществляются на основании кадастровой стоимости земли, как и ранее.

- Налоговые ставки в разных регионах страны отличаются, но не превышают максимальный уровень – 0,3%.

- Ряд граждан имеют льготы.

Помимо земельного налога, собственнику необходимо платить за нежилые постройки.

На имущество

До 2015 года налог на частные дома рассчитывался с учетом инвентаризационной стоимости, которую рассчитывало БТИ. Благодаря нововведениям вся жилая и нежилая недвижимость оплачивается на основании кадастровой стоимости, как и загородные дома.

До 2015 года налог на частные дома рассчитывался с учетом инвентаризационной стоимости, которую рассчитывало БТИ. Благодаря нововведениям вся жилая и нежилая недвижимость оплачивается на основании кадастровой стоимости, как и загородные дома.

Законопроект рассчитан на продолжительный срок, поэтому изменения будут вводиться постепенно до 2024 года. Инвентаризационная стоимость гораздо ниже, чем кадастровая, поэтому сумма имущественного налога повысилась.

Налоговая ставка варьируется от 0,1% до 2-3% и зависит от большого количества факторов. В первую очередь это стоимость недвижимости. Чем она выше, тем больше процентная ставка. Кроме того, определять ставку по региону имеют право местные власти.

Кадастровая стоимость дачного дома определяется с учетом следующих факторов:

- расположение (район населенного пункта);

- инфраструктура;

- стоимость квадратного метра жилья в регионе.

Существует такое понятие, как налоговый вычет. Это количество квадратных метров, которые не учитываются при расчете налога. Для дачных домов стандартный вычет составляет 50 кв. м. Если садовый дом в СНТ по площади меньше указанного вычета, то он покрывает расходы на уплату налога.

Льготы для пенсионеров

На законодательном уровне некоторым категориям граждан предоставляются льготы по уплате налогов. В первую очередь это касается лиц, находящихся на пенсии, ветеранов ВОВ и т. д. Какие льготы предусмотрены для пенсионеров?

На законодательном уровне некоторым категориям граждан предоставляются льготы по уплате налогов. В первую очередь это касается лиц, находящихся на пенсии, ветеранов ВОВ и т. д. Какие льготы предусмотрены для пенсионеров?

Что касается обычного земельного налога, то федеральных льгот для них не установлено. Все средства уходят в бюджет региона или населенного пункта, которому принадлежит участок, и именно местные власти устанавливают налоговую ставку. На федеральном уровне определяется лишь минимальный и максимальный предел ставки, который нельзя превышать.

Определяется региональными властями и порядок уплаты налога. В некоторых регионах пенсионеры освобождаются от уплаты. Для того чтобы выяснить, есть ли льготы в конкретном населенном пункте, необходимо обратиться в местную налоговую инспекцию. Если возможность есть, необходимо подать заявление и документы. Автоматически льготы не предоставляются.

К примеру, в Москве таких послаблений для пенсионеров нет, а в Московской области они могут рассчитывать на освобождение от уплаты. В Одинцово не платят работающие пенсионеры и т. д. Если у жителя Санкт-Петербурга есть участок общей площадью менее 25 соток в некоммерческом товариществе, то налог не высчитывается. В других регионах пенсионеры получают 50% скидку при уплате налога на землю.

Важно! Пенсионер, находящийся в статусе инвалида, ветерана или Героя СССР, может рассчитывать на общефедеральные льготы.

Налог на садовый дом для пенсионеров также подразумевает получение льгот. Но в отличие от земельного сбора, эта категория граждан может рассчитывать на полное освобождение от перечисления имущественного налога. Для того чтобы воспользоваться этой льготой, гражданину следует поставить налоговую службу в известность о своем статусе.

Понадобятся следующие документы:

- гражданский паспорт плательщика;

- пенсионное свидетельство;

- правоустанавливающие документы на недвижимость.

Если пенсионер не пользуется льготами и не платит налог, будут начисляться пени.

Может ли доход от продажи дачи облагаться налогом? Да, налоговое законодательство содержит такую норму. Установлена определенная ставка для граждан РФ – 13%. Иностранцы, продающие недвижимость, платят 30%. Собственник может быть освобожден от уплаты.

Может ли доход от продажи дачи облагаться налогом? Да, налоговое законодательство содержит такую норму. Установлена определенная ставка для граждан РФ – 13%. Иностранцы, продающие недвижимость, платят 30%. Собственник может быть освобожден от уплаты.

Ранее НДФЛ не платили продавцы недвижимости, если владели ею более 3-х лет. С 2018 года это срок продлен до 5 лет. Налог на прибыль оплачивается самостоятельно, так как налоговые органы не присылают уведомлений. Если плательщик просрочит платеж, ему придется выплачивать штрафы. По общим правилам ежемесячно начисляется не менее 5% от суммы долга.

Допускается, что иногда собственник может продать недвижимость спустя 3 года и не платить НДФЛ:

- если имущество получено плательщиком по наследству или договору дарения;

- право собственности оформлено в результате приватизации;

- недвижимость получена на основании договора ренты (пожизненного содержания собственника).

Такая продажа не облагается налогом до тех пор, пока не внесены дополнительные изменения.

Дополнительные вычеты

Законодательством установлен вычет, который используется при продаже или покупке домов.

Законодательством установлен вычет, который используется при продаже или покупке домов.

- Если продавец за полученные деньги приобрел равноценную недвижимость. Например, продав дом, расположенный на территории одного садоводства, он купил такую же дачу на территории другого СНТ.

- Налоговый вычет можно получить, если сумма сделки не превышает 1 млн рублей.

- Вычет могут получить и покупатели, если приобретают участок с жилым строением на сумму не более 2 млн рублей.

Подробную информацию о вычетах можно получить, обратившись к сотрудникам налоговой инспекции.

Налог на обычный дачный дом рассчитывается на основании кадастровой стоимости. Ранее таким образом определялся только сбор за землю. Но так как кадастровая стоимость приравнивается к рыночной, то неудивительно, почему сумма налога возросла. За дачный дом не нужно платить только тогда, когда его площадь менее 50 кв. м. Пенсионеры освобождены от уплаты.

Теперь дача не всем по карману, что еще обложили налогом?

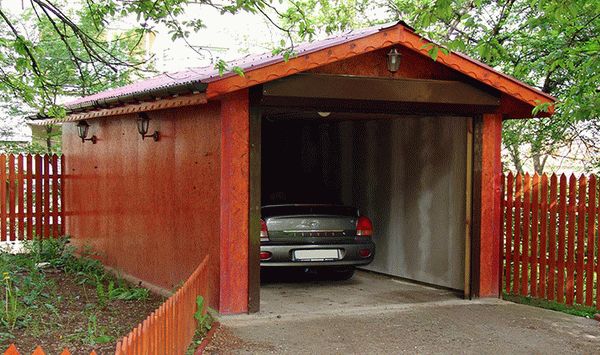

Заявление Министерства финансов коснется всех владельцев дачных участков, на которых помимо домов есть дополнительные строения нежилого типа. Теперь баня, гараж, летняя кухня и даже сарай считаются хозяйственной постройкой, облагаемой налогом.

Заявление Министерства финансов коснется всех владельцев дачных участков, на которых помимо домов есть дополнительные строения нежилого типа. Теперь баня, гараж, летняя кухня и даже сарай считаются хозяйственной постройкой, облагаемой налогом.

С кого налог брать не будут?

В список льготников попадают пенсионеры с подтвержденной группой инвалидности. Такие собственники могут не платить налог на следующее имущество: жилой дом вне зависимости от назначения (сезонный, постоянный) и одно хозяйственное строение размером до 50 квадратных метров, возведенное на участке огородного товарищества, дачного объединения некоммерческого типа.

Указание освобождения от налогов касается именно хозяйственного строения, такого как гараж, теплица, сарай для инвентаря или хранения кормов.

Более подробные разъяснения законопроекта дал г-н Н.Чаплин – председатель союза дачников Подмосковья. Вопросы коснулись не только хозяйственных построек, но и погребов. Например, как будет начисляться налог на погреб, расположенный вне дома? Это сооружение не считается хозяйственным строением, поэтому для расчета выплат будет применяться повышенная ставка в 0,5% (вместо 0,3%). Чтобы не платить больше, хозяину нужно собрать документы, в которых указан тип сооружения, и обратиться в налоговую инспекцию по месту регистрации, для снижения ставки начисления налогов.

Только после этого инспекторы снизят проценты с 0,5% до 0,3%. А чтобы вся процедура не затягивалась, владельцу погреба необходимо предварительно погасить налоговую задолженность, если таковая имеется на момент обращения в инспекцию.

Главное новшество – больше гражданам нет необходимости предоставлять документы на право воспользоваться льготой, для того, чтобы эту льготу получить. Налоговики вправе самостоятельно подавать запросы в органы, для выяснения правомочности заявления гражданина. Получается, что гражданин может прийти в налоговую с заявлением на льготу и через положенное время получить переоформленный расчет по налогам на дачное имущество.

Что касается уплаты налога на землю, то пока никаких изменений в законодательстве нет. Напомним, что в конце 2017 года пенсионерам отменили выплаты налога за 6 соток земли. Учитывая, что до этого сумма налога рассчитывалась с учетом рыночной цены объекта по ставке 0,1-0,3%, выплаты по налогам составляли от 700 руб. до 5000 руб. в год, в зависимости от региона расположения и благоустройства участка.

Прописаться на даче – это реально

И еще одно нововведение, которое обязательно понравится всем владельцам дачных домов. С началом 2019 года начнет действовать закон о возможности официальной прописки в дачном доме. Если до 2017 года существовала необходимость обращения в суд для получения разрешения, то теперь эти ограничения сняты. Остается лишь необходимость обязательного узаконивания строения и завершенность этапа строительства. Прописка в недостроенном доме также потребует длительного сбора документов, хотя сама процедура обращения за разрешением, значительно упрощена.

Почему вырастет цена за дачный участок?

Новый закон даст толчок к развитию дачных хозяйств и сообществ. А это, в свою очередь, повысит цену на участки. Закономерность развития может спровоцировать разрастание сообществ и их дальнейшее присоединение к близлежащим населенным пунктам. По мнению г-на Чаплина, в этом кроется «камень преткновения» для садоводов, дольщиков и владельцев участков.

Все строительные, ландшафтные и другие работы в дачных сообществах ведутся только на деньги товарищества, частных лиц – государство не оказывает никакой помощи. Муниципальные и районные власти часто не находят денег на прокладку и благоустройство дорог, запуск транспорта, то есть дачники все оплачивают сами. И при этом имеют возможность установки заградительной системы, шлагбаума, других ограничений на вход/въезд на территорию сообщества.

Жители деревень, поселков, не имеют права на ограничительные меры въезда и входа на территорию населенного пункта, но за дороги и благоустройство отвечает поселковый, районный муниципалитет. И насколько будет выгодно присоединение территорий дачного хозяйства к населенным пунктам, решать только самим участникам товариществ. При этом придется брать в расчет не только желание владельцев дач, но и возможности муниципальных органов, наличие ресурсов и приоритетность их распределения.

Налог на дачный дом в 2019 году: особенности и нюансы

Регистрация

Забыли пароль

Сброс пароля

Сохраненный поиск

Удалить объявление

Удалить объявление

Согласно новому закону, собственники земельных участков и загородной недвижимости должны ежегодно платить налоги не только за дом и участок, но и за расположенные на нем объекты. Последовательность уплаты налогов четко определена и рассчитывается по конкретным тарифам и формулам. Кроме того, существует ряд льгот, которые предоставляются отдельным категориям граждан.

Как ни крути, все это — увеличение налоговой нагрузки на владельцев загородных домов и дач. Мало платить налоги, нужно еще постоянно отслеживать изменения в налоговом законодательстве, так как в него постоянно вносятся правки. В этой статье мы рассмотрим, как правильно рассчитывать сумму, так называемого, дачного налога и до какого срока нужно вносить оплату?

Что облагается дачным налогом?

С 2016 года налогом облагаются не только дачные и садовые участки, но и расположенные на них постройки:

- гаражи;

- пристройки к дому;

- жилые объекты недвижимости;

- а также здания, находящиеся в процессе строительства.

Эта норма регламентирована ст. 401 Налогового кодекса РФ. Под критерии закона попадают все объекты, расположенные в границах земельного участка или подсобного хозяйства.

Налог на садовые постройки ввели для того, чтобы приблизить тарифы с летних домиков и дач к тарифам полноценных загородных коттеджей. Под налогообложение также попадают:

- комплексы построенной недвижимости;

- дом с пристроенным гаражом или летней кухней, включая проведенные коммуникации;

- любые жилые комплексы (если объект идентифицируется как ЖК, то облагается одним налогом).

В 2017 году ставка налога была увеличена и коснулась владельцев хозяйственных построек, которые занимают общую площадь от 50 кв. м. Это также касается незарегистрированных (официально не оформленных) домов и объектов незавершенного строительства.

Да, вы не ослышались — «незавершенка» тоже облагается налогом! Поэтому если хотите строить дом, делайте это быстро.

Все эти меры направлены для пополнения бюджета и стимулирования государственной регистрации прав на объекты недвижимости.

Как рассчитать налог на землю?

Чтобы рассчитать сумму налога на земельный участок, необходимо отталкиваться от кадастровой стоимости участка. Чтобы найти информацию, не обязательно подавать запросы в государственные органы. Для этого достаточно зайти на официальный сайт РосРеестра (ссылка — rosreestr.ru), указать свой кадастровый номер и найти свой участок или иной объект недвижимости. На сайте появится информация о кадастровой стоимости.

Кадастровая стоимость умножается на определенную ставку, установленную для конкретной категории объектов. Подробное описание можно найти в ст. 309 Налогового кодекса РФ (ссылка).

Кадастровая стоимость есть у каждого земельного участка, зафиксирована в государственном реестре и находится в свободном доступе. Рекомендуется актуализировать это значение каждые 3-5 лет.

Если участок не зарегистрирован, при расчете налога, следует отталкиваться от нормативной стоимости участков. Эти данные определяются муниципальными органами, в зависимости от месторасположения объектов налогообложения.

Размер нормативной стоимости не должен быть выше, чем 75% от средней рыночной цены земли в конкретном регионе. Устанавливать размер ставки имеют право органы местной власти.

Величина налоговых ставок зависит от назначения земельного участка. Минимальный тариф в 0,3% установлен для:

- земли для сельскохозяйственного производства;

- садоводческого хозяйства;

- земель, используемых для военных нужд и обороны;

- ведения огородного хозяйства;

- дачного и жилищного строительства.

Для всех остальных категорий участков действует налоговая ставка — 1,5%. Норма регулируется ст. 394 Налогового кодекса.

Самостоятельно считать налоги, если вы являетесь физическим лицом, вам не придется — все рассчитают непосредственно сотрудники налоговых органов и пришлют квитанцию. Юридические лица обязаны рассчитывать налоги своими силами.

Как посчитать налог на недвижимость?

Чтобы рассчитать сумму налога к уплате за календарный год, нужно умножить налоговую базу на фиксированную ставку, которая зависит от типа строений на загородном участке.

В качестве базы используется значение кадастровой или инвентаризационной стоимости объекта. Если применяется подход расчета от инвентаризационной стоимости объекта, то ставку устанавливают органы муниципальной власти. Рассмотрим каждый из этих методов подробнее.

Кадастровая стоимость

Ставка в 0,1% устанавливается для:

- недостроенных и достроенных жилых домов;

- гаражей, мест под авто;

- комплексов недвижимости;

- любых хозяйственных построек, площадь которых не превышает 50 кв. метров.

Если строение выходит за эти границы (то есть больше 50 кв. м.), то ставка увеличивается до 0,5%.

Если кадастровая стоимость объектов превышает 300 млн. руб., то ставка поднимается до уровня 2%.

Следует отметить, что площадь двух строений одного собственника, расположенных на разных земельных участках, не складывается. Значит ставка для каждого из них устанавливается в индивидуальном порядке. Уточнить все нюансы можно при обращении в местную налоговую инспекцию.

Инвентаризационная стоимость

В данном случае, налоговая база рассчитывается от суммы инвентаризационной стоимости всех зданий, которыми владеет один собственник, умноженной на коэффициент, который утверждается на государственном уровне.

Это так называемый коэффициент-дефлятор. Значения налоговой ставки могут устанавливаться в индивидуальном порядке органами местной власти.

По какой стоимости платить?

Все зависит от вида постройки, особенностей участков, на которых расположены объекты, а также от кадастровой или инвентаризационной стоимости зданий. В целом, оба метода расчета дают похожую сумму налога, которую должен заплатить собственник. Если вам нужны данные инвентаризационной стоимости, то найти их также можно на официальном интернет-портале Росреестра.

Сегодня, более актуальным методом, является расчет налоговой базы исходя от кадастровой стоимости объектов недвижимости:

- за строения стоимостью 300 тыс. руб. и выше ставка — 0,1%;

- если от 300 до 500 тыс. руб. — от 0,1 до 0,3%;

- если свыше 500 тыс. руб. — от 0,3 до 2%.

Нововведения 2018 года

В соответствии с изменениями в законодательстве, за каждое строение или хозяйственные постройки на дачном участке нужно платить налог. Сколько платить? — это зависит от того, как именно вы зарегистрируете объект (об этом ниже). Все это не относится к льготной категории граждан – пенсионерам. Они могут не платить за жилой дом на территории участка и за одну из хозяйственных построек (при условии, что ее площадь не больше 50 кв. м). Остальные объекты подлежат налогообложению.

Что входит в категорию налогооблагаемых хозяйственных построек?

Это все капитальные строения, которые имеют фундамент, но являются нежилыми:

- беседка с навесом, построенная на невысоком фундаменте;

- летняя кухня или пристроенная веранда;

- гараж, отдельно стоящий или пристроенный;

- сарай, баня, сауна и прочие подсобные помещения.

За что платить налог не нужно:

- не капитальные строения (без фундамента): беседки, террасы, сараи и пр.

- легкие теплицы;

- альтанки;

- туалеты;

- летний душ и т.д.

Местные органы власти могут расширить список предоставляемых льгот. Чтобы узнать о действующих правилах в пределах вашего района и области, обратитесь в справочный центр МФЦ и запросите информацию в отношении списка ставок и льгот по имущественным налогам.

Чтобы максимально точно рассчитать сумму налога на земельный участок и недвижимость на нем, необходимо убедиться в том, что все объекты, которые подпадают под категорию налогооблагаемых, были официально зарегистрированы и идентифицировались в государственном реестре имущественных прав.

Как часто и когда нужно платить налоги?

Налог на загородную недвижимость и земельный участок — ежегодный, и подлежит к уплате в соответствии с налоговым периодом не позднее 1 декабря текущего года.

Как правило, государственные ведомства заранее отправляют собственникам уведомления с расчетом суммы. Если оно не приходит, физическое лицо может обратиться в налоговые органы, в зависимости от месторасположения объекта, и получить необходимую информацию.

Несколько советов

1) Чтобы не стоять в очередях, можно оставить заявку на официальном сайте налоговой инспекции (ссылка — nalog.ru).

2) Если вы имеете льготы, лучше уведомить об этом налоговую заранее, до прихода квитанции — так вы сэкономите кучу нервов и времени в случае пересчета. В перечень льготников, помимо пенсионеров, относят также ветеранов, участников ВОВ, орденоносцев и офицеров, чернобыльцев, инвалидов 1 и 2 группы, семьи военнослужащих, которые потеряли кормильца, участники боевых действий и др.

3) За небольшие строения и хозяйственные постройки площадью до 50 кв. м. платить налог не нужно. Если вы хотите получить льготные условия налогообложения, можно подать соответствующий запрос в налоговую в срок не позднее, чем 1 ноября текущего года.

Если не платить?

В целом, уплата налогов и регистрация построек, которые подпадают под норму закона, является сугубо добровольным делом. Вместе с тем, у налоговой службы есть все рычаги влияния и технические возможности отследить наличие неузаконенных построек на участке.

Современные технологии позволяют зафиксировать строения на участках посредством летательных аппаратов (дронов) и спутниковой связи. В случае обнаружения незарегистрированной постройки, собственники получат уведомление и штраф.

Вам понравилась статья?

Вступайте в наше сообщество ВК. Здесь мы рассматриваем вопросы частного строительства и недвижимости.

Минфин вводит налог на туалет

Нас продолжают «доить»! Кто говорил, что до выборов 2018 не педалировать тему повышения налогов, сборов, тарифов? Кто говорит уже не первый год, что налоговую нагрузку нужно снижать, а собираемость увеличить? Известно кто! Но ситуация с бюджетом настолько печальная, что исполнительные органы власти вынуждены не дожидаясь 18 марта (выборы президента) ввести новое бремя для российских граждан — налог на дачные постройки! С государственной логикой все понятно — в стране около 60 млн. дачников, которые имеют не только дом, подлежащий налогообложению, на участке, но и прочие строения, обложив такое количество народа новой податью получится отличная прибавка в бюджет. Давайте посмотрим, что нам придумали в очередной раз.

ВНИМАНИЕ! Минфин прокомментировал слух о введение налога на туалет – ничего этого вводиться в ближайшее время не будет и даже не планируется , никаких изменений в законодательство относительно правил взимания имущественных сборов не вносилось. Читайте об этом подробнее здесь.

Но на момент написания статьи общественность обладала ровно противоположной информацией, поэтому материал ниже изложен на этих данных и на лазейках существующих законов (ведь ввести подобный сбор могут легки и в любой момент, даже особо ничего не надо переписывать).

Речь пойдёт не о действующих налогах на земельный участок или дом, а о дополнительных дачных пристройках, с которых с 2018 года будет взиматься косвенный налог, а платить будут его все физические лица, собственники подобного имущества.

Что облагается

ВНИМАНИЕ! С 2018 года такие строения на вашем участке в собственности, как баня, туалет, сарай и даже теплица хозяйственными объектами могут быть признаны только по вашей воле и, конечно, в таком случае они будут облагаться налогом. Но государство пока вас к этому не принуждает.

За что платим? За все что есть на участке, кроме дома:

- баня

- сарай

- туалет

- парник

- и даже за летнюю кухню, пристроенную к дому

Полный их перечень представлен в статье 401 НК РФ, и если обратить внимание на пункт 6 (иные здания, строения, сооружения, помещения) , то под ним как раз и понимается новая поправка в налоговом законодательстве, которая тем не менее не совсем точно указывает на то, с чего конкретно будут брать сбор.

В соответствие с новым положением, всё что построено на территории дачного участка, в виде подсобного хозяйства, огородничества, садоводства, индивидуальных строений, относится к жилым домам. Как правило, это может быть и летняя веранда или кухня, баня, дровница, отдельно стоящая кладовка и даже дачный туалет и т.п., и со всего этого теперь придётся платить налоги.

Объектами налогообложения будут признаны постройки, как в дачных товариществах, так и деревнях, а налоговые сборы с них будут поступать в региональные бюджеты по месту их нахождения, к примеру, если баня у вас располагается на даче в Рязанской области, то налоги поступят в казну города Рязани.

Правительство РФ не забыло и про летние кухни! Их можно как и прежде не регистрировать, но теперь дома, которые их имеют, будут облагаться налогом по повышенной ставке, не 0,3, а 0,5% от стоимости объекта.

Сколько придется заплатить

ВНИМАНИЕ! Теперь вы обязаны самолично зарегистрировать любое старое или новое строение в регистрационной палате, и выплачивать каждый год за них сбор по принципу, как налог на имущество.

Чтобы узнать, сколько придётся заплатить за ту или иную постройку, будут применяться налоговые ставки по нормативным правовым актам, которые делятся на три типа по видам объектов, а размер налога будет определён в зависимости от его стоимости. Соответственно чем дороже постройка, тем процентная ставка для исчисления будет выше.

Налоговые ставки

Это всё некая усреднённая схема налогообложения и формула расчёта здесь далеко не единственная. Все мы прекрасно понимаем, что загнать всех под одну гребёнку невозможно и правительство РФ в лице Минфина делает это следующим образом. Тот самый коэффициент, который будет использован в дальнейшем при расчёте налога на дачные постройки будет взят из собранных данных по всему имуществу физлиц, поделённых на количество дачных участков.

Соответственно даже если назначение построек разное и стоимость их тоже, данные по ним будут складываться исходя из кадастровой стоимости, вида объекта налогообложения, места нахождения и вида территориальной зоны расположения объекта.

Льготные категории

ВНИМАНИЕ! Льготы по налогу на дачные постройки, конечно, будут. Под них попадут стандартные категории граждан (полный список читайте чуть ниже), даже пенсионеры. Но для них можно будет не платить только за одно строение, за все остальные нужно. Спасибо и на этом!

И будут они применяться по такой же логике, как к налогу на имущество, то есть, во-первых, разделение будет на федеральном и на региональном уровне. Подробную информацию о ставках и льготах по своей территории можно узнать в справочнике на официальном сайте ФНС.

Кто имеет право на льготы:

- герои СССР и РФ, орденоносцы Славы трёх степеней

- инвалиды 1 и 2 групп

- инвалиды с детства

- участники ВОВ и защитники при СССР других войн

- должностные лица при штабе от Советской армии и ВМФ

- лица по соцзащите в следствии принятия участия на АЭС в Чернобыле, Маяк, реки Теча и Семипалатинском полигоне

- военнослужащие отслужившие 20 или более лет

- участники ядерных и термоядерных испытаний и ликвидирующих последствия

- семьи потерявшие кормильца в лице военнослужащего

- пенсионеры

- участники афганской войны

- лица подвергшиеся облучению и инвалиды в следствии ядерных испытаний

- родители и супруги у которых погиб кормилец на военной или гос службе

- физлица, занимающиеся творческой деятельностью в определённых помещениях под выставки, галереи, библиотеки и т.п.

- физические лица, которые имеют на своём земельном участке строения под хоз.назначение менее 50 кв.м.

Если вы видите себя в списке, имеете на своём участке постройку не более 50 кв.м. под любые хозяйственные нужды, кроме предпринимательских, то вы вправе рассчитывать на налоговую льготу, а точнее вовсе освобождаетесь от уплаты, но только одной единицы строения. На наш выбор это может быть баня, сарай, крытая веранда и т.п.

Чтобы получить льготу по выбранному объекту налогообложения, необходимо до 1 ноября этого же налогового периода подать заявление на её предоставление и все документы, подтверждающие ваши права. Если вы уже предоставили заявление в налоговую инспекцию, и хотите внести изменения по выбранному объекту, после указанного срока подачи, то сделать этого уже не получится, придётся ждать следующего года.

Порядок уплаты

ВНИМАНИЕ! Правительство РФ знает любовь россиян к укрывательству от оплаты по своим обязательствам (хотя это нормальная реакция любого человека на подобные «странные» налоги), поэтому за вашей самосознательностью будут следить с квадракоптеров, беспилотников и из космоса. Скрыть постройки не удастся! Пора накрывать все маскировочной сеткой, как в войну!

Необходимо сказать, что налог на дачные постройки с каждой отдельно стоящего объекта на вашем земельном участке платить не придётся, если вы о нём не заявите в налоговую инспекцию, но мы все прекрасно знаем, чем грозят подобные деяния в случае, если государственные органы выявят факт наличия у вас объекта налогообложения. Санкциями!

Таким образом получается, что ответственность за регистрацию своих строений подсобного назначения,ложится на плечи самих налогоплательщиков. Сотрудники налоговых служб не будут лично ходить по дачным участкам и фиксировать все на камеру, а выявлять их, и все остальные незаконно построенные сооружения, будут при помощи дронов и прочих квадрокоптеров. Так будет формироваться доказательная база для того, чтобы направить вам уведомление о штрафе.

По уже имеющейся и собранной информации об объектах налогообложения, все физические лица будут получать уведомления, на основании которых и будет производится уплата налога на дачные постройки в бюджет. В уведомлении вы увидите сумму к уплате, объект за который платите, налоговую базу и крайние сроки, за нарушение которых будут начисляться пени.

Уведомление об уплате налога с физических лиц будет направляться не позже, чем за 30 дней до 1 декабря — это последний день уплаты налога за предыдущий отчётный период.

Статья написана по материалам сайтов: zagorodnaya-life.ru, kvadmetry.ru, alkotraz.ru, nedvio.com, nalogtoday.ru.

»