Бизнес-ипотека в Альфа-Банке, ВТБ 24, Россельхозбанке и других: нюансы взятия кредита на коммерческую недвижимость для физических и юридических лиц

В статье собраны условия 12 банков по бизнес-ипотеке. А так же дана инструкция по получению кредита на покупку недвижимости для ИП и юридических лиц.

Содержание

- Какие банки выдают кредиты на недвижимость ИП и юридическим лицам

- Условия кредитования

- Требования к заемщику и недвижимости

- Как получить кредит на недвижимость ИП и юридическому лицу

- Можно ли без первоначального взноса

- Как оформить на физическое лицо

- Плюсы и минусы бизнес-ипотеки

- Как юрлицу оформить ипотеку на покупку помещений производственного назначения в ВТБ

- Бизнес ипотека ВТБ

- Условия ипотеки для юридических лиц ВТБ

- Нюансы ипотеки для юридических лиц ВТБ 24

- Ипотека коммерческой недвижимости

- Подробнее о коммерческой ипотеке

- Что предлагают банки?

- Какой банк выбрать?

- Кто может получить ипотеку на коммерческую недвижимость?

- Условия и требования

- Схемы оформления ипотеки на коммерческую недвижимость

- Плюсы и минусы ипотеки на коммерческую недвижимость для физических лиц

- Ипотека для ИП — как взять, условия, документы

- Нюансы получения займов на жилье

- Можно ли взять ипотеку ИП на УСН?

- Параметры финансирования

- Пакет документов и регламент проведения сделки

- Какие документы нужны для получения ипотеки индивидуальному предпринимателю?

- Банки, дающие ипотеку ИП

- Рекомендации для ИП по ипотеке

- Что выгоднее: оформить коммерческую ипотеку на физическое лицо или на фирму?

- Особенности коммерческой ипотеки

- Условия предоставления физическим лицам

- Актуальные ипотечные программы в банках

- Порядок оформления ипотеки

- Срок оформления и регистрации

Какие банки выдают кредиты на недвижимость ИП и юридическим лицам

А сейчас немного подробнее об условиях кредитования.

- срок возврата средств — до 10 лет;

- комиссий нет;

- средства предоставляются как на коммерческую недвижимость, так и на жилую;

- Ообеспечение — залог покупаемого имущества либо поручительство от физ. лица и юрид. лица;

- наличие первоначального взноса — 30% от цены объекта, 25% — если вы занимаете повторно;

- страхование — обязательно.

- период возврата денег — до 10 лет;

- наличие первоначального платежа — от 15% от цены объекта;

- деньги предоставляются для приобретения офисов, складов, производственных помещений;

- обеспечение — залог покупаемого имущества;

- отсрочка по погашению — до 6 месяцев.

Россельхозбанк

- период кредитования — до 10 лет;

- наличие первоначального взноса — кредитование доступно без его внесения;

- отсрочка по погашению — до 1 года;

- предоставляется только на покупку коммерческой недвижимости;

- обеспечение — залог приобретаемого имущества, доп. обеспечение — транспортные средства, либо оборудование.

Промсвязьбанк

- период кредитования — до 15 лет;

- обеспечение — залог покупаемого имущества, либо поручительство от третьих лиц, либо гарантийный депозит;

- отсрочка по погашению основного долга — до 1 года.

ВТБ Банк Москвы

- цель кредитования — кредит для бизнеса на покупку недвижимости;

- обеспечение — в роли залога выступает покупаемый объект;

- первоначальный взнос — может быть заменен дополнительным залогом либо поручительством.

- цель кредитования — выдается

- обеспечение — в качестве залога выступает приобретаемый объект;

- отсрочка по погашению основного долга — до 6 месяцев;

- досрочное погашение — допустимо, без штрафов и комиссий.

- период кредитования — до 10 лет;

- комиссия за выдачу — 2% от суммы;

- обеспечение — залог имущества, которое вы покупаете.

- время возврата взятых средств — до 10 лет;

- первоначальный платеж — от 20% стоимости объекта;

- комиссия за выдачу — 1,2% от стоимости кредита;

- обеспечение — залог приобретаемой собственности;

- страхование — обязательно;

- досрочное погашение — без штрафов и комиссий.

Юни Кредит

- срок возврата средств — до 7 лет;

- первоначальный платеж — от 20% цены покупаемого объекта;

- отсрочка по основному долгу — до полугода;

- досрочное погашение — возможно;

- обеспечение — приобретаемое имущество.

- срок кредитования — до 10 лет;

- первоначальный взнос — от 20%;

- отсрочка погашения — до полугода;

- обеспечение — залог приобретаемого объекта.

Транскапиталбанк

- срок кредитования — до 25 лет;

- комиссия за выдачу — нет;

- досрочное погашение — допускается, без комиссии;

- обеспечение — залог приобретаемого объекта + поручительство (либо по выбору банка).

- срок кредитования — до 10 лет;

- возможность приобретения участка земли либо не завершенного строительством объекта;

- первоначальный взнос — от 20% стоимости объекта;

- отсрочка платежей — до полугода.

Условия кредитования

Кредит на покупку недвижимости для юридических лиц по ряду критериев отличается от обычной ипотеки. В частности, серьезное отличие заключается в сроках кредитования. Если для обычных граждан он может составлять до 30 лет, то кредит для ИП или ООО на недвижимость выдается не более, чем на 10 лет.

Кредит на покупку недвижимости для юридических лиц по ряду критериев отличается от обычной ипотеки. В частности, серьезное отличие заключается в сроках кредитования. Если для обычных граждан он может составлять до 30 лет, то кредит для ИП или ООО на недвижимость выдается не более, чем на 10 лет.

Также значительно отличаются и процентные ставки: они явно выше, чем для физ.лиц. Сумма первоначального взноса находится в стандартных рамках и составляет от 10 до 30%. Заявки на предоставление подобных займов, как правило, рассматриваются дольше, чем для физ. лиц. В среднем это около 20 дней.

Что касается положительных сторон, то вы сможете приобрести помещение для ведения своего дела за довольно короткий срок. Конечно, вы будете ежемесячно выплачивать проценты, но за свою недвижимость, а не за аренду чужой.

Следующий нюанс: помещение, которое относится к коммерческой недвижимости, оценить труднее, чем квартиру или жилой дом. Также очень сложно определить, насколько такие площади ликвидны.

Какую сумму одобрят и под какой процент

Максимальный лимит доступной суммы напрямую зависит от того, насколько вы платежеспособны. Устанавливается этот факт после тщательной проверки бизнеса сотрудниками банковской организации.

Что касается %, то по коммерческой ипотеке они варьируются от 9,2 до 20% годовых. Во многих банковских организациях процентную ставку вам озвучат только после оценки вашей платежеспособности.

Что можно купить:

- офисное помещение;

- склады;

- производственное помещение;

- помещение для торговли;

- земельный участок.

Что будет залогом

Займ такого типа вы сможете оформить, только если располагаете залогом, способным покрыть все расходы на приобретение и процент по самому договору. В качестве залога может выступать:

- движимое или недвижимое имущество;

- ценные бумаги;

- денежные средства, внесенные на банковский счет.

Помимо этого, банковская организация может потребовать предоставления поручительства других лиц, являющихся собственниками бизнеса.

Страхование

Страхование объекта покупки осуществляется в обязательном порядке, особенно в случае приобретения ее на кредитные средства. Это требование четко прописано в законодательстве.

Тот объект, который вы приобретаете, а также тот, который передаете в залог, обязательно страхуются от разрушения или повреждений. Подобное страхование выгодно и вам, и банковской организации.

Если наступит страховой случай, то:

- кредитное учреждение получит свои деньги;

- вы освободитесь от долговых обязательств, хотя потеряете имущество.

Требования к заемщику и недвижимости

Ко всем приобретаемым объектам предъявляется ряд требований:

- постройка должна быть капитальной;

- без обременения правами третьих лиц;

- площадь не менее 150 кв.м.;

- недвижимость должна находиться в регионе оформления займа.

Данный перечень требований может быть расширен конкретной банковской организацией.

Заемщик также должен соответствовать определенным критериям:

- придется подтверждать, что бизнес не несет убытков;

- коммерческая деятельность должна вестись не менее, чем 12 или 24 месяца;

- компания не должна производить алкоголь или табачную продукцию;

- производство не осуществляет выбросов в воду, почву или воздух.

Документы для получения денег:

- анкета;

- заявление на получение средств;

- учредительная документация компании;

- выписка из ЕГРИП/ЕГРЮЛ;

- финансовая отчетность за определенный период времени;

- документация по хоз. деятельности;

- документы на право собственности на имущество, выступающее в качестве залога;

- ИНН.

Перечень может отличаться в разных кредитных учреждениях.

Как получить кредит на недвижимость ИП и юридическому лицу

Оформление коммерческой ипотеки отличается усложненной процедурой. Рассмотрим ее подробнее.

Шаг № 1. Выбираем подходящую банковскую организацию.

Определитесь, в какую банковскую организацию вы обратитесь за оформлением данного критерия. Выбирайте банк, который максимально подойдет вам по всем критериям.

Шаг № 2. Консультируемся со специалистом кредитного отдела.

На данном этапе обсудите со специалистом все нюансы, ознакомьтесь с перечнем необходимой документации и соберите весь пакет необходимых бумаг.

Шаг № 3. Передаем документы специалисту кредитного отдела.

Предоставьте в банк всю документацию, которая касается как вас, так и объекта недвижимости, который приобретаете.

Шаг № 4. Ожидаем решения.

Заявка может быть одобрена, также вы можете получить отказа. Если принято положительное решение, нужно будет пройти процедуру оценки помещения и страхования имущества.

Шаг № 5. Обращаемся в Росреестр.

Это придется сделать 2 раза: для регистрации прав на приобретенную недвижимость, а также для регистрации ипотечного договора. Без этой процедуры договор не действителен. За услуги по регистрации нужно будет оплатить госпошлину.

Можно ли без первоначального взноса

Большинство банковских организаций предлагают займы на приобретение коммерческой недвижимости с обязательным внесением первого взноса. Он является в некоторой степени гарантией совершения сделки.

Сумма первоначального взноса оказывает прямое влияние на процентную ставку по договору. Но далеко не у каждого предпринимателя есть возможность внести серьезную сумму в качестве первоначального взноса. В этом случае остается только рассчитывать на получение займа с нулевым взносом.

Ставка по займу будет выше стандартной. Чтобы его одобрили, предложите банку в залог имущество, помимо того объекта недвижимости, который вы покупаете.

Как оформить на физическое лицо

Такую сделку можно заключить, если вы не планируете продажу данной недвижимости в ближайшее время. Коммерческую ипотеку как физ. лицу вам одобрят, если будут соблюдены следующие условия:

- ипотечная программа действует 10 лет;

- сумма первоначального взноса от 20%;

- вам на момент подачи заявки — от 21 года до 65 лет (на день погашения кредита);

- вы гражданин РФ;

- на последнем месте работы осуществляете деятельность не менее, чем полгода.

Плюсы и минусы бизнес-ипотеки

Можно отметить следующие положительные стороны:

- возможность приобрести недвижимость без отвлечения оборотных средств;

- индивидуальный подход к каждому клиенту;

- вы сможете сдать приобретенное помещение в аренду.

Что касается минусов, то существенным можно назвать только один: слишком жесткие требования к потенциальному заемщику. Некоторых предпринимателей они просто отпугивают от оформления кредита.

Как юрлицу оформить ипотеку на покупку помещений производственного назначения в ВТБ

Бизнес ипотека ВТБ

ВТБ предоставляет ипотечные кредиты не только физическим лицам, но и юридическим. Преимущественно, — предприятиям малого и среднего бизнеса.

Условия ипотеки для юридических лиц ВТБ

Бизнес ипотека ВТБ 24 используется для приобретения в собственность офисных, торговых, производственных и складских помещений, участков земли.

- Минимальный размер кредита — 4 000 000 ₽;

- Ставка — от 10,9% в год;

- Аванс (первоначальный взнос) — 15%;

Кредит выдается на срок от 5 до 10 лет. Возможна отсрочка платежей в 6 месяцев.

- минимальный возраст — 21 год;

- максимальный — 70 лет на момент окончания платежей.

Кроме того, юрлицо должно быть зарегистрировано как резидент РФ и работать на российском рынке не менее 6 месяцев (для предприятий с сезонным циклом деятельности — не менее года).

Претендент на получение ипотечного кредита представляет учредительные и регистрационные документы юрлица, финансовую отчетность, заявление на получение кредита, анкету.

Преимущества ипотеки ВТБ 24 для предпринимателей по сравнению с арендой в том, что недвижимость поступает в собственность пользователя, он не зависит от произвола арендодателя.

Нюансы ипотеки для юридических лиц ВТБ 24

Ипотечное кредитование юрлиц менее развито, чем физлиц, по той причине, что приобретаемая в ипотеку недвижимость производственного характера (склад, офис, цех и т.п.) в отличие от объектов жилого назначения не может быть отдана банку в залог до того момента, пока не станет собственностью заемщика. Возникает временной лаг между выдачей кредита и покупкой предпринимателем недвижимости и регистрацией прав собственности на нее. В этот период права банка ничем не защищены. Чтобы избежать рисков этого временного отрезка, участники сделки применяют следующие схемы оформления бизнес-ипотеки.

Преимущества бизнес-ипотеки — быстрота проведения сделки: вскоре после заключения договора можно приступать к работе в новом офисе

- владелец недвижимости и покупатель заключают договор купли-продажи;

- покупатель выплачивает владельцу начальный взнос из собственных средств;

- банк дает продавцу гарантии оплаты остальной части стоимости объекта недвижимости;

- покупатель регистрирует объект на себя и передает ее в залог банку; оформляется ипотечный договор;

- банк переводит ипотечные средства на счет продавца.

- создается фирма, на баланс которой поступает объект недвижимости;

- покупатель выкупает фирму-владельца объекта на полученный в банке кредит;

- покупатель переоформляет недвижимость на себя и передает ее в залог банку.

Кроме того, возможны и традиционные варианты получения юрлицом кредита на покупку недвижимости — под залог имеющейся недвижимой собственности.

ВТБ не берет комиссий за оформление бизнес-ипотеки или досрочное погашение ипотечного кредита.

Приобретать коммерческую недвижимость следует у застройщиков, аккредитованных при ВТБ.

Ипотека коммерческой недвижимости

Непомерно высокая арендная плата вынуждает владельцев бизнеса задуматься о том, чтобы приобрести собственную коммерческую недвижимость. Но что делать, если столь крупной суммы на покупку нет, либо изымать ее из собственного бизнеса не хочется? Тогда лучшим вариантом для вас будет ипотечный заем под бизнес. Давайте же разберемся, какие компании и на каких условиях предлагают такой тип кредитования.

Подробнее о коммерческой ипотеке

Что такое коммерческий ипотечный заем? Это приобретение помещений нежилого типа в кредит под залог имущества, приобретаемого бизнесменом, либо под залог помещения, которое принадлежит заемщику.

Для того, чтобы получить коммерческий заем, предпринимателям нужно предоставить:

- документы, свидетельствующие о том, что у предпринимателя действительно есть свой бизнес;

- бумаги, которые свидетельствуют об основной деятельности владельца малого бизнеса.

Однако из-за недоработки законодательных актов при приобретении коммерческого жилья в кредит возникают некоторые сложности. Так, к примеру, имеется множество законодательных актов о жилой недвижимости. Зато нет ни единого упоминания о коммерческой недвижимости. Поэтому при ипотечном займе последнего типа клиентам банка запрещается оформлять закладную на покупаемое жилье до того, как будет заключена сделка купли-продажи. Если говорить другими словами, то сначала финансовой организацией выдаются средства на покупку, потом покупатель вступает в собственность, и только после этого оформляется залог. Но вот между выдачей заемных средств и оформлением залога для банка возникают некоторые риски, поэтому далеко не каждая финансовая организация соглашается на оформление ипотечного займа для малого бизнеса.

Если же говорить об остальных нюансах, то ипотечный коммерческий заем схож с целевым кредитом на покупку жилья. По программе так же предусмотрено внесение первоначального взноса, оценка помещения и страхование имущества.

Как правило, срок кредитования по такой программе составляет до десяти лет, первоначальный взнос варьируется в пределах 15-20%, а процентная ставка от 9 до 17 процентов годовых.

Что предлагают банки?

Итак, давайте разберем предложения от самых крупных банков и на каких условиях они выдают свой заем.

Самый крупный российский банк Сбербанк предлагает своим клиентам оформление кредитного продукта «Бизнес-Недвижимость». Благодаря ему заемщики смогут купить коммерческую недвижимость на выгодных условиях.

Банк ВТБ 24 предлагает своим клиентам кредитный продукт «Бизнес-Ипотека». Благодаря нему можно приобрести такое коммерческое имущество, как производственное помещение, торговое помещение, складское помещение или офис.

По данной программе владелец малого бизнеса может взять заем от 4 миллионов рублей на срок максимум до 10 лет. При этом первоначальный взнос должен составлять как минимум 15%. Клиент при получении кредитного продукта может получить отсрочку на полгода по выплате основного долга (но не по выплате процентов). Подробности о программе можно узнать по ссылке vtb24.ru.

Еще один банк, предлагающий свой кредитный продукт по данной программе – это РоссельхозБанк с кредитным продуктом «Коммерческая ипотека».

Кредитный продукт выдается на следующих условиях:

- деньги выдаются только на покупку коммерческой недвижимости;

- по программе можно взять максимум двадцать миллионов рублей;

- максимальный срок, на который можно рассчитывать – 10 лет;

- дополнительные средства можно получить на ремонт недвижимости;

- в качестве отсрочки по кредиту можно получить до одного года;

- можно не вносить первоначальный взнос.

Подробности программы можно узнать по ссылке rshb.ru.

Банк «Уралсиб» предлагает своим клиентам кредитный продукт «Бизнес-Инвест». Особенно такой тип займа пригодится в том случае, если недвижимость вам не по карману, но при этом у вас нет возможности слишком долго копить на помещение.

Кредитная программа позволяет купить не только коммерческую недвижимость, но и сделать ремонт в помещении, приобрести спецтехнику, модернизировать оборудование или даже купить готовый бизнес. У банка имеется и программа рефинансирования, позволяющая погасить долги за коммерческую недвижимость перед другими банками.

Финансовая программа предлагает следующие условия кредитования:

- минимальная сумма займа может составлять 300000 рублей, а максимальная исчисляется миллионами;

- кредитный продукт можно оформить только в рублях;

- минимальный срок, на который можно взять заем – пол года, а максимальный – 10 лет;

- процентная ставка изначально неизвестна – она определяется только после того, как клиент предоставит все бумаги и они будут рассмотрены;

- не смотря на то что все современные банки давно отменили комиссии за открытие кредита, Уралсиб пренебрегает этим правилом – в итоге минимальный размер комиссии составляет 25 тысяч рублей, а максимальный – 105 тысяч;

- финансовая компания предлагает разные способы погашения кредитового продукта (в том числе по индивидуальному графику, когда речь идет о сезонном бизнесе, равными частями или аннуитетными платежами);

- так же банком предоставляется несколько вариантов обеспечения по займу – это может быть поручительство, различный транспорт, недвижимость и так далее;

- по кредитному продукту предполагается обязательное страхование имущества;

- доля участия заемщика в проекте должна быть не менее десяти процентов.

Более подробную информацию по займу можно получить по ссылке uralsib.ru.

Какой банк выбрать?

Выбор конкретной финансовой организации будет зависеть от того, какие именно условия вам нужны. К примеру, если вам нужна минимальная процентная ставка, то можно воспользоваться услугами одной финансовой компании, если же нужен максимальный размер займа, то подойдет другая финансовая компания. Ну и конечно же помните о том, что чем «честнее и прозрачнее» ваши доходы, тем меньше будет процент по займу и тем больше – сумма и срок платежей.

Для того, чтобы получить как можно больше шансов на ипотеку, нужно обратиться сразу в несколько финансовых организаций. Сделать это можно, к примеру, с помощью онлайн-заявки. Например, чтобы подать заявку на продукт от Сбербанка, нужно пройти по ссылке sberbank.ru. А онлайн-заявку от ВТБ 24 можно подать по ссылке vtb24.ru. Ну и конечно же ваши шансы на получение кредита значительно увеличатся, если у вас имеется залоговое имущество или поручительство.

Кто может получить ипотеку на коммерческую недвижимость?

Кроме того, многие банки обращают внимание и на годовую выручку компании.

Условия и требования

Итак, давайте разберем, какие же бумаги нужно предоставить, чтобы от вас приняли заявку на кредит.

Необходимые документы

Как правило, помимо личной ифонрмации (то есть паспорта с информацией о прописке и гражданстве РФ) требуются следующие документы:

- документы, свидетельствующие о том, что у предпринимателя действительно есть свой бизнес;

- бумаги, которые свидетельствуют об основной деятельности владельца малого бизнеса.

Схемы оформления ипотеки на коммерческую недвижимость

Так как разные компании осуществляют свою деятельность разными путями, то и схемы оплаты будут разными путями. То есть платежи могут быть совершены не только аннуитетными путями, но и равными частями.

Так же банк предлагает оплату основного долга по графику. Особенно такой способ оплаты пригодится тем бизнесменам, которые осуществляют свою деятельность сезонно.

Плюсы и минусы ипотеки на коммерческую недвижимость для физических лиц

Данный продукт имеет как достоинства, так и недостатки. Так, к примеру, к недостаткам можно отнести следующие пункты:

- не смотря на то что заем на коммерческую недвижимость максимальной схож с займом на жилье, он имеет более длительный срок, и редко когда решение по кредиту выносится ранее чем за 5 дней;

- так же некоторые финансовые организации берут за рассмотрение заявки по данному кредитному продукту комиссии в размере 1-2%;

- к сожалению, данный кредитный продукт выдается далеко везде, а, чаще всего, только в крупных городах.

Естественно, есть здесь и положительные стороны. И вот лишь некоторые из них:

- так, к примеру, некоторые финансовые организации предоставляют своим клиентам отсрочку по выплате основного долга на срок от полугода до года;

- банки предлагают разные схемы оплаты кредита – это может быть как выплата равными частями, так и «сезонная» оплата кредита;

- некоторые финансовые организации так же не требуют оформление закладной по ипотечному займу.

Об особенностях ипотечного кредитования можно узнать из видеоролика.

Ипотека для ИП — как взять, условия, документы

Отсутствие жилья, ограниченность площади помещения, недостаточность денежных средств для приобретения нового дома – проблемы, с которыми сталкиваются разные люди, не зависимо от положения и вида деятельности. Решение подобных вопросов можно найти в привлечении заемных средств от кредитных организаций. Статус индивидуального предпринимателя не лишает физическое лицо возможности воспользоваться жилищным займом. Отличительной особенности кредитования на покупку жилого фонда для ИП является трудность в подготовке подтверждающих деятельность документов и отсутствие стабильного дохода.

Рассмотрим возможные способы, как получить ипотеку ИП, а также определим комплект необходимых форм.

Нюансы получения займов на жилье

Любой гражданин, занимающийся официальным бизнесом на правах ИП, имеет право зарегистрировать заявку на предоставление кредита на жилье. На результат обращения повлияют следующие факторы:

Любой гражданин, занимающийся официальным бизнесом на правах ИП, имеет право зарегистрировать заявку на предоставление кредита на жилье. На результат обращения повлияют следующие факторы:

- Имеется комплект бланков, служащих подтверждением постоянного дохода от деятельности (бухгалтерская и иная финансовая отчетность);

- Отличная кредитная история или ее отсутствие;

- Прозрачность бизнеса;

- Применяемая система налогообложения (ОСНО получило альтернативу по отношению к упрощенной схеме).

С целью достижения одобрения по займу, ИП рекомендуется обратиться по истечении двенадцати месяцев успешной деятельности в отделение финансового учреждения, имеющего проекты для небольшого бизнеса. Потребуется предоставить документы, характеризующие деятельность и экономическое состояние бизнеса.

Можно ли взять ипотеку ИП на УСН?

Применение данного режима налогообложения не является запретом на обращение в кредитное учреждение за займом. Для ИП на упрощенной системе жилищное кредитование станет более доступным, если гражданин исчисляет налоги в бюджет исходя из суммы выручки, а не оборота. Подтверждением размера прибыли послужит отчетность, подаваемая в ИФНС.

Параметры финансирования

Для ИП действует отличный от обычного гражданина формат предоставления жилищного займа. Ставки по займу возрастают и составляют в 2017 г. от 14,5% до 17%. Увеличен предел авансового залога – он равняется для ИП двадцати процентам. Срок пользования заемными средствами наоборот сокращается с максимальных тридцати до десяти.

Критерии отбора заявителей

Для получения возможности обращения за кредитом заемщик должен соответствовать следующим параметрам:

- Лицо является гражданином РФ;

- Бизнес построен в пределах государства;

- Выручка от бизнеса в течение двенадцати предшествующих месяцев не превышает 400 млн. руб.;

- Период существования бизнеса для сезонных видов – от года, полугода – для остальных;

- Возраст гражданина на дату окончания действия контракта не превысит порога в семьдесят лет;

- Имеется имущественный объект для обеспечения обязательств.

Пакет документов и регламент проведения сделки

Очередность действий по составлению и регистрации обращения аналогичен общему плану для граждан. Перед тем, как взять ипотеку, ИП проводит мониторинг кредитных проектов, делает выбор и приступает к оформлению. План действий состоит из следующих этапов:

Очередность действий по составлению и регистрации обращения аналогичен общему плану для граждан. Перед тем, как взять ипотеку, ИП проводит мониторинг кредитных проектов, делает выбор и приступает к оформлению. План действий состоит из следующих этапов:

- Регистрация заявки. Оформить запрос на займ можно при личном визите в отделение кредитного учреждения или воспользовавшись интернет-сервисом.

- Подписание контракта с продавцом. После одобрения заявки, ИП заключает сделку по приобретению жилья и вносит авансовый платеж.

- Выдача кредита. Взаимоотношения клиента и банка оформляются в виде кредитного договора, подписание которого является основанием для перечисления заявленной суммы на расчетный счет продавца.

- Регистрация объекта недвижимости. Купленное жилье необходимо зарегистрировать в реестре имущественных прав.

- Залог. После поставки квартиры на учет в росреестре, предприниматель передает документально помещение кредитору в виде обеспечения кредитных обязательств.

Какие документы нужны для получения ипотеки индивидуальному предпринимателю?

К обращению в финансовую организацию ИП обязан приложить перечень документов:

- Паспорт и иное удостоверение личности согласно требованиям банка;

- Свидетельство о государственной регистрации ИП;

- Лицензия, разрешение на осуществление конкретного вида предпринимательства;

- Фискальная форма за один год при использовании УСН, за два года – при ЕНДВ;

- Отчетность по налогам, исчисляемым в бюджет;

- Сведения о наличии имущественных объектов и денежных средств.

Конкретный список определяется каждым банком индивидуально, полную информацию можно получить при обращении к представителю займодавца.

Банки, дающие ипотеку ИП

По статистике, немного финансово-кредитных учреждений нацелено предоставить ипотеку ИП. Многие банки, дающие ипотеку ИП, с целью сокращения рисков поднимают проценты до грандиозных размеров, устанавливают большой потолок по авансовому взносу или определяют большой комплект форм, подтверждающих платежеспособность.

Запрос на выдачу ипотечного кредита ИП нужно оформить в банке со стабильной репутацией и максимально лояльными параметрами займов. На сегодняшний день ипотечное кредитование малому бизнесу доступно в следующих банках: ВТБ-24, Сбербанк, Альфа-банк, Россельхозбанк и др.

Рассмотрим коротко предложения данных кредитных учреждений.

ПАО Сбербанк России

Наиболее упрощенный способ и короткие сроки оформления привлекают взять ипотеку ИП в Сбербанке. Финансовое учреждение готово предложить индивидуальным предпринимателям денежные средства на приобретение недвижимости на условиях программы «Экспресс-Ипотека». Процентная ставка за пользование заемными средствами составит 15,5%, срок кредитования не может превышать десять лет, размер доступного займа – не более десяти миллионов рублей.

Наиболее упрощенный способ и короткие сроки оформления привлекают взять ипотеку ИП в Сбербанке. Финансовое учреждение готово предложить индивидуальным предпринимателям денежные средства на приобретение недвижимости на условиях программы «Экспресс-Ипотека». Процентная ставка за пользование заемными средствами составит 15,5%, срок кредитования не может превышать десять лет, размер доступного займа – не более десяти миллионов рублей.

Преимуществом программы является отсутствие необходимости предоставления дополнительного залога, кроме объекта ипотеки. Положительным моментом можно выделить отсутствие комиссий. Заемные средства могут быть направлены как на приобретение жилья, так и коммерческих объектов недвижимости.

В зависимости от размера кредита потребуется поручительство физического или юридического лица. Первоначальный взнос составляет четверть размера ипотеки для новых клиентов и двадцать процентов для повторных. Недвижимость по сделке подлежит обязательному страхованию. Возраст клиента должен быть от 23 до 60 лет, срок деятельности – более года.

Дополнительный проект Сбербанка на коммерческую ипотеку для ИП – «Бизнес-Недвижимость».

Условия ипотеки для ИП следующие:

- Срок кредитования не превышает десяти лет;

- Процентная ставка – от 11.8%,

- Размер – от 150 тыс.руб. до 200 млн.руб.;

- Возраст заемщика до 70 лет на дату последнего платежа;

- Выручка не более 400 млн.руб.;

- Авансовый платеж – 25%, льготный 20% для предпринимателей в с/х.

Кредитные средства могут быть направлены на приобретение объектов недвижимости, строящегося сооружения, погашение займов в другом учреждении.

Ипотека для ИП в ВТБ

Данный коммерческий банк подготовил для индивидуальных предпринимателей предложение «Бизнес-Ипотека».

Условия сделки:

- Размер заемных средств от 4 млн. руб.;

- Процентная ставка – от 13.5%;

- Авансовый взнос -15 % от стоимости приобретаемого объекта;

- Срок кредитования – до 10 лет;

- Возможность отсрочки по основному долгу до полугода.

- Сумма займа от 300 тыс.руб.;

- Срок – до 25 лет;

- Процентная ставка – от 11%;

- Обеспечительный взнос – от 40%;

- Возраст от 20 до 64 лет;

- Обязательное страхование приобретаемой недвижимости.

С аналогичными требованиями к заемщику действует другая программа: ипотека на жилье в новостройке:

- Размер – от 600 тыс.руб.;

- Процент – от 9,99;

- Срок займа – до 30 лет;

- Гарантийный взнос – от 15%.

Оформить ипотеку в Альфа-банке без первоначального взноса ИП могут по программе «Кредит на строительство дома». Согласно условиям проекта, обязательно предоставление в качестве залога имеющегося в собственности жилья. При этом процентная ставка будет от 9,5%, срок займа – до 25 лет, а размер ипотеки не может превышать 70% стоимости стройки.

Рекомендуем эти статьи:

Ипотека для ИП в Россельхозбанке

Банк предлагает предпринимателям кредит на приобретение коммерческой недвижимости на следующих условиях:

- Срок пользования – до 8 лет;

- Размер – до 200 млн.руб.;

- Приобретаемый объект становится предметом залога;

- Аванс – не менее 20%;

- Обязательное страхование;

- Плата за пользование средствами определяется в индивидуальном порядке.

Россельхозбанк оказывает услуги кредитования ИП только на приобретение бизнес-недвижимости.

Рекомендации для ИП по ипотеке

Предпринимателям желательно руководствоваться следующими советами перед оформлением ипотеки:

- Лояльные условия и меньшие сроки рассмотрения будут в банке, где ИП имеет действующий счет;

- Стоит иметь максимально возможный первоначальный взнос в качестве гарантии займа;

- Деятельность ИП должна строиться на законных основаниях, отчетность формируется по утвержденным нормативам;

- Необходимо иметь чистую кредитную репутацию и погашенные займы;

- Сделка будет одобрена, если ИП предоставит в обеспечение займа ликвидное имущество.

Дают ли ипотеку ИП на ЕНВД? Это актуальный вопрос для малого бизнеса, избравшего лояльную систему налогообложения. Такая сделка будет одобрена, если привлечь созаемщиков с подтвержденным уровнем дохода или предоставить банку в качестве залога дорогостоящий объект собственности.

В настоящей статье мы рассмотрели порядок получения ипотеки для индивидуальных предпринимателей. Важно учесть, что не только выбор кредитного учреждения влияет на выгодность сделки, но и вид деятельности ИП, его финансовая стабильность, цель кредитования. Прежде чем обратиться за займом на приобретение недвижимости стоит досконально изучить действующие программы банков, проанализировать свои возможности и подготовить сумму авансового взноса.

Что выгоднее: оформить коммерческую ипотеку на физическое лицо или на фирму?

Коммерческая недвижимость — это нежилые помещения для ведения бизнеса.

Коммерческая недвижимость — это нежилые помещения для ведения бизнеса.

Это могут быть торговые точки, складские площади, офисы и так далее.

Их можно оформить в аренду, либо взять ипотеку и, в перспективе, получить в собственность. На каких условиях дают такие ипотечные кредиты, и доступны ли они физическим лицам? Эти и другие вопросы освещаем в дальше по тексту.

Особенности коммерческой ипотеки

Отдавать ежемесячные взносы в банк с перспективой выкупа нежилого помещения гораздо выгоднее для предпринимателя, нежели платить за аренду. Конечно, это актуально для более-менее стабильного бизнеса и уверенности в завтрашнем дне.

Понимая это, финансово-кредитные организации предлагают юридическим лицам широкий спектр программ ипотечного кредитования для покупки коммерческой недвижимости.

Но, сейчас нас интересует другой вопрос: может ли физическое лицо купить коммерческое помещение в ипотеку?

Если кратко – да, это возможно. Оформление нежилой площади будет незначительно отличаться от покупки, скажем, квартиры. Условия предоставления займа будут другие, список документов – тоже отличен.

Зачем это нужно? Например, у организации в обороте должны находиться ликвидные средства в установленном размере, имущество в качестве залога, а также предъявляются особые требования к деятельности и налоговой отчётности.

Всего это – лишь пустой звук, если оформлять ипотечный займ на физическое лицо. Ипотека на коммерческую недвижимость для физических лиц не потребует от вас дополнительного обеспечения платежа при внесении первоначального взноса.

Банк будет рассматривать уже вашу персональную кредитную историю и платежеспособность. Если с этим проблем нет, то можно перейти к условиям предоставления займа и выбору подходящей программы кредитования.

Условия предоставления физическим лицам

Итак, физическое лицо также должно удовлетворять требованиям банка.

На самом деле, круг лиц, которые могут являться заемщиками, а значит, подать заявку для пользования услугами соответствующей программы, ограничивается следующими субъектами:

- владельцы самого бизнеса,

- топ-менеджер организации,

- индивидуальные предприниматели.

Не смотря на это, вы не имеете право оплачивать ипотеку из оборотных средств своего предприятия. Статус предпринимателя нужен банку, как подтверждение существования бизнеса и ваших намерений на его расширение.

Платежи придется вносить из своих личных доходов, поэтому кредиторы обращают внимание на достаток заемщика и его платежеспособность. Это также дает возможность привлечь созаемщика (если вы в браке, это будет супруг или супруга) для увеличения суммарного дохода и шансов на получение кредита.

Увеличить вероятность получения займа или его конечную сумму может залоговое имущество. Для целевых кредитов, под залог оформляется та площадь, которую вы желаете приобрести. Это наиболее безопасный вариант, который удобен и заемщику, и кредитору.

Банк имеет страховку от непредвиденных ситуаций, и держит недвижимость в собственности по договору закладной до тех пор, пока ипотека полностью не выплачена.

Допускается оформление под залог собственного жилья или другой нежилой площади, которая имеется в вашем распоряжении. Это более рискованный ход.

Если вы не сможете выплатить кредит в полном объеме и установленные сроки, банк имеет право выставить вашу собственность на аукцион и погасить долг за счет вырученных средств.

Требования к заемщику

Первое важное требование – это возраст заемщика. Он должен быть не менее 21 года и не старше 65 лет. Статистика отмечает, что в большинстве своем займы одобряют предпринимателям, возраст которых находится в промежутке от 25 до 45 лет.

В части банков потребуется российское гражданство, но не во всех. Каждая финансово кредитная организация имеет право на свои дополнительные требования.

Например, проверить кредитную историю организации или самого физического лица. Однако, эти требования не должны противоречить действующему законодательству, или каким-либо образом ущемлять права физического лица.

Требования к недвижимости

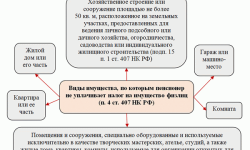

Остался нераскрытым вопрос о том, под какое помещение банки дают коммерческую ипотеку, а какие объекты не подойдут.

Выше мы упомянули сферы применения нежилой недвижимости в бизнесе, теперь выделим типы площадей:

- склад,

- офис,

- магазин, торговая точка или общепит (где ведется работа с клиентами),

- производство.

Апартаменты тоже относятся к фонду нежилой недвижимости и могут быть куплены как коммерческий объект для ведения гостиничного бизнеса.

Банк учитывает несколько факторов, при оценке нежилой площади:

- расположение (работает ли банк в данном регионе);

- тип здания: подходят объекты капитального строительства (временные сооружения купить в ипотеку нельзя).

Кроме того, важна принадлежность здания к определенному фонду. Если помещение приобретается под склад или производство, то невозможно подать заявку на покупку квартиры в жилом многоквартирном доме (даже с последующим переоборудованием помещения).

Законно купить квартиру в обычном доме и использовать ее как офис тоже нельзя. Для этого существуют офисные здания, коммерческие центры и прочие объекты, не принадлежащие к жилому фонду.

Требования к коммерческой недвижимости значительно отличаются от социальной ипотеки. Это не значит, что купить квартиру проще, чем офис или склад. Ситуация может быть обратная, но условия предоставления ипотеки необходимо обсуждать в индивидуальном порядке.

Актуальные ипотечные программы в банках

Сбербанк Российской Федерации предлагает гражданам актуальную на 2018 год программу Экспресс ипотеки.

Сбербанк Российской Федерации предлагает гражданам актуальную на 2018 год программу Экспресс ипотеки.

Ее особенностью является быстрый срок рассмотрения заявки, а также весомая сумма.

Максимальная сумма займа может достигать 10 млн руб. При этом, сам займ выдается на срок до 10 лет. Комиссии по кредиту отсутствуют. Также, отсутствует необходимость предоставления каких-либо других документов на дополнительный залог.

Залогом является приобретаемая коммерческая недвижимость. Процентная ставка в среднем 15,5% годовых. Минимальный займ от одного миллиона руб. Помимо коммерческих объектов недвижимости разрешается приобретение и жилых объектов, но с условием перевода их в коммерческую недвижимость (а это не самый простой процесс).

Дорогой читатель! Каждый случай имеет индивидуальный характер.

Это просто и совершенно бесплатно !

ВТБ 24 также тесно сотрудничает с компаниями, юридическими лицами и их представителями.

ВТБ 24 также тесно сотрудничает с компаниями, юридическими лицами и их представителями.

В линейке банковских продуктов ВТБ24 имеется Бизнес ипотека.

Она позволяет получить займ на срок до 10 лет. Одной из особенностей такого кредитования является отсрочка погашения основного долга до 6 месяцев. Размер аванса равен от 15 до 20% от стоимости имущества. Ставка начинается от 10,9%. Сумма кредита от 4 млн руб.

Максимальный порог рассчитывается в индивидуальном порядке. Предоставляется только тем гражданам и организациям, кредитная история которых не имеет черных пятен.

Россельхозбанк

Россельхозбанк также тесно сотрудничает с юридическими лицами их представителями, и дает ипотеку на приобретение коммерческой недвижимости физическим лицам.

Россельхозбанк также тесно сотрудничает с юридическими лицами их представителями, и дает ипотеку на приобретение коммерческой недвижимости физическим лицам.

Максимальная сумма доходит до 20 миллионов руб. Срок кредитования — до 10 лет. Возможно дополнительное финансирование на ремонт или приобретение необходимого оборудования.

Предоставляется отсрочка платежа до 12 месяцев. Залог оформляется на приобретаемое имущество. Первоначальный взнос рассчитывается индивидуально, от 12 до 25% от приобретаемой недвижимости.

Список банков не ограничивается этими тремя учреждениями. Существуют подходящие программы у Альфа-банка, Райффайзенбанка и Тинькофф банка. Чтобы узнать условия, на которых предоставляются займы, нужна консультация с их сотрудниками.

Порядок оформления ипотеки

Рассмотрим основные этапы действий, которые позволят вам получить желаемое помещение под предпринимательскую деятельность.

Есть два варианта передачи недвижимости другому лицу, если привлекаются заемные средства.

Продажа напрямую – продавец ждет подтверждения от банка

Это самый распространенный способ купли-продажи любой недвижимости, не только коммерческой. Физическое лицо, которое желает купить помещение, вносит аванс в виде процента от общей стоимости помещения (устанавливается индивидуально в договоре купли-продажи, в среднем – 5-15%).

Далее, обе стороны ожидают подтверждения от банка на получение заемных средств. Срок ожидания также прописывается в договоре.

Если банк отказал или не успел одобрить ипотеку в отведенный промежуток, сделка аннулируется. Покупателю, в этом случае, возвращается половина аванса (может не возвращаться, если не оговорено договором).

Алгоритм действий выглядит так:

- Продавец и покупатель должны составить договор купли-продажи на коммерческую площадь.

- Покупатель передает продавцу аванс, который оговорен в договоре купли-продажи.

- Затем лицо должно явиться в банк с пакетом документов (каких именно – ниже по тексту).

- Банк рассматривает заявку и выдает свое решение. Если оно положительно, то идем дальше.

- Продавцу предоставляется гарантийное письмо, в соответствии с которым остаток суммы передаётся продавцу после того, как произойдёт факт перехода прав собственности.

- Для этого денежные средства закладывается в специальную ячейку.

- В Росреестре регистрируется право собственности на нового владельца.

- Оформляется договор залогового обязательства с банком.

- После этого заемщик может получить денежные средства и передать их продавцу.

Такая схема удобна двум лицам: банку, который контролирует процесс и покупателю.

Продавцу приходится ждать одобрения ипотеки, в этом заключается основной минус.

Из плюсов — уверенность в том, что денежные средства находятся в ячейке под контролем банка, за счет гарантийного письма.

Продажа через банк – собственник закладывает помещение

Более сложный вариант в оформлении, ведь заемщиками становятся сразу обе стороны.

Продавец получает часть денежных средств сразу под залог своего имущества, но обязан их вернуть в полном объеме, если сделка не будет завершена.

В этот же момент, покупатель подает заявку на получение денежной суммы на покупку заложенной недвижимости.

Дополнительная бюрократическая работа для банка и риски, ведь продавец может потратить часть средств и не иметь возможности их вернуть, если сделка сорвется.

Договор купли-продажи оформляется уже после передачи помещения под залог банка.

Перечень необходимых документов для получения ипотеки на коммерческую недвижимость одинаков в обоих вариантах.

Пройдемся по основному списку:

- Паспорта обоих сторон, копии страниц.

- Копии свидетельства о заключении брака или о рождении детей, если таковые у вас имеются.

- Копии военного билета, если вы военнообязанный. Делается копия свидетельства о факте постановки на учет в УФМС.

- ИНН обеих сторон.

- Справки о доходах.

- Предоставляются данные об объекте недвижимого имущества, которое находится в собственности у продавца, свидетельства о праве собственности.

- Проект договора купли-продажи на приобретение коммерческой недвижимости.

- Должна быть проведена оценочная экспертиза, которая установит реальную стоимость недвижимости, с целью избежать обмана банка.

- Оформляется страховка на объект сделки — это обязательное условие во многих финансово-кредитных организациях.

- Предоставляется справка из БТИ, свидетельствующая о том, что на недвижимости нет обременений.

Если вы оформляете ипотеку на юридическое лицо (например, ИП), банк запросит дополнительные сведения:

- документ, который подтверждает регистрацию индивидуального предпринимателя,

- лицензию на бизнес,

- выписку из Единого реестра предпринимателей,

- а также предоставляются справки о ваших доходах и налоговой задолженности в определенной форме.

Одним из преимуществ ипотеки для физического лица является упрощенный пакет документов. С вас не затребуют отчеты из бухгалтерии, сведения о оборотном капитале и балансе предприятия.

Срок оформления и регистрации

Проверка всех документов и достоверности данных заемщика и продавца недвижимости займет некоторое время.

В среднем, срок регистрации ипотеки нежилых помещений составляет около 15 рабочих дней. В этот срок сотрудники Росреестра должны успеть сделать массу запросов, внести новые данные в базу. Будьте готовы к этому и учитываете информацию о сроках при оформлении займа и составлении договора купли-продажи.

Коммерческий займ для физ. лица – это альтернатива, которая упрощает процесс оформления ипотеки, но и вносит риски для заемщика. Оплата происходит за счет личных финансов, а в качестве залога может выступать собственная квартира.

Выгодно ли брать такой кредит – решать только вам. Мы лишь надеемся, что данный материал был полезен для вас.

Не нашли ответ на свой вопрос? Проконсультируйтесь бесплатно!

Мы поможем решить ваш вопрос совершенно бесплатно.

Статья написана по материалам сайтов: bank-biznes.ru, bankinrussia.ru, www.sravni.ru, namillion.com, vseodome.club.

»