Ипотека под материнский капитал — без справки о доходах, в Сбербанке, в Россельхозбанке, в 2024 году, в ВТБ 24

ВТБ-24 относится к той группе банков, которые имеют право на работу с материнским капиталом. В данной статье подробно освещаются основные положения этой деятельности.

Содержание

- Варианты использования материнского капитала в ВТБ-24

- Размер процентной ставки по кредиту

- «Ипотека + материнский капитал»

- Программы кредитования под материнский капитал

- Как погасить ипотеку с помощью семейного капитала?

- Документы, необходимые для предоставления кредита

- Как получить кредит для выплаты первоначального взноса?

- Процедура получения кредита и оплаты материнским капиталом первоначального взноса

- Как оформить ипотеку под материнский капитал в банке ВТБ24

- Варианты использования материнского капитала в ВТБ24

- Документы при оформлении кредита в ВТБ24

- Как погасить ипотечный кредит в ВТБ24 материнским капиталом

- Как оплатить материнским капиталом первоначальный взнос в ВТБ24

- Россельхозбанк: материнский капитал + ипотека

- Где оформить целевой займ под материнский капитал

- Целевой займ под материнский капитал

- Что это такое

- Условия получения

- Требования к заемщику

- Видео: Список документов

- Как получить целевой заем под материнский капитал

- На строительство дома

- Где оформить без справки о доходах

- Законно или нет

- Образец договора

- Подача заявки и оформление

- Погашение кредита

- Плюсы и минусы

- Требования и условия банков выдающих ипотеку с привлечением материнского капитала — оформление и варианты использования

- Коротко о программе

- Условия ипотеки под материнский капитал

- Требования к заемщику и недвижимости

- Варианты использования материнского капитала в ипотеке

- Какие банки выдают ипотеку под материнский капитал?

- Какой банк выбрать?

- Расчетный калькулятор

- Оформление ипотеки и необходимые документы

- Преимущества и недостатки

Варианты использования материнского капитала в ВТБ-24

Банк ВТБ-24 предлагает использование семейного капитала в нескольких направлениях:

- Для внесения первоначального взноса по ипотеке;

- Для увеличения суммы кредита или погашения части задолженности.

Получатель материнского пособия имеет право на получение займа, который будет использован для покупки готового или строящегося жилья (как вторичный рынок, так и новостройка). Оформить кредит может один из супругов по их обоюдному желанию.

Размер процентной ставки по кредиту

При определении процентной ставки по кредиту, которая может составлять от 11,9% до 14,45% годовых, учитывается срок займа и размер первоначального взноса.

«Ипотека + материнский капитал»

В течение нескольких лет в банке ВТБ-24 успешно функционирует программа «Ипотека + материнский капитал». Условием участия в ней является то, что минимальная сумма кредита не должна опускаться ниже 900 тысяч рублей, а самый маленький первоначальный взнос не может быть менее 10% от стоимости квартиры. Займ выдается на срок до 50 лет.

«Ипотека + материнский капитал» действует в рамках нескольких направлений.

Программы кредитования под материнский капитал

Купить жилье на вторичном рынке можно, имея 10% собственных средств.

Как погасить ипотеку с помощью семейного капитала?

Для того чтобы стать обладателем кредита, следует подать в ипотечный центр РФ документы, среди которых есть сертификат на получение материнского капитала и справка об остатке средств в нем, предоставленная Пенсионным фондом РФ.

Документы, необходимые для предоставления кредита

Стандартный пакет документов для получения займа в ВТБ-24 включает в себя:

- Копию всех страниц паспорта;

- Заверенную копию трудовой книжки с печатью работодателя на каждой странице;

- Справку о доходах с места работы.

Дополнительный пакет:

- Копия трудового договора;

- Копия документов об образовании;

- Копии иных кредитных договоров;

- Копии документов, свидетельствующих о наличии недвижимости и дорогостоящего имущества, если таковые имеются;

- Выписки с банковских счетов.

Следующим этапом после оформления кредита станет подача заявления в Пенсионный фонд о переводе средств материнского капитала в счет погашения ипотечного кредита ВТБ-24. В данном случае семье не придется ждать достижения ребенком трехлетнего возраста.

Как получить кредит для выплаты первоначального взноса?

ВТБ-24 предоставляет также возможность использовать программу «Ипотека + материнский капитал» для оплаты первоначального взноса в соответствии с условиями программ «Вторичное жилье» и «Квартира в новостройке».

Для оформления кредита под материнский капитал необходимо иметь в виду, что:

- Наличие у заявителя свидетельства о праве на материнский капитал;

- Кредит будет предоставлен в рублях;

- Займ выделяется на приобретение строящегося или вторичного жилья.

Размер первоначального взноса может составлять 10-20% от расчетной стоимости приобретаемого жилья, он может быть уплачен за счет средств маткапитала.

Процедура получения кредита и оплаты материнским капиталом первоначального взноса

Для получения кредита с целью внесения первоначального взноса необходимо предпринять следующие шаги:

- Затребовать справку об остатке материнского (семейного) капитала в Пенсионном Фонде РФ;

- Обратиться в банк с заявлением, в котором говорится о зачислении средств в качестве первоначального взноса, предоставив пакет необходимых документов, речь о которых шла выше;

- В течение установленных законом сроков Пенсионный фонд перечислит средства по сертификату в указанную заявителем кредитную организацию.

Следует упомянуть еще об одном важном нюансе, касающемся программы ВТБ-24 «Ипотека под материнский капитал».

При подсчете суммы по ипотечному кредитованию материнский капитал подсчитывается еще до его оформления. Это становится возможным, так как предполагается, что после оформления документов по сертификату будет погашена часть долга за него. Выплата ежемесячных взносов происходит до тех пор, пока появится возможность использования средства по сертификату. После поступления средств из Пенсионного фонда размер месячного взноса уменьшается.

Согласно установленным нормам, оформление права собственности квадратных метров происходит в течение двух недель. На рассмотрение заявки после подачи документов и перевод средств потребуется в среднем три месяца.

Как оформить ипотеку под материнский капитал в банке ВТБ24

Банк ВТБ24 практически с самого начала действия программы «Материнский капитал» помогает семьям с детьми улучшать свои жилищные условия путем покупки жилья в кредит. Не так давно данный банк предоставил своим клиентам вносить капитал в качестве первоначального взноса по кредиту. Это позволяет приобретать более дорогое, а, следовательно, более качественное жилье, которое так необходимо семьям с двумя и более детьми.

Варианты использования материнского капитала в ВТБ24

В ВБТ24 материнский капитал можно использовать по нижеперечисленным направлениям:

- Погашение основного долга и процентов по ранее оформленному кредиту на жилье.

- Использование материнского капитала как первоначального взноса по вновь оформляемому ипотечному кредиту.

- Увеличение суммы ипотечного кредита на сумму капитала при покупке более дорогого жилья, чем позволяют доходы.

Кредитные продукты от ВТБ24

Целевая программа для использования материнского капитала в ВТБ24 — «Ипотека + материнский капитал». Данная программа позволяет существенно снизить или полностью покрыть первоначальный взнос по жилищному кредиту. Также с данной программой становится возможным увеличение суммы ипотечного кредита и погашение части задолженности по ранее оформленному кредиту.

Программа «Ипотека + материнский капитал» сочетает в себе преимущества двух кредитных продуктов: «Новостройка» и «Вторичное жилье». Ниже описаны их главные особенности.

Получается, что даже если у семьи нет средств для внесения первоначального взноса по кредиту, таким стартовым взносом может стать материнский капитал.

Неверно полагать, что в рассмотренных программах материнский капитал может выступать только первоначальным взносом по программе. Семья вправе выбирать, направлять ли капитал на первоначальный взнос, уплату основного долга, процентов или на увеличение сумму займа.

Преимуществом программы «Новостройка», таким образом, является низкий процент первоначального взноса без необходимости страхования исполнения обязательств. Данное преимущество нивелируется условиями продукта «Вторичное жилье», согласно которым у заемщика всегда есть возможность снизить процент первоначального взноса при покупке вторичного жилья путем страхования исполнения кредитных обязательств.

В целом, условия описанных кредитных продуктов очень выгодны для потребителей, если сравнить их с условиями, которые предлагают своим заемщиками другие банки. Недостатком кредитных продуктов от ВТБ24 можно назвать высокие процентные ставки по кредитам. Однако это проблема всей банковской кредитной системы в нашей стране, и на фоне отдельных банков ВТБ24 может даже занимать выигрышное положение.

Документы при оформлении кредита в ВТБ24

Для оформления кредит в ВТБ24 необходимо будет собрать следующие документы:

- Сертификат на материнский капитал — оригинал и копия;

- Справка из местного отделения Пенсионного фонда о размере остатка средств семейного капитала на счету семьи;

- Справка 2-НДФЛ (справка о доходах за последние полгода);

- Копии последних заполненных и сданных налоговых деклараций (матери и отца);

- Документы, подтверждающие доходы близких родственников (вне зависимости от того, будут ли они поручителями по кредиту);

- Паспорт заявителя;

- Все документы по кредитуемому жилому помещению.

Как погасить ипотечный кредит в ВТБ24 материнским капиталом

Для погашения основного долга и процентов по ранее оформленному в ВТБ24 жилищному кредиту материнским капиталом необходимо соблюсти следующую последовательность действий. Помните, что использовать капитал в данном направлении можно не дожидаясь того, как со времени рождения или усыновления ребенка пройдет три года. Это можно сделать сразу после рождения или усыновления ребенка.

- Получить сертификат на материнский капитал, подобрать жилое помещение для приобретения его в ипотеку.

- Обратиться в банк за справкой о сумме остатка основного долга и процентов по кредиту. К заявлению на получение данного документа прикладывается сертификат на материнский капитал. Готовится справка не более 10 дней, а отдельные банки готовы предоставить ее уже через 1-3 дня.

- Обратиться в Пенсионный фонд с заявлением о направлении капитала на погашение жилищного кредита. Пенсионный фонд может рассматривать данное заявление и переправлять средства капитала на счет банка в течение 3 месяцев.

- Дождаться, пока деньги поступят в банк. Как только это произойдет, банк перечислит их на счет заемщика и спишет в счет досрочного погашения кредита. Средства материнского капитала, главным образом, направляются на покрытие основного долга. Если что-то после этого остается, то остаток идет на погашение процентов по кредиту. Но в большинстве случаев капитал не позволяет покрыть оставшуюся задолженность, и поэтому заемщик остается заемщиком только с более щадящей ипотечной нагрузкой.

- После списание банк изменит график погашения задолженности и уменьшит размер дальнейших ежемесячных платежей.

Как оплатить материнским капиталом первоначальный взнос в ВТБ24

Для оформления ипотеки при использовании материнского капитала в виде первоначального взноса необходимо соблюсти следующую последовательность действий. Помните, что использовать капитал в данном направлении можно ранее того, как со времени рождения или усыновления ребенка пройдет три года или более.

- Получить сертификат на материнский капитал, подобрать жилое помещение для приобретения его в ипотеку.

- Получив сертификат от Пенсионного фонда, заключив договор купли-продажи жилого помещения, нужно обратиться в банк с полным пакетом документов (см. выше).

- Банк будет рассматривать заявление на оформление кредита и использование капитала как первоначального взноса по займу от нескольких дней до месяца.

- После одобрения заявления на оформление кредита банк выдаст предварительное письмо-подтверждение о выдаче займа и уведомит заемщика о сроке перечисления средств материнского капитала в счет внесения первоначального взноса.

- Получив предварительное письмо о выдаче кредита, заемщик должен обратиться в Пенсионный фонд для перечисления средств капитала. Делается это для того, чтобы запросить в Пенсионном фонде справку о размере остатка средств капитала (даже если они вообще не были использованы ранее).

- Пойти в банк и оформить кредит. Получить на руки копии всех документов по ипотеке.

- Обратиться в Пенсионный фонд с заявлением (с приложением кредитного договора и договора по ипотеке) внести средства капитала на счет банка.

Россельхозбанк: материнский капитал + ипотека

3 мая 2015, 22:11

В нашей стране достаточно частым стало вложение материнского капитала в жилую недвижимость. Большинство программ ипотечного кредитования допускают использование социальных средств в счет оплаты стоимости приобретаемого жилья. В статье речь пойдет о предложениях с участием семейного капитала от Россельхозбанка.

Оформление ипотеки в Россельхозбанке молодой семьей: особенности

- увеличить пенсионные накопления матери, разместив семейный капитал, например, в негосударственном пенсионном фонде;

- улучшить условия для проживания семьи;

- оплатить образование детей.

Материнский капитал в программах жилищного кредитования имеет следующие формы:

- при покупке жилья – оплата начального взноса (части);

- оплата уже имеющейся ипотеки (или ее части).

Все ипотечные программы Россельхозбанка допускают участие материнского капитала. При оформлении кредита на недвижимость можно приобрести:

- квартиру;

- дом и участок земли;

- жилье с участием в строительстве;

- участок земли для жилой застройки;

- недостроенный дом с землей.

Также можно инвестировать средства в постройку нового дома или закончить строительство уже начатого объекта.

Обеспечением кредитных обязательств в Россельхозбанке являются:

- приобретенная или построенная недвижимость;

- купленный участок земли;

- имущественные права и другие формы залога.

Россельхозбанк выдает жилищные кредиты как открытием кредитной линии, так и единовременно. При покупке жилья в ипотеку с участием средств гос.поддержки нужно в течение 3 месяцев после совершения сделки обратиться в Пенсионный фонд РФ. Это необходимо для перевода средств семейного капитала в пользу оплаты кредита.

Россельхозбанк: ипотека под материнский капитал. Условия предоставления

По требованию Россельхозбанка, собственником приобретаемого имущества должен быть совершеннолетний гражданин. Это значит, что нельзя оформить долю в приобретаемом имуществе на ребенка.

В Россельхозбанке ипотека с участием материнского капитала выдается на условиях, аналогичных для других категорий заемщиков. Отличие состоит в том, что средствами социальной поддержки можно оплатить первоначальный платеж или часть займа.

Весомым преимуществом для заемщиков является их принадлежность к категории молодой семьи. В эту группу могут попасть семьи, в которых хотя бы один из родителей моложе 35 лет. Для таких супружеских пар предусмотрены дополнительные условия:

- уменьшение величины первоначального платежа до 10% на жилье вторичного рынка или при инвестировании в постройку дома;

- отсрочка оплаты процентов по кредиту на период до 3 лет при постройке дома или рождении ребенка.

Ипотечный заем с участием мат.капитала в Россельхозбанке предлагается на следующих условиях:

- Валюта кредита – российские рубли.

- Размер кредита – то 100 000 до 20 000 000 р.

- Годовая ставка по кредиту – от 17%. Размер ставки зависит от многих факторов: суммы первоначального платежа, срока кредита и т. д. Произвести ориентировочный расчет стоимости ипотечного займа можно с помощью калькулятора на официальном ресурсе банка.

- Кредит выдается на срок до 25 лет.

- Первоначальный взнос составляет:

- 0% – если средства семейного капитала покрывают или перекрывают величину минимально допустимого начального взноса;

- от 10% стоимости недвижимости;

- от 20% стоимости квартиры в новостройке;

- от 30% стоимости жилья элитного класса (апартаментов).

6. Страхование рисков. При оформлении кредита на недвижимость неотъемлемым является страхование жилья, передаваемого в залог кредитному учреждению. Исключение составляют участки земли и недостроенные объекты.

Договор страхования заключается во время получения ипотечного кредита, но страховые платежи вносятся ежегодно, пока кредит не будет выплачен полностью. Страховку возможно оплатить кредитными средствами.

Дополнительно, по собственному желанию, заемщик может застраховать свою жизнь и здоровье.

7. Наличие созаемщиков. Возможно привлечение не более 3 лиц. Если ипотечный кредит оформляется в общую собственность супругов, то второй супруг автоматически становится созаемщиком (в соответствии со ст.34 Семейного кодекса РФ).

8. При предоставлении полного комплекта документов заявка на кредит рассматривается в течение 5 дней. Одобренная заявка действительна до 90 дней.

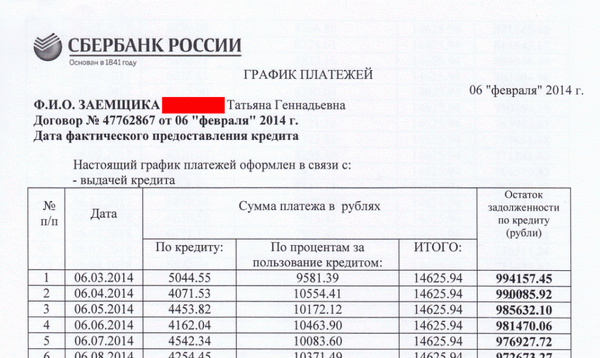

9. Погашение кредита происходит каждый месяц по графику. По желанию заемщика можно выбрать систему платежей:

- аннуитетные – равные на протяжении всего срока кредита;

- дифференцированные – ежемесячно уменьшающиеся взносы.

Требования и необходимые документы для оформления материнской ипотеки

Для получения в Россельхозбанке ипотеки с участием социальных средств к заемщику предъявляются следующие требования:

- Возраст – от 21 до 65 лет. Важной особенностью является тот факт, что на момент окончания кредитных обязательств заемщику должно быть не более 65 лет.

- Гражданство РФ.

- Стаж работы должен составлять:

- от 4 месяцев на нынешнем рабочем месте;

- более 12 месяцев общего трудового стажа за последние 5 лет.

4. Регистрация в РФ по месту жительства или фактического проживания.

5. Один из заемщиков должен иметь права для распоряжения средствами материнского капитала.

Отдельные требования предъявляются к приобретаемым объектам недвижимости:

- постройка должна быть каменная и на каменном фундаменте. Для деревянных объектов высока вероятность отказа в одобрении заявки;

- к моменту выплаты кредита дом не должен быть аварийным, ветхим или иметь износ больше 70%;

- в квартире не должны быть прописаны посторонние;

- приобретаемое имущество не должно быть обременено залогом или быть в найме;

- объект недвижимости должен территориально располагаться в том же городе, что и отделение банка, выдающее кредит и т. д.

Перечень документов для получения в Россельхозбанке ипотечного кредита с участием материнского капитала:

- Бланк заявления. Содержит общую информацию об участниках процесса получения кредита (заемщиках, созаемщиках и поручителях). Подчас от полноты и достоверности заполнения данной формы зависит результат рассмотрения заявки на кредит.

- Документ, удостоверяющий личность. Предоставляется также всеми участниками процесса.

- Для мужчин в возрасте до 27 лет обязательно предоставление военного билета или приписного свидетельства.

- Документы о семейном положении и наличии детей.

- Документы для определения финансового положения и трудовой деятельности. Необходимы для каждого из участников процесса получения кредита.

- Полный пакет документов по приобретаемой недвижимости.

- Сертификат государственного образца на право получения мат.капитала.

- Документ из территориального подразделения Пенсионного фонда РФ об остатке средств на счету материнского капитала.

Образцы бланков можно скачать на официальном ресурсе Россельхозбанка.

Как получить в Россельхозбанке ипотечный кредит под материнский капитал

Для получения ипотеки в Россельхозбанке необходимо:

- Подать заявку на кредит. Сделать это можно следующими способами:

- лично посетить один из офисов банка;

- на официальном ресурсе банка в режиме онлайн.

При рассмотрении заявки происходит не только процедура одобрения или отказа. Дополнительно устанавливаются все параметры кредита (максимальная сумма кредита, ставка и т. д.)

2. Предоставить в банк все документы по приобретаемому объекту.

3. Оформить и подписать кредитный договор и другие документы.

4. Оплатить первоначальный взнос.

5. Оформить договор купли-продажи недвижимости и получить документ о регистрации собственности на имущество.

6. Оформить страховку на имущество.

7. Представить в банк документы на приобретенный объект. После этого деньги будут перечислены продавцу.

Где оформить целевой займ под материнский капитал

Целевой займ под материнский капитал

Материнский капитал – это один из способов поддержки матерей и стимулирование прироста населения. К его использованию есть ряд строгих требований, просто потратить его невозможно. Но ряд системообразующих банков идут навстречу молодым семьям и предлагают программы кредитования на строительство дома или покупку квартиры или возможность погасить часть ранее полученной в этом банке ипотечной ссуды.

Что это такое

Реализовать средства, находящиеся на сертификате, не так просто. Целевой займ под материнский капитал до 3 лет сроком можно получить как в крупных системообразующих финансовых учреждениях, так и в менее известных.

За счет полученных денег можно рефинансировать предыдущие ипотечные обязательства или внести аванс за новую квартиру.

После того, как ребенку исполнится три года и Пенсионный фонд оплатит задолженность, кредит будет перерасчитан и его дальнейшее погашение уже пойдет за счет доходов родителей.

Условия получения

Ряд требований к желающим получить средства под залог сертификата совпадают у большинства кредиторов, предоставляющих финансирование на срок до 3 лет. Они несложны и могут быть выполнены почти каждой молодой семьей.

Условия получения целевых займов таковы:

Требования к заемщику

Критерии, предъявляемые к лицу, обратившемуся в банк за финансированием, достаточно четкие и стандартные, но при этом под них может подойти большинство владельцев сертификатов.

Это такие позиции, как:

Видео: Список документов

Как получить целевой заем под материнский капитал

Прежде чем обращаться в ближайший филиал «ВТБ-24» или другого финансового учреждения, нужно сформулировать для себя ответы на следующие вопросы:

Определив для себя, что именно хочется получить в обмен на материнский капитал, которым получаемое финансирование может быть обеспечено частично, можно начинать процедуру оформления.

На сегодняшний день три крупных российских банка предлагают программы финансирования.

Народный и наиболее популярный банк предлагает свою программу займов:

Особенностью является то, что не работающая мама может не предоставлять справку о дохода.

Россельхозбанке

Система выдачи займов в этой организации тщательно отработана.

Его отделения есть не только во всех областных центрах, но и во многих районных городах России:

Плюсами оформления договора в Россельхозбанке станут быстрое оформление и возможность досрочного погашения.

О займе Александрийский Маяк. Узнайте далее.

Это финансовое учреждение предлагает различные возможности получения средств, она примет сертификат и в обеспечение по ранее оформленным договорам и при предоставлении финансирования для внесения аванса на приобретение новой квартиры.

Также существует возможность досрочного погашения с пересчетом или размера ежемесячного платежа или периода гашения:

На строительство дома

Не везде можно взять заем на строительства нового дома, так как законодательство достаточно сильно ужесточило критерии, применяемые к таким домам, а маткапитал будет перечислен Пенсионным фондом только после введения дома в эксплуатацию, оформления в собственность и прописки в нем.

Тем не менее, есть варианты и в таких ситуациях:

Где оформить без справки о доходах

Некоторые финансовые организации могут профинансировать молодую семью под залог материнского капитала, не требуя обязательного предоставления справок о доходах.

Среди них и Сбербанк:

Законно или нет

Безусловно законным является процесс получение займа под залог полученной от государства помощи, этот вид сделки не является теневым, он предусмотрен законом о направлении расходования маткапитала. Уплачиваемые проценты могут снизить налоги с доходов молодой семьи.

Некоторые крупные банки могут профинансировать на небольшие суммы без справки.

Но при обращении в другие организации с менее строгими требованиями всегда возникают вопросы, одобрит ли действующее законодательство вступление в отношение с банком без предоставления справки о доходах по установленной министерством финансов форме (2-НДФЛ)?

Надо понимать, что этот перечень обязателен только для займодавца, он устанавливается на основании инструкций Центрального банка и решений Кредитного комитета.

Закон не обязывает молодую маму обязательно получать указанную справку, если кредитующее учреждение берет на себя риск выдачи денег без официальной справки.

Образец договора

Каждое банковское учреждение предложит свой текст договора. Ко всем его условиям нужно отнестись максимально внимательно.

Образец типового договора займа на покупку жилого дома с обеспечением материнским капиталом можно скачать здесь.

При оформлении договора потребуется предоставление определенного пакета документов.

Это стандартный перечень:

Справка о доходах

Подача заявки и оформление

Обратиться за получением средств можно в любое из отделений системообразующих банков, которые работают в регионе проживания заемщика. Заявка на сайте может быть заполнена как первоначальное заявление, далее нужно будет уже взаимодействовать с сотрудниками того отделения, где планируется заключить договор.

Далее происходит процесс проверки документов.

Может потребоваться заключить договор страхования жизни и объекта недвижимости. Если оформляется ипотека на уже готовое жилье, этот объект недвижимости также придется застраховать.

Погашение кредита

При погашении кредита возникнут следующие вопросы:

- где и как перечислять деньги;

- может ли платить третье лицо;

- возможно ли досрочное погашение с пересчетом процентов и уменьшением общей суммы долга?

Любое финансовое крупное финансовое учреждение всегда пойдет навстречу заемщику и предложит ему максимум возможностей для гашения долга. Это и безналичное перечисление, и внесение денег в кассу, и использование систем электронных платежей и терминалов оплаты.

При заключении договора с менее известной и крупной финансовой организацией, платить, скорее всего, придется, непосредственно в самой организации.

Надо понимать, что проценты молодой семье придется платить самостоятельно, а сумму основного долга Пенсионный фонд перечислит только после оформления жилья в собственность и прописки в нем ребенка.

Возможность досрочного погашения с пересчетом процентов на день фактической уплаты дается всегда. Это норма закона.

Плюсы и минусы

Основными достоинствами системы финансирования приобретения жилья под залог прав по материнскому сертификату является доступность возможности получения средств для семей с любым уровнем доходов и отсутствие необходимости искать иной вариант обеспечения исполнения обязательств, например, поручительство третьего лица или другое имущество, которое можно было бы предоставить в обеспечение.

Минусы этой системы реализации своих прав по сертификату – дополнительная процентная нагрузка, которую не всегда может выдержать молодая семья.

Что такое договор беспроцентного займа от учредителя? Ответ по ссылке.

Дополнительное соглашение к договору займа, подробнее тут.

Механизм финансирования молодых семей под залог материнского капитала позволяет приобрести жилье для ребенка практически сразу после его рождения. Улучшение жилищных условий, дающее ребенку возможность расти в комфортной обстановке, компенсирует неизбежную процентную нагрузку и хлопоты с оформлением документов.

Требования и условия банков выдающих ипотеку с привлечением материнского капитала — оформление и варианты использования

Ипотека с использованием материнского капитала является хорошим предложением для семей, у которых рождается второй ребёнок, после чего требуется расширение жилищных условий.

Ипотека с использованием материнского капитала является хорошим предложением для семей, у которых рождается второй ребёнок, после чего требуется расширение жилищных условий.

Она отменяет необходимость копить на первоначальный взнос, а также предлагает более лояльные условия.

Об оформлении ипотеки с материнским капиталом мы поговорим сегодня.

Коротко о программе

Программа материнского капитала начала функционировать в 2007 году.

С этих пор она позволила приобрести жильё в ипотеку многим семьям, которые не могли позволить себе накопить на первоначальный взнос.

Кому положена ипотека под материнский капитал

Материнский капитал положен семьям или одному из родителей, у которых рождается второй и следующий ребёнок.

Материнский капитал положен семьям или одному из родителей, у которых рождается второй и следующий ребёнок.

Те же условия устанавливаются для усыновлённых детей.

Одним из вариантов использования средств материнского капитала является оформление ипотечного кредита или погашение уже существующей задолженности.

Сделка должна быть одобрена органами Пенсионного фонда, они выдают сертификат на право использования средств материнского капитала.

Условия ипотеки под материнский капитал

Разные банки предлагают программы кредитования семей, у которых есть двое и больше детей, с использованием материнского капитала для приобретения недвижимости.

Разные банки предлагают программы кредитования семей, у которых есть двое и больше детей, с использованием материнского капитала для приобретения недвижимости.

Они отличаются процентными ставками, максимальной суммой ипотеки и сроком кредитования.

Условия являются более лояльными, чем при стандартной ипотеке, поскольку Пенсионный фонд не одобрит перевод средств для невыгодного кредитования, защищая интересы заёмщика и детей.

Это важно знать:

Могут ли дать ипотеку без справок о доходах?

По стандартному требованию банков обязательным условием для оформления ипотечного кредита является предоставление справки о доходах.

По стандартному требованию банков обязательным условием для оформления ипотечного кредита является предоставление справки о доходах.

Это подтверждает способность заёмщика выплачивать сумму ипотеки, рассчитать максимальную сумму, исходя из его дохода.

Однако ряд банков предлагают программы, которые позволяют взять жилищный займ всего лишь по двум документам, не предоставляя сведений о доходах.

Подробнее ознакомиться с перечнем банков, выдающих ипотеку по двум документам можно здесь.

Такие ипотечные программы подходят заёмщикам, у которых основной доход припадает на неофициальные источники заработка.

Срок выдачи ипотечного кредита также уменьшается, учитывая риски банка и необходимую сумму для приобретения недвижимости.

Выдаст ли банк кредит с плохой кредитной историей?

При испорченной кредитной истории банк будет относиться к заемщику настороженно из-за риска невозврата выданных средств.

При испорченной кредитной истории банк будет относиться к заемщику настороженно из-за риска невозврата выданных средств.

Оформить ипотеку в таком случае возможно на несколько меньшую сумму, а также на более жёстких условиях, поскольку банк будет перестраховываться.

Требования к заемщику и недвижимости

Разные банки устанавливают различные требования к заемщику и к приобретаемой недвижимости в ипотеку.

Разные банки устанавливают различные требования к заемщику и к приобретаемой недвижимости в ипотеку.

Для заёмщика основным условием является высокая платёжеспособность, а также:

- Достижение возраста от 21 года до 65 или 70 лет на момент полного погашения задолженности по ипотеке;

- Наличие постоянного источника дохода;

- Проживание на территории полномочий банка (не для всех банков).

Требования к недвижимости зависят от типа жилья, которое планируется к приобретению.

Варианты использования материнского капитала в ипотеке

Использование материнского капитала по общему правилу возможно лишь после достижения ребёнком 3-х летнего возраста.

Использование материнского капитала по общему правилу возможно лишь после достижения ребёнком 3-х летнего возраста.

Однако из этой ситуации просто выйти путём использования данных средств для улучшения жилищных условий.

При оформлении ипотеки средства семейного капитала могут быть использованы в качестве полного первоначального взноса или его части.

Погашение основного долга

Причём неважно, кто из родителей является заёмщиком — мать или отец, но имущество должно быть оформлено с учётом интересов всех челнов семьи, включая несовершеннолетних детей.

Если же сумма средств семейного капитала является недостаточной для погашения всей задолженности по ипотеке, то засчитывается только ее часть, а остаток может рассчитываться на новые ежемесячные платежи или уменьшаться срок выплаты ипотечного кредита.

Право на использование материнского капитала подтверждается, и средства переводятся на счёт банка в течение двух месяцев.

Полезное видео:

Погашение первоначального взноса

Для оформления ипотеки с использованием материнского капитала не обязательно копить на первоначальный взнос, поскольку она может стать его альтернативой, при которой заёмщики освобождаются от обязанности вносить собственные средства на начальном этапе сделки.

Для оформления ипотеки с использованием материнского капитала не обязательно копить на первоначальный взнос, поскольку она может стать его альтернативой, при которой заёмщики освобождаются от обязанности вносить собственные средства на начальном этапе сделки.

Если этих средств будет недостаточно, то заемщик может добавить собственные, это зависит от суммы, которая требуется на покупку жилья.

После этого процедура оформления мало чем отличается от стандартной.

Какие банки выдают ипотеку под материнский капитал?

Использовать материнский капитал для оформления ипотеки на льготных условиях в своем большинстве предлагают крупные российские банки, которые сотрудничают с государственными программами.

Они разрабатывают выгодные условия для заёмщиков с детьми, которые проявляются, кроме использования средств материнского капитала, в сниженных процентных ставках и лояльной процедурой проверки кандидатуры клиента.

С недавних пор Сбербанк разработал программу, которая позволяет приобретать строящиеся объекты, а также выдачу средств для реконструкции и ремонта домов с использованием материнского капитала.

ВТБ 24 предлагает ипотечные программы с использованием материнского капитала в качестве первоначального взноса или досрочного погашения задолженности.

ВТБ 24 предлагает ипотечные программы с использованием материнского капитала в качестве первоначального взноса или досрочного погашения задолженности.

В ипотеку можно приобрести жильё любого типа застройки.

Размер процентных ставок установлен от 11.5% годовых, а максимально можно взять ипотечный кредит в ВТБ 24 на 20 лет.

Россельхозбанк

В Россельхозбанке сумма процентных ставок по ипотеке зависит от первоначального взноса, который готов предоставить банку заёмщик.

Минимальные проценты составляют 11.9%.

Совкомбанк

Совкомбанк как таковой ипотеки не предоставляет, однако используя материнский капитал, возможно внести часть первоначального взноса по многоцелевому кредиту, средства которого можно вложить в покупку недвижимости.

Процентные ставки составляют от 22% годовых.

Видео по теме:

Газпромбанк

Сумма первоначального взноса уменьшается до 5% при использовании материнского капитала для оформления ипотеки в Газпромбанке.

Сумма первоначального взноса уменьшается до 5% при использовании материнского капитала для оформления ипотеки в Газпромбанке.

Процентные ставки зависят от суммы кредитования, их минимальный размер составляет 11% годовых.

Райффайзен Банк

Банк Райффайзен предлагает новую программу ипотеки с использованием материнского капитала для покупки готового или строящегося жилья.

Какой банк выбрать?

Банк и ипотечную программу стоит выбирать, исходя из наиболее лояльных условий, которые может предложить то или иное учреждение, а также типа недвижимости, которое планируется к приобретению.

Немаловажен и факт расположения отделения банка поблизости вашего дома или будущего объекта покупки.

Расчетный калькулятор

Перед тем, как оформить ипотеку любого типа, стоит взвесить свои возможности по дальнейшему ее погашению.

Перед тем, как оформить ипотеку любого типа, стоит взвесить свои возможности по дальнейшему ее погашению.

Если у заёмщика уже есть определённая сумма средств, плюс к этому он использует материнский капитал, то с учётом такого первоначального взноса банк может выдать довольно приличную сумму ипотечного кредита.

Соответственно и сумма ежемесячных платежей будет значительно выше.

Чтобы не допустить просрочки платежей и применения санкций банком к объекту залога, следует заранее рассчитать сумму, которую вы сможете выделять из семейного бюджета без особых для него потерь, а также сумму, которую придётся вносить каждый месяц, исходя из стоимости приобретаемого жилья.

Для этого можно воспользоваться расчетным калькулятором, который мы предлагаем вам к использованию.

Вам просто нужно заполнить все поля, включающие информацию о сумме ипотечного кредита, процентных ставках, и калькулятор покажет график платежей и суммы, которые необходимо будет вносить в банк в указанные промежутки времени.

Оформление ипотеки и необходимые документы

Оформление ипотеки с использованием материнского капитала начинается с выбора банка и подходящей ипотечной программы.

Органы Пенсионного фонда рассматривают заявку клиента на протяжении срока до 2 месяцев.

Также нужно предоставить в банк такие документы:

- Копию всех страниц паспорта всех заёмщиков;

- Справку о доходах;

- Свидетельство о регистрации брака;

- Свидетельство о рождении ребёнка;

- Заверенную работодателем ли нотариусом копию трудовой книжки или трудового договора;

- Копию Пенсионного страхования;

- Справку об отсутствии непогашенных задолженностей по кредитам или коммунальным платежам.

Может потребоваться предоставление других документов для подтверждения платёжеспособности заёмщика или полагающихся ему льгот (копия военного билета для мужчин, не достигших 27 лет, свидетельство о наличии другого имущества, которое можно передать под залог банку).

Полезное видео:

Клиент может подать заявку в банк лично или онлайн по сети интернет.

Клиент может подать заявку в банк лично или онлайн по сети интернет.

После рассмотрения кандидатуры заёмщика и принятия положительного решения, подбирается жильё, доступное к приобретению, которое также должен одобрить банк.

Для этого необходимо воспользоваться услугами профессионального оценщика и предоставить акт о ликвидности недвижимости и ее стоимости.

После согласования всех условий, они обозначаются в ипотечном договоре, который подготавливается в окончательном варианте специалистами банка. Договор подписывается заёмщиками и созаемщиками лично, после чего деньги для сделки купли-продажи недвижимости переводятся на его личный счёт.

В зависимости от выбранного кредитного учреждения может требоваться также и личное страхование заёмщика, которое несёт преимущества в виде страховых выплат в случае потери здоровья или трудоспособности.

Преимущества и недостатки

Программы ипотечного кредитования с использованием материнского капитала имеют как ряд достоинств, так и недостатков, которые отображены в таблице ниже.

Статья написана по материалам сайтов: materinskiy-kapital.molodaja-semja.ru, materinskij-kapital.ru, cbkg.ru, zaymcentr.ru, ob-ipoteke.info.

»