Рефинансирование ипотеки в Сургутнефтегазбанк: требования к заемщику и недвижимости для клиентов СНГБ и других банков, документы, процедура, причины отказов

Если заемщик имеет ипотечный или другой кредит и считает, что условия по нему не самые лучшие, он может перекредитоваться – открыть новый займ и за счет него погасить долговые обязательства. Некоторые банки предлагают специальные программы для этих целей.

Рефинансирование ипотеки Сургутнефтегазбанк призвано решить проблемы заемщика, имеющего ипотечный кредит. Воспользоваться предложением могут как клиенты, у которых возникли трудности с погашением (но пока нет просрочек), так и те, кто хочет улучшить условия кредитования. Перекредитование в Сургутнефтегазбанке возможно по двум программам. Одна из них предназначена исключительно для ипотечных займов, другая – для любых других.

Содержание

- Условия рефинансирования кредитов в Сургутнефтегазбанке

- Список требуемых документов

- Как оформить заявку на рефинансирование кредита в Сургутнефтегазбанк

- Отзывы клиентов

- Условия рефинансирования ипотеки в «Сургутнефтегазбанке»

- Условия рефинансирования

- Требования к заемщикам и недвижимости

- Какие документы требуются

- Общий порядок оформления и обслуживания кредита

- Преимущества и недостатки рефинансирования ипотеки в СНГБ

- Как рефинансировать ипотеку в Сургутнефтегазбанке

- Условия рефинансирования кредитов в Сургутнефтегазбанке

- Список требуемых документов

- Как оформить заявку на рефинансирование возврата в Сургутнефтегазбанк

- Пошаговая процедура оформления

- Плюсы и минусы

- Возможные причины отказа

- Ипотека в Сургутнефтегазбанке 2018: условия программ, процентная ставка, калькулятор и как оформить онлайн

- Банк Сургутнефтегаз

- Программы ипотеки СНГБ: условия

- Процентные ставки СНГБ по ипотеке в 2018 году

- Ипотечный калькулятор Сургутнефтегазбанка

- Требования к заемщику

- Пакет документов по ипотеке

- Как подать заявку

- Срок рассмотрения

- Что делать после одобрения

- Страхование

- Плюсы и минусы ипотеки в СНГБ

- Отзывы клиентов

- Рефинансирование в Сургутнефтегазбанке

- Значение термина «рефинансирование».

- Требования к получателю.

- Как получить.

- Как погашать.

Условия рефинансирования кредитов в Сургутнефтегазбанке

Рефинансирование ипотеки в Сургутнефтегазбанке выполняется по программе «Альтернативный – недвижимость». Она разработана с учетом потребностей ипотечных заемщиков. Ее особенность – длительный срок кредитования. Страхование жизни и здоровья заемщика осуществляется по его желанию. Выдается с обеспечением, в качестве которого выступает недвижимое имущество. Обязательна страховка объекта залога.

Условия рефинансирования ипотечного кредита:

процентная ставка – от 9.5%;

срок кредитования – до 30 лет;

сумма кредита – до 8 млн рублей.

Процентная ставка увеличивается на 1% при отсутствии личного страхования заемщика. Также необходимо в обязательном порядке подтвердить, что кредит в другом банке погашен. Для этого заемщику дается 62 дня, в течение которых действует ставка выше на 1%. После предоставления подтверждающих документов она снижается. Если же подтверждения не будет по истечении 62 дней, банк оставляет за собой право увеличить ставку по кредиту на 5%.

В Сургутнефтегазбанке действует еще одна программа – кредит «Альтернативный». Она предназначена для перекредитования потребительских займов, но ей можно воспользоваться и для погашения ипотеки. Ставка по такому кредиту выше и зависит от срока кредитования, категории заемщиков, но зачастую она ниже, чем процентная ставка по ипотеке в другом банке.

сумма кредита – до 750 тыс. рублей;

процентная ставка – от 13%;

максимальный срок – до 10 лет.

Несмотря на то, что сумма и срок по этой программе значительно ниже, для ряда заемщиков она может представлять интерес, так как не требует залога. Это значит, что при таком перекредитовании с ипотечной недвижимости будет снято обременение и она станет доступна для продажи, обмена или других операций.

Сургутнефтегазбанк также может рефинансировать собственный кредит – для этого клиенту необходимо прийти в офис банка и написать заявление на пересмотр ставки по действующему кредиту. Из документов понадобится справка о доходах и копия трудовой книжки, сведения о других кредитах (если есть). Банк может отказать в услуге.

Список требуемых документов

Для того, чтобы оформить рефинансирование кредитов Сургутнефтегазбанк, необходимо подать в банк документы, которые нужны для рассмотрения заявки:

паспорт гражданина РФ;

документы, подтверждающие доход (2-НДФЛ, выписку со счета, зарплатным клиентам ничего предоставлять не нужно);

копию трудовой книги (трудового договора), заверенную работодателем;

заключение по оценке недвижимого имущества независимым экспертом;

документы по рефинансируемому кредиту (кредитный договор, график погашения, справка о состоянии задолженности, об отсутствии просроченной задолженности за весь период кредитования).

При залоговом кредитовании дополнительно подаются документы на саму недвижимость (аналогичные тем, на основании которых выдается ипотека в СНГБ). После получения основного пакета документов, банк их рассматривает, в некоторых случаях он может затребовать дополнительные.

Как оформить заявку на рефинансирование кредита в Сургутнефтегазбанк

Чтобы оформить рефинансирование в Сургутнефтегазбанке, необходимо подать соответствующую заявку на сайте, в отделении или по телефону. Банк рассмотрит возможность выделения транша на перекредитование и примет соответствующее решение. Если оно положительное, нужно будет подготовить пакет документов и обратиться в ближайший офис для оформления сделки.

Получить может гражданин РФ в возрасте от 21 года на момент оформления сделки и до 70 лет на момент ее погашения. Обязательное трудоустройство, стаж на текущем месте работы – не менее 6 месяцев. Ограничений по компании-работодателю нет. Минимальная зарплата для оформления кредита – 15 тыс. рублей за вычетом налогов.

Отдельные требования выдвигаются к недвижимости при залоговом кредите:

не старше 40 лет с момента постройки;

жилье должно находиться в регионе присутствия банка;

дом не должен подлежать сносу;

в качестве залога не принимаются деревянные и фенольные дома.

Рефинансируемый кредит не должен находиться на просрочке в период кредитования, сумма остатка по нему и факт отсутствие просрочки должны быть подтверждены документально.

Для того чтобы заемщик мог самостоятельно рассчитать сумму платежа по кредиту, его переплату и оценить для себя экономическую эффективность, на сайте реализован специальный сервис – кредитный калькулятор. Достаточно ввести исходные параметры займа в соответствующие поля и система мгновенно произведет расчет.

Отзывы клиентов

Михаил Ч., 39 лет, г. Сургут. «Я платил ипотеку больше 5 лет, с каждым годом это становилось все сложнее. Приходилось экономить на всем, в итоге не выдержал и начал искать выход из ситуации. Почитал про разные программы, отзывы, остановился на Сургутнефтегазбанке. Квартиру я думаю продать, поэтому мне посоветовали кредит Альтернативный без залога. Выделенной суммы мне хватило. В итоге, я перекредитовался на более выгодных условиях, обременение с квартиры снято, сейчас пустил ее в продажу. Одним махом я решил все свои проблемы».

Рассчитать выгоду от рефинансирования ипотеки

Так же можете оставить свой отзыв ниже в комментарии или задать вопрос

Условия рефинансирования ипотеки в «Сургутнефтегазбанке»

В 2018 году рефинансирование ипотечных ссуд в СНГБ проводится по программе «Альтернативный – недвижимость». Перекредитовать можно любой жилищный заем, оформленный в стороннем кредитном учреждении, объектом залога по которому выступает жилая недвижимость.

Условия рефинансирования

Перекредитование ипотеки в СНГБ осуществляется на следующих условиях:

- в залог принимается жилая недвижимость;

- квартиры или частные дома в фенольных или деревянных строениях в качестве обеспечения не принимаются;

- максимальный срок действия договора – 30 лет;

- к выдаче – до 8 млн рублей.

Максимум 30 лет

* — частные дома не участвуют в программе

Базовая ставка – 9,5% годовых. К ней могут применяться надбавки:

- +5% устанавливается с 62 дня, если клиент не подтвердит целевое использование полученных заемных средств;

- +1% до момента предоставления документов о закрытии предыдущего ипотечного кредита;

- +1%, если отказаться от добровольного страхования жизни и здоровья.

Обязательно оформление имущественного страхования от утраты или порчи жилплощади. После перекредитования по адресу залогового объекта заемщик и созаемщики имеют право прописать близких родственников. Супруг(а) основного заемщика также участвует в сделке в качестве созаемщика. Отдельно стоит отметить, что при расчете максимальной суммы к выдаче банк не учитывает платежи, производимые по первичной ипотеке.

Требования к заемщикам и недвижимости

Чтобы оформить рефинансирование в СНГБ клиент должен:

- Иметь российское гражданство.

- Быть старше 21 года и младше 70 лет (на момент окончания договора рефинансирования).

- Подтвердить наличие ежемесячного заработка в сумме свыше 15 тыс. рублей.

Старше 21 года и младше 70 лет

* — все требования должны быть соблюдены

К компании-работодателю определенных требований не выдвигается, но есть условие по стажу заемщика: от полугода и более.

Рефинансируемый жилой объект тоже должен соответствовать банковским требованиям:

- С момента постройки должно пройти меньше 40 лет.

- Дом или квартира должны находиться в городе, где есть отделение СНГБ.

- Если перекредитование оформляется на строящееся жилье по договору долевого участия, объект и застройщик должны получить аккредитацию и быть внесены в список партнерских компаний «Сургутнефтегазбанк».

Какие документы требуются

Для рассмотрения заявки на ипотечный заем клиент предоставляет в банк:

- Заявление-анкету. Ее заполняют все участники сделки: заемщик, созаемщик, поручители.

- Гражданский паспорт и его копию.

- Документальное подтверждение заработка заемщика/созаемщиков/поручителей: 2НДФЛ, справка по форме работодателя. Владельцам зарплатных карт предоставлять бумаги о ежемесячных доходах не требуется.

- Приписное свидетельство или военный билет (для лиц мужского пола призывного возраста – 21–27 лет).

- При наличии иных кредитных обязательств перед другими банками – история договора, график платежей.

- Копия трудовой книжки или договора для подтверждения рабочего стажа и должности, если эти данные не отражены в справках о доходах.

В частном порядке, для формирования решения о выдаче средств, банк может запросить и другие бумаги и справки.

Также необходимо собрать документы о залоговом объекте. В базовый пакет входят:

- Правоустанавливающие и правоподтверждающие бумаги: договора долевого участия или купли-продажи, свидетельство о госрегистрации, если объект обеспечения частный дом – документы на участок, кадастровый план).

- Техническая документация на жилое помещение.

- Выписка из БТИ об объекте, если техпаспорт не содержит отметку о проведении обследования.

- Справка обо всех гражданах, зарегистрированных по адресу расположения объекта, выданная не ранее чем за 30 дней до момента оформления ипотечного соглашения.

- Согласие супруга(и) на сделку, заверенное у нотариуса (предоставляется, если недвижимое имущество оформлено в совместную собственность).

- Разрешение органов опеки, если одним из собственников является несовершеннолетний.

- Проект договора ипотеки.

Если в залог передается иная жилплощадь, документы предоставляются и о ней. При необходимости, кредитный специалист уведомит о других бумагах, которые потребуются.

Общий порядок оформления и обслуживания кредита

Для получения средств по программе рефинансирования в СНГБ клиент должен подать заявку. Сделать это можно на официальном сайте банка через онлайн-форму или при личном обращении в отделение. В последнем случае рекомендуется сразу подготовить все бумаги и справки, чтобы заполнить анкету-заявление и ожидать ответа. Решение по онлайн-заявке – только предварительное.

Служащие банка изучают подготовленный заемщиком пакет документов, при необходимости запрашивают дополнительные бумаги и приглашают заявителя на собеседование. После получения положительного решения от СНГБ подписывается договор о рефинансировании. Затем банк перечисляет деньги для погашения имеющейся задолженности, и происходит переоформление залога на жилье. В течение месяца нужно подписать договор имущественного страхования.

После решения всех организационных вопросов заемщик начинает погашать новую ссуду. Все правоотношения с предыдущим банком-кредитором прекращаются. Однако по условиям заемщик должен подать документы, которые подтвердят закрытие предыдущего ипотечного соглашения, в противном случае ставка по кредиту возрастет.

Преимущества и недостатки рефинансирования ипотеки в СНГБ

Как и любой заем, перекредитование от СНГБ имеет свои плюсы и минусы. К преимуществам можно отнести:

- Широкий возрастной диапазон в требованиях к клиентам.

- Расчет максимальной суммы по кредиту без учета взносов по текущей задолженности.

- Возможна выдача средств в иностранной валюте в безналичной форме, в том числе рефинансирование валютной ипотеки.

- Получить деньги можно наличными, но только в рублях. По этой причине существует необходимость подтверждать выплату первичного договора.

К минусам сотрудничества можно отнести требования к минимальному заработку и сравнительно небольшую сумму к выдаче.

Рефинансирование в «Сургутнефтегазбанке» – это выгодное решение, которое поможет снизить ежемесячную нагрузку на семейный бюджет. Банк предлагает приемлемую процентную ставку и не вводит надбавки, основанные на социальном статусе заемщика, типе трудовой занятости, форме документов о доходах. Другие варианты по рефинансированию можно рассмотреть в банке «Возрождение» и УБРиР.

Информация могла устареть. Проверяйте информацию на официальном сайте.

Как рефинансировать ипотеку в Сургутнефтегазбанке

Рефинансирование это новый заем, который оформляется для того, чтобы погасить уже имеющийся. Такое действие относится к целевому, поскольку осуществляется с конкретной целью погашения существующего долга. Для контроля над выданными средствами многие банки требуют документального подтверждения использования финансов в том направлении, которое заявлено. От целевого назначения, как правило, зависит кредитная ставка. Рефинансирование ипотеки в Сургутнефтегазбанке доступно для клиентов, не только имеющих проблемы с погашением существующих займов, но и желающих улучшить текущие критерии возврата. Перекредитование в СНГБ возможно в двух направлениях — исключительно для ипотеки и для иных целей.

Условия рефинансирования кредитов в Сургутнефтегазбанке

Перекредитование — это удобное решение вопросов, которые возникли в результате осваивания средств, полученных от банка. Многие финучреждения имеют такие программы, но их предложения разняться. Перед принятием решения о взаимодействии с банкирами правильнее изучить предложенные условия и подобрать оптимально выгодный вариант.

Рефинансирование ипотеки в СНГБ реализуется программой «Альтернативный», которой предусмотрено закрытие потребительского займа, а продуктом «Альтернативный-недвижимость» — погашение ипотеки.

При разработке банковские аналитики изучили потребности заемщиков и приблизили условия к обоюдовыгодным для сторон. Основные характеристики предложений банка представлены в таблице.

*при отсутствии личного страхования ставка увеличивается на 1%;

**зависит от продолжительности отношений с банком, наличия зарплатного счета в Сургутнефтегазбанке, и отсутствия бумаг, подтверждающих цель займа.

Обязательным условием в обоих продуктах является подтверждение о закрытии кредита в другом финучреждении. Для этого клиенту предоставляется 62 дня. Соискатель заинтересован в скором аннулировании соглашения в ином заведении, так как в течение времени на предоставление подтверждения данного процесса, действует повышенная на 1% ставка. После подачи подтверждающих бумаг она автоматически снижается. Если подтверждение не будет подано по истечении регламентного периода, банк увеличивает ставку на 5%.

Для оформления кредита в СНГБ с целью погашения другого иного займа необходимо соответствовать таким требованиям:

- возраст от 21 до 70 лет;

- наличие трудового стажа не менее полугода;

- наличие заработной платы свыше 15 тыс. рублей.

К недвижимости при работе с предложением «Альтернативный-недвижимость» предъявляются отдельные условия:

- Дата ввода в эксплуатацию предмета кредитования не ранее 40 лет назад.

- Жилище находится в регионе присутствия любого отделения офиса СНГБ.

- Капитальные конструкции объекта выполнены не из дерева.

- Дом официально не признан аварийным и не подлежит сносу.

Список требуемых документов

Требования финучреждания для осуществления возвратного облегчения следует документально подтвердить такими бумагами:

- копией гражданского паспорта;

- справкой 2-НДФЛ, оформленной датой, не позднее недельной давности, при обслуживании зарплатной карточки в СНГБ, необходимость в предоставлении этого подтверждения отпадает;

- экземпляром кредитного соглашения, составленного с другим банком;

- документом об остатке долга по стороннему займу;

- справкой об отсутствии нарушений кредитной дисциплины;

- оценочным актом на недвижимость (важным условием является наличие аккредитации у компании, которая предоставит этот акт).

Пакет документов необходимо подавать вместе с собственноручно написанным заявлением.

Сургутнефтегазбанк имеет возможность рефинансировать собственный заем. Для реализации этого предложения клиенту необходимо обратиться в банк с письменным заявлением на пересмотр ставки по действующему договору.

В этом случае понадобятся:

- Справка о доходах.

- Копия трудовой книжки, заверенная работодателем.

- Сведения о других кредитах (если есть).

Список документов не является исчерпывающим и после рассмотрения их специальным отделом, возможно, что будет затребовано еще что-либо. Однако в услуге «рефинансирование в Сургутнефтегазбанк» может быть отказано.

Как оформить заявку на рефинансирование возврата в Сургутнефтегазбанк

Механизм оформления перекредитования в СНГБ в 2018 году не сложный и представлен несколькими способами:

- при личном посещении офиса заведения;

- оформив заявку на официальном сайте банка;

- при общении со специалистом финучреждения по телефону.

При реализации любого из этих способов оформление заявки – это еще не положительное решение для соискателя. Сначала банк рассматривает возможность выделения транша по полученной заявке, а затем принимает соответствующее решение. Если оно удовлетворяет запрос клиента, то нужно с подготовленным пакетом документов обратиться в офис заведения и приступить к оформлению сделки.

Для удобства клиента в вопросе самостоятельного расчета суммы ежемесячного ипотечного перечисления, а также оценки экономической эффективности в случае переплаты, на официальном портале СНГБ размещен специальный сервис – кредитный калькулятор. Для работы с ним достаточно ввести данные продукта и необходимую информацию в соответствующие поля — система моментально выведет развернутый расчет.

Пошаговая процедура оформления

Решение о переоформлении возвратных средств специалисты банка принимают не затягивая сроки. И весь процесс от подачи заявки до выдачи денег занимает немного времени.

Разобравшись с заявкой и получив одобрение в возможности перекредитования, соискателю необходимо осуществить следующие шаги:

- Представить требуемые документы специалисту кредитного отдела на изучение.

- По необходимости внести дополнения к заявлению об облегчении возврата.

- Провести беседу с представителем банка на предмет согласования предложенной ставки и условий погашения.

- Подождать одобрение сделки со стороны руководства финучреждения.

- Обоюдно подписать соглашение.

Следует знать! Рефинансируемый оборот не должен находиться на просрочке в период кредитования.

Суммы погашения выплачиваются по аннуитетной схеме. Обязательные платежи вносятся в офисах банка, при помощи онлайн-банкинга или посредством терминальных платежей.

Плюсы и минусы

Программа «СНГБ рефинансирование» имеет свои положительные моменты и недостатки. К плюсам можно отнести:

- уменьшение объема ежемесячных платежей и дополнительных расходов за сопровождение счета из-за увеличения срока кредитования;

- возможность замены валюты обязательных выплат;

- слияние кредитов в единый договор, для упорядочивания отношений с банкирами;

- понижение ставки при наличии в СНГБ предложений с привлекательными критериями, чем имеющихся в существующем соглашении;

- исключение залогового обременения, так как после перепрофилирования договора вся недвижимость переходит во владение к гражданину, то осуществлять сделки с ней не запрещено.

Кредит оформляется наличными, но минусом является то, что ставки на такой заем выше.

Ознакомившись с положительной стороной перекредитования, следует иметь представление и о минусах действия. Сразу можно оговорить, что работа с малыми кредитами невыгодна для соискателя. Интерес ощутим при наличии крупного кредитования длительного периода.

Недостатком облегчения возврата являются:

- Дополнительные расходы, которые несет заемщик на выплату комиссии нового кредитодателя за предоставленный сервис, и на оформление необходимых для предъявления новых документов.

- Ограничение в количестве займов, так как объединить реально только 5 кредитов.

- Для осуществления облегчения возврата нужно получить согласие у своего банка кредитодателя. Не каждое финучреждение не возражает переуступить клиента иному заведению, а также осуществить облегчение критериев одолженных средств, поэтому получить нужную бумагу сложно и утомительно.

- При оформлении залогового кредита банкиры требуют произвести повторную оценку имущества и выполнить его страхование – а это значительные затраты.

- Наличие моратория на аннулирование займового соглашения до регламентированного срока, которое присутствует во всех финучреждениях, предполагает наличие штрафа за такие действия. Поэтому перед инициированием рефинансирования важно просчитать, во что обойдется оплата этих санкций.

Возможные причины отказа

Финучреждения, независимо от юрисдикции, имеют индивидуальные категории предоставления кредитования. И критерием для отказа в этих заведениях служит собственная политика. Их можно объединить, как самые распространенные для всех:

- характер деятельности соискателя – обычно исключаются люди, принадлежащие к рискованным видам трудовой деятельности;

- наличие просрочек по некрупным платежам (штрафы, коммуналка, налоги);

- частые сделки по недвижимости;

- возрастные критерии;

- наличие судимости или подследственность.

Если банкиры отказывают во взаимодействии, то следует спокойно оценить критерии этого отказа и выявить слабые места в своей истории. По возможности исключить эти моменты и провести повторную попытку. Как правило, одним из способов добиться справедливости является подача жалобы на банк, но шансы на успех этого действия минимальны.

Целесообразнее обратиться в другое финучреждение. Но следует помнить, что на основании, специализированных программ, банки имеют возможность для оценки потенциального клиента. На основании этих данных оформляется кредитная история о добросовестности соискателя в осуществлении выплат.

Рефинансирование требует взвешенного решения от гражданина. Финансовые аналитики рекомендуют проводить это действие, так как определяют его – как выгодное, но при этом тщательно взвесив все плюсы и недостатки в соответствии с личной финансовой ситуацией.

О снижении процентной ставки по ипотеке будет рассказано в видео:

Внимание! В связи с последними изменениями в законодательстве, юридическая информация в данной статьей могла устареть!

Наш юрист может бесплатно Вас проконсультировать — напишите вопрос в форме ниже:

Ипотека в Сургутнефтегазбанке 2018: условия программ, процентная ставка, калькулятор и как оформить онлайн

Для весомой доли российских граждан решение жилищной проблемы по-прежнему остается возможным только с помощью ипотечного кредитования. Более 300 банков в РФ выдают займы на покупку собственного комфортного жилья. Сегодня мы разберем, на каких условиях оформляется ипотека Сургтунефтегазбанка.

Банк Сургутнефтегаз

Начало деятельности Сургутнефтегазбанка относится еще к 1965 году, когда в Сургуте открыли отделение Тюменской конторы Стройбанка СССР. Затем после многих преобразований, с сентября 2016 года банк приобрел современную форму и название.

Сейчас Сургутнефтегазбанк является дочерней финансовой структурой крупнейшей нефтегазодобывающей компании РФ – Сургутнефтегаза. Ключевыми направлениями работы кредитной организации являются:

- оформление банковских карт;

- размещение средств населения во вкладах;

- авто-, потребительское и ипотечное кредитование;

- РКО;

- брокерское обслуживание;

- депозиты юрлицам;

- эквайринг;

- зарплатные проекты;

- депозитарий;

- ИИС и др.

Рейтинговые позиции Сургутнефтегазбанка:

- 39 место – по объему активов;

- 65 место – по размеру кредитного портфеля;

- 54 место – по объему привлеченных средств частных клиентов.

Эксперт РА присвоило банку умеренно высокий уровень кредитоспособности и финансовой устойчивости ruА+.

Программы ипотеки СНГБ: условия

Ипотека в Сургутнефтегазбанке представлена в виде следующих продуктов:

- Первичное жилье (новостройки).

- Кредит «Все просто».

- Покупка нежилых помещений.

- Вторичное жилье.

- Займ «Паркинг».

- Кредит «Альтернативный-недвижимость».

- Займ «Частный дом».

Каждая программа ипотеки имеет индивидуальные условия оформления и требования. Рассмотрим каждую из них отдельно.

Ключевые параметры приобретения готовых объектов недвижимости с помощью ипотечного кредита в Сургутнефтегазбанке выглядят следующим образом:

ОБРАТИТЕ ВНИМАНИЕ! Помимо залога приобретаемого жилья банк готов рассматривать в случае необходимости возможность предоставления дополнительного залога в виде имеющейся в собственности недвижимости.

Программа предусматривает только аннуитетную схему погашения задолженности.

Новостройка

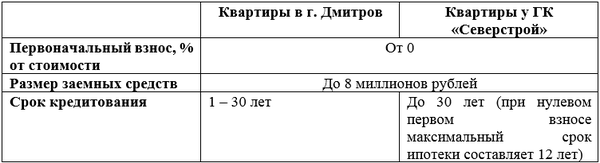

Продукт «Новостройка» представляет собой оформление ипотечного займа в рамках сотрудничества с девелоперами, являющимися партнерами Сургутнефтегазбанка. Купить квартиру можно у ГК «Северстрой» (в трех ЖК) и в г. Дмитрове.

Условия кредитования:

Программу отличают минимальные процентные ставки (от 7,5% годовых) и скидки от застройщиков.

Программа ипотеки без первоначального взноса в Сургутнефтегазбанке оформляется только при покупке новостроек.

Кредит «Все просто»

Займ доступен для клиентов СНГБ, обслуживающихся по пакету «Премиальный банкинг» (набор услуг и тарифов для клиентов премиум-класса). Оформить такую ипотеку можно на следующих условиях:

- доля первоначального взноса – не менее 50% от рыночной стоимости недвижимости;

- срок – от 1 года;

- сумма – до 15 млн. руб.

В качестве залога принимается приобретаемое жилье или находящаяся в собственности недвижимость.

На весь период подготовки и заключения сделки заемщику такой категории предоставляется персональный менеджер.

Рефинансирование ипотеки

Рефинансировать жилищный займ другого банка в СНГБ можно по программе «Альтернативный-недвижимость». Перекредитование позволит снизить текущую процентную ставку, изменить срок кредита, а также изменить состав созаемщиков (при их наличии).

Сургутнефтегазбанк рефинансирует ипотеку в размере до 8 миллионов рублей сроком до 30 лет под 9,5% годовых. Предметом залога могут выступать только жилые помещения.

Сам переоформляемый займ не должен иметь длительных просрочек по внесению ежемесячных платежей и ранее проведенных реструктуризаций задолженности.

Ипотека на гараж и машино-место

Займ «Паркинг» позволит клиентам решить вопрос с парковкой своего автомобиля. Средства выделяются на покупку гаража или машино-места в новых домах, как строящихся, так и готовых. Продавцом такого объекта может выступать аккредитованная компания-застройщик.

ВАЖНО! Помимо залога приобретаемой недвижимости банк может запросить поручительство третьего лица, который будет выступать в качестве дополнительного гаранта исполнения заемщиком своих обязательств.

Ипотека на дом и землю

Целью программы «Частный дом» является покупка отдельного участка земли, земли с жилым домом или незавершенным объектом недвижимости, а также строительство дома.

В рамках данной ипотечной программы СНГБ выдает не более 15 миллионов рублей сроком до 20 лет. Величина минимального первого взноса должна составлять не менее 10% от оценочной стоимости объекта или сметы строительства.

В случае кредитования строительство собственного дома банк тщательно следит за целевым расходованием средств, поэтому все расчеты с подрядчиками и покупка любых материалов осуществляется через текущий счет заемщика в Сургутнефтегазбанке.

Коммерческая недвижимость

Условия приобретения нежилых помещения для коммерческих целей подразумевают получение от банка суммы до 15 миллионов рублей сроком до 20 лет при единовременном погашении не менее 10% от цены объекта в качестве первого взноса.

Купить на кредитные средства можно торговые, офисные, складские, производственные и иные помещения, отвечающие основным требованиям кредитора. Среди таких требований:

- помещение должно быть сдано в эксплуатацию;

- с момента постройки должно пройти не более 50-ти лет;

- помещение не должно слишком далеко располагаться от отделения банка.

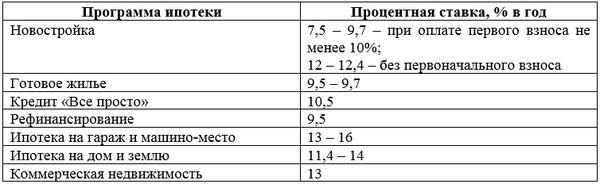

Процентные ставки СНГБ по ипотеке в 2018 году

Базовые процентные ставки по действующим ипотечным продуктам Сургутнефтегазбанка представлены в следующей таблице.

Обозначенные ставки действуют при заключении клиентом договора комплексного страхования (имущественная + личная страховка).

Надбавки и дополнительные опции

В СНГБ действуют следующие надбавки к кредитной ставке по ипотечному займу:

- + 2 п.п. – если заемщик не приобрел страховку жизни и здоровья;

- + 1 п.п. – до момента подтверждения факта обременения залога в пользу банка;

- + 5 п.п. – если по истечению 62 дней не было доказано целевое расходование заемных средств.

Среди скидок доступны:

- − 0,4 п.п. – если минимум за 3 дня до списания средств в счет погашения задолженности по ипотеке на счете клиента размещалась сумма, равная или бОльшая величине ежемесячного взноса;

- − 0,1 п.п. – для электронной регистрации сделки по продукту «Все просто».

ВАЖНО! Для заемщиков из категории зарплатных клиентов банк может снизить действующую процентную ставку на 0,5 п.п. по сравнению с базовым значением.

Ипотечный калькулятор Сургутнефтегазбанка

Для предварительных расчетов по оформляемому кредиту рекомендуется использовать наш ипотечный калькулятор, который наглядно и просто определит кредитную нагрузку на семейный бюджет заемщика.

Для получения итоговых показателей потребуется ввести следующие обязательные данные:

- сумму займа;

- величину кредитной ставки;

- тип платежей (аннуитетные у СНГБ);

- срок;

- дату выдачи.

Сервис рассчитает сумму ежемесячного платежа (с делением на основной долг и начисленные проценты), переплату на весь период пользования заемными средствами и необходимый доход.

Ознакомиться с итоговыми сведениями можно как в табличной, так и графичной формах.

Требования к заемщику

Перед отправкой кредитной заявки каждый клиент должен проверить себя на соответствие следующим важным требованиям со стороны банка:

- Ограничение возраста – от 21 года до 70 лет.

- Наличие гражданства РФ.

- Минимальный уровень ежемесячного заработка – 10-15 тыс. руб. в месяц.

- Стаж – от 6-ти месяцев на текущем месте трудоустройства.

- Наличие регистрации в Сургутском, Нефтеюганском, Ханты-Мансийском, Тюменском, Киришском р-нах, Москве и Мо, Тверской, Псковской, Калининградской, Новгородской, Ленинградской областях, г. С.-Петербурге.

- Полная дееспособность.

Пакет документов по ипотеке

В стандартный комплект необходимой документации включаются:

- паспорт (копии всех страниц);

- анкета;

- документ о доходах клиента за последние полгода (справка 2-НДФЛ или по форме банка/предприятия);

- документы по действующим кредитным обязательствам в сторонних кредитных организациях (копия кредитного договора с графиком оплаты);

- документы, подтверждающие занятость (копия трудовой или справка с работы о сроке занятости и должности);

- военный билет (для мужчин до 27 лет);

- документы на залоговое имущество (свидетельство о праве собственности, кадастровый/технический паспорт, договор купли-продажи/мены/дарения, отчет об оценке, справка о зарегистрированных лицах и т.д.).

На свое усмотрение банк может расширить данный перечень бумаг.

Как подать заявку

Помимо обращения в удобный офис обслуживания СНГБ клиенту предоставляется возможность подачи заявки дистанционно – на сайте банка.

Для этого в специальной форме необходимо создать анкету и заполнить данные:

- о запрашиваемом кредите (сумма, срок, первоначальный взнос, вид приобретаемого жилья, обеспечение, место нахождения недвижимости);

- заемщике (Ф.И.О., паспортные, контактные сведения, регистрация);

- о работе (работодатель, должность. Стаж);

- о доходах и имуществе клиента;

- о расходах и имеющихся обязательствах заемщика.

Аналогичную информацию потребуется предоставить и по супруге/супругу (при наличии).

Чтобы подать онлайн заявку на ипотеку в несколько банков перейдите по этой ссылке.

Срок рассмотрения

Срок рассмотрения ипотечной заявки зависит от сложности конкретного случая, а также от офиса обслуживания. Стандартная продолжительность вынесения решения по кредитным заявкам на получение ипотеки составляет 3-5 дней.

На практике этот срок может существенно растянуться во времени в силу необходимости дополнительных проверок продавца и самого объекта недвижимости. Ориентироваться следует как минимум на неделю.

Что делать после одобрения

После того, как клиенту было озвучено положительное решение на выдачу ипотечного займа, он должен выбрать окончательный вариант для покупки и согласовать его с Сургутнефтегазбанком.

Дальнейшая последовательность шагов будет вполне стандартной:

- Заключение договора с продавцом (с указанием расчета посредством кредита и сроков перевода денег).

- Подписание кредитных документов.

- Оплата первоначального взноса за счет собственных средств клиента.

- Обременение имущества и регистрация сделки в Росреестре.

- Получение продавцом жилья остатка средств.

В случае покупки вторичного объекта недвижимости банк затребует отчет об оценке, оформленный в соответствии с внутренним регламентом у аккредитованной оценочной компании.

Страхование

По рекомендации Сургутнефтегазбанка все услуги страхования для ипотечных заемщиков оформляются в одноименной страховой компании. Возможно 2 варианта приобретения страхового полиса: комплексный (имущественная и личная страховка) и страховка жизни и здоровья клиента.

Обязательным является только страхование предмета залога от его гибели, порчи или утраты. Договор личного страхования заключается по желанию клиента.

Плюсы и минусы ипотеки в СНГБ

Плюсами являются:

- разнообразие кредитных программ;

- совместные проекты с застройщиками, которые позволяют предлагать клиентам скидки и низкие ставки;

- возможность приобретения нежилых объектов недвижимости;

- наличие программы ипотеки без первого взноса.

Минусы:

- отсутствие разветвленной филиальной сети по территории РФ;

- отсутствие ипотечного калькулятора;

- наличие надбавок к процентной ставке.

Отзывы клиентов

Несколько примеров отзывов об оформлении ипотеки в СНГБ:

- Ирина, Сургут: «Являюсь работником Сургутнефтегаза с длительным стажем и отличной кредитной историей. Не раз получала от банка предложение оформить ипотеку на льготных условиях. Решилась купить квартиру, подала документы и заявку. Одобрили сразу, однако при личной встрече выяснилось, что условия совсем невыгодные и никаких льгот мне, как работнику той же практически организации и участника зарплатного проекта не будет. Пришлось подавать заявку в другой банк, в котором утвердили ставку на 2% ниже».

- Сергей, Москва: «Работал вахтовым методом на Севере больше 15 лет. Полгода назад решил перебраться в Москву и купить там квартиру в ипотеку. В СНГБ обслуживаюсь не один год. Отправил заявку и получил решение уже на следующий день. Менеджеры все очень вежливые, ответили на множество моих вопросов по условиям и процедуре оформления. Не заметил ни одного негативного момента при оформлении. Все быстро и четко».

Клиенты Сургутнефтегазбанка имеют возможность оформить в ипотеку практически любую недвижимость на первичном и вторичном рынке: квартиру, дом, паркинг, коммерческие объекты. Условия кредитования отличаются выгодой и лояльностью по отношению к заемщикам – рассчитывать можно на получение кредита до 15 миллионов рублей сроком до 30 лет со ставками от 7,5% годовых.

Процентная ставка по ипотеке в других банка доступна в следующем посте.

Просьба оценить пост и поставить лайк.

Напоминаем, что запись на бесплатную консультацию к юристу по ипотеке ведется на нашем сайте. Просьба оставить ваши контакты онлайн-консультанту в специальной форме.

Рефинансирование в Сургутнефтегазбанке

Кредит позволяет не откладывать на потом приобретение желаемых вещей, а пользоваться ими уже сейчас. До того, как будет накоплена необходимая для их приобретения сумма. Естественно, за это, как и за любые блага необходимо платить. За то, что вы пользуетесь деньгами банка, банк желает получить вознаграждение, что вполне закономерно.

Однако, у разных банков разные запросы. Один может просить 15% от общей суммы, а другой, например, 10%. В идеале до того, как принимать решение, нужно изучить все предложения и выбрать самое выгодное. Реальность же такова, что на это может не найтись сил или времени. А потом, когда кредит уже надо платить, оказывается, что в соседнем банке условия гораздо выгоднее. Это, с одной стороны обидно. А с другой стороны – путь к сокращению расходов.

Значение термина «рефинансирование».

Рефинансирование в данном контексте – это новый кредит, взятый для того, чтобы погасить уже имеющийся. Такой кредит относится к целевым, поскольку берется с вполне конкретной целью – на погашение уже существующего кредита. Во многих банках просят подтвердить документально тот факт, что деньги действительно используются так, как заявлено. От этого может зависеть размер процентной ставки.

Требования к получателю.

Чтобы получить кредит на погашение другого кредита в Сургутнефтегазбанке (СНГБ) необходимо соответствовать тем же требованиям, которые выдвигаются к получателям любого другого кредита: быть старше 21, но моложе 70 лет, иметь стаж работы более полугода, заработную плату свыше 15 тысяч рублей. Все это нужно подтвердить документально. Поэтому, к заявке на кредит необходимо приложить копию паспорта, справку 2-НДФЛ которая содержит информацию о текущем уровне доходов. Впрочем, если зарплатная карточка обслуживается в СНГБ, необходимость в предоставлении справки отпадает. Также необходимо предоставить свой экземпляр кредитного договора, заключенного со сторонним банком и документ, из которого ясно сколько осталось выплачивать и имели ли место нарушения кредитной дисциплины такие как пропущенные или просроченные платежи.

В том случае, если необходимо рефинансирование ипотечного кредита к вышеописанному пакету документов добавляется также оценка недвижимости сделанная компанией, которая имеет соответствующий уровень аккредитации.

Как получить.

Оформить заявку на получение кредита можно обратившись в ближайший к месту проживания или работы офис Сургутнефтегазбанка. Или в любой другой в соответствии с собственными представлениями об удобстве. Выбрать можно ориентируясь по карте, которая находится на официальном сайте во вкладке «Контакты».

Кроме того, можно оформить заявку в режиме онлайн, воспользовавшись специальной формой на официальном сайте банка.

Решение о выдаче кредита специалисты банка принимают в короткие сроки, так что весь процесс от подачи заявки до выдачи денег занимает не так уж много времени.

Подробно ознакомиться с условиями рефинансирования можно на официальном сайте банка. Кредит «Альтернативный» (https://www.sngb.ru/products/consumer-credits/alternate) предусматривает погашение любого потребительского кредита, а кредит «Альтернативный-недвижимость» (https://www.sngb.ru/products/mortgage/alternate-property) погашение ипотечного кредита.

Кредит «Альтернативный» предоставляется на срок до десяти лет, не требует обязательного обеспечения. Максимальная сумма кредита составляет 750 тысяч рублей. Процентная ставка колеблется в пределах от 13 до 19,5% и зависит от срока, на который берется кредит, наличия или отсутствия зарплатного счета в Сургутнефтегазбанке, а также наличия или отсутствия документов, которые могли бы подтвердить, что кредит используется именно на заявленные цели.

«Альтернативный-недвижимость» предоставляется сроком до 30 лет, сумма кредита может составлять до 8 миллионов рублей. Процентная ставка в среднем составляет 9,5 % и также зависит от многих факторов.

Как погашать.

Кредит выплачивается по аннуитетной схеме (равными долями ежемесячно). Вносить платежи можно как в офисах банка, так и при помощи онлайн-банкинга или же через платежные терминалы.

Сургутнефтегазбанк заботится о том, чтобы его клиенты тратили минимум времени и сил и при этом получали максимальную выгоду.

Статья написана по материалам сайтов: refinansirovanie.org, creditkin.guru, moydolg.com, ipotekaved.ru, refinansirovanie.info.

»